☝🏻Среднесрочные перспективы рубля:

Пару дней назад Bloomberg писал: Россия готовится сократить свой план заимствования на 2021 год на 500 млрд рублей из-за роста цен на нефть – но это было до того, как ОПЕК оставили добычу без изменений разрешив России и Казахстану в виде исключения ещё нарастить добычу. Исходя из этого можно сделать вывод что у Российской экономики, а значит и у рубля благоприятное будущее. Рост цен на нефть и спрос, который будет расти в связи с расширением вакцинации и восстановлением экономической активности, позволит России расширять производство снижая безработицу и улучшать условия на внутреннем рынке.

Кроме цен на нефть, в мире растут цены совершенно на всё сырьё, так что тут у России всё в порядке.

Перейдём к санкциям:

Санкции против российского бизнеса, как мне кажется, будут даже более страшными, чем санкции на суверенный долг, так как Россия не сможет не ответить из-за чрезмерных амбиций и любой ответ России на санкции будет только ухудшать отношения с Западом, что может привести к более худшим последствиям. Например, Европа будет ещё сильнее объединятся с США, что как мне кажется намного страшнее, чем какие-то санкции.

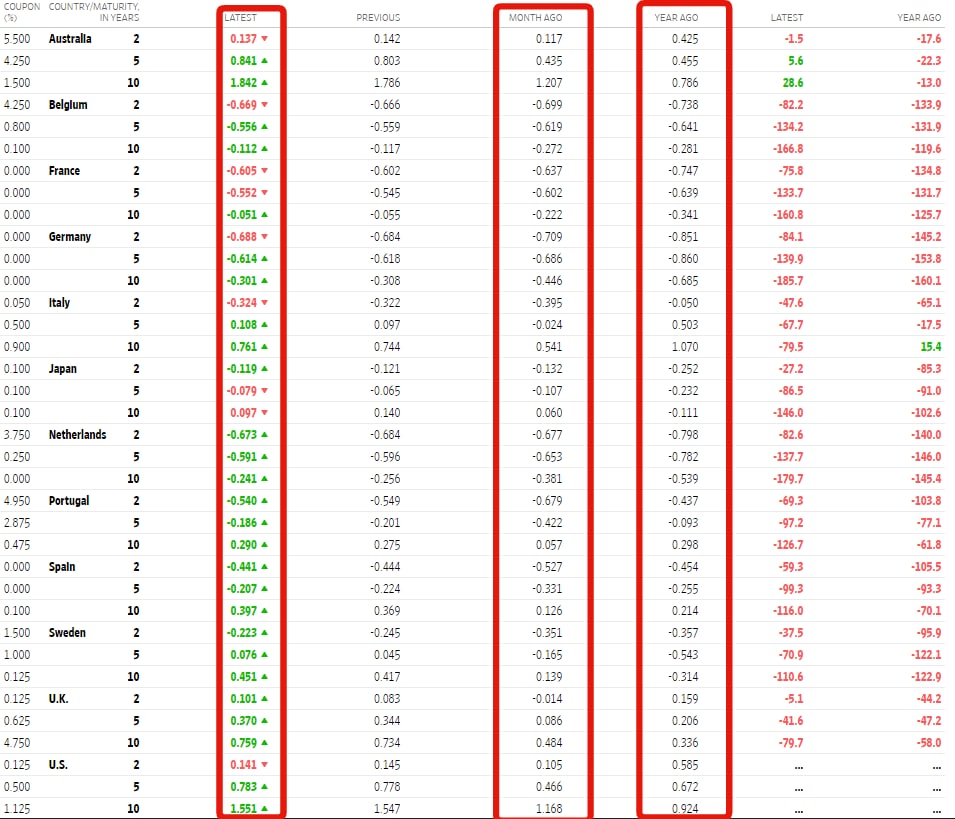

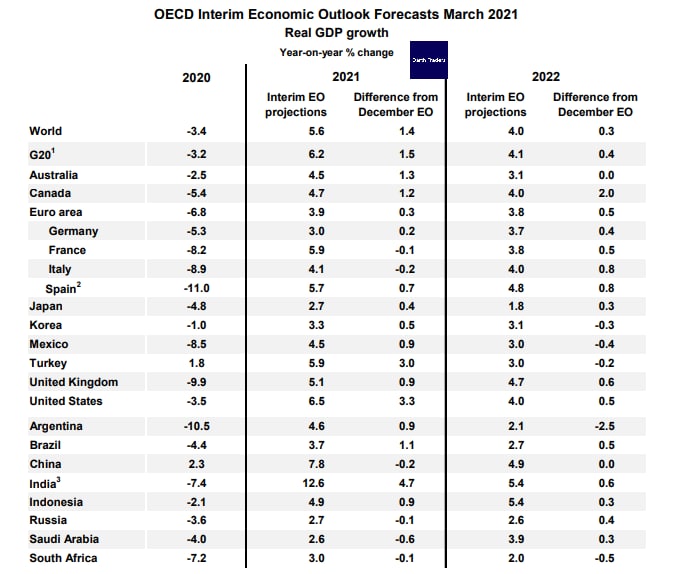

Почему санкции против суверенного долга меня не страшат в среднесрочной перспективе? Доля нерезидентов в российском долге ~23%, а Россию с 2017 года пугают санкциями на долг, в основном поэтому кредитный рейтинг у России не АА, а всего лишь BBB. В целом долг России один из самых низких в мире, хотя если бы не санкции и не направленная экономическая политика России на снижение национальной валюты для увеличения доходов в случае падения цен на сырьё, то долг России был бы самым желанным в мире с такими большими ставками и надёжностью.

Учитывая всё это, то можно сделать вывод, что те кто находятся в Российском долге уже давно учитываю все риски и особого шока в краткосрочной перспективе я не вижу. Но в долгосрочной перспективе санкции против долга сильно будут сказываться на экономическом росте России, то есть нужно понимать, что у России нет проблем с Бюджетом, но санкции против долга лишат Россию возможности заимствовать средства и вкладывать их в развитие, проще говоря инвестировать. Поэтому России в будущем будет сложно развиваться и к сожалению, экономика России будет ещё долго ориентирована на продажу ресурсов.

Ну и давайте в цифрах, чтобы все убедились, что санкции против долга не очень страшные как слышаться:

В пятерку крупнейших иностранных держателей ОФЗ, согласно данным Bloomberg, которые приводит State Street, входят BlackRock, GAM, Stone Harbor Investment Partners, Nikko Asset Management и Legg Mason. Самый крупный из них, BlackRock, составляет 1,53 процента от общего объема по рыночной стоимости в долларах США – максимум у BlackRock и то ~1.53%

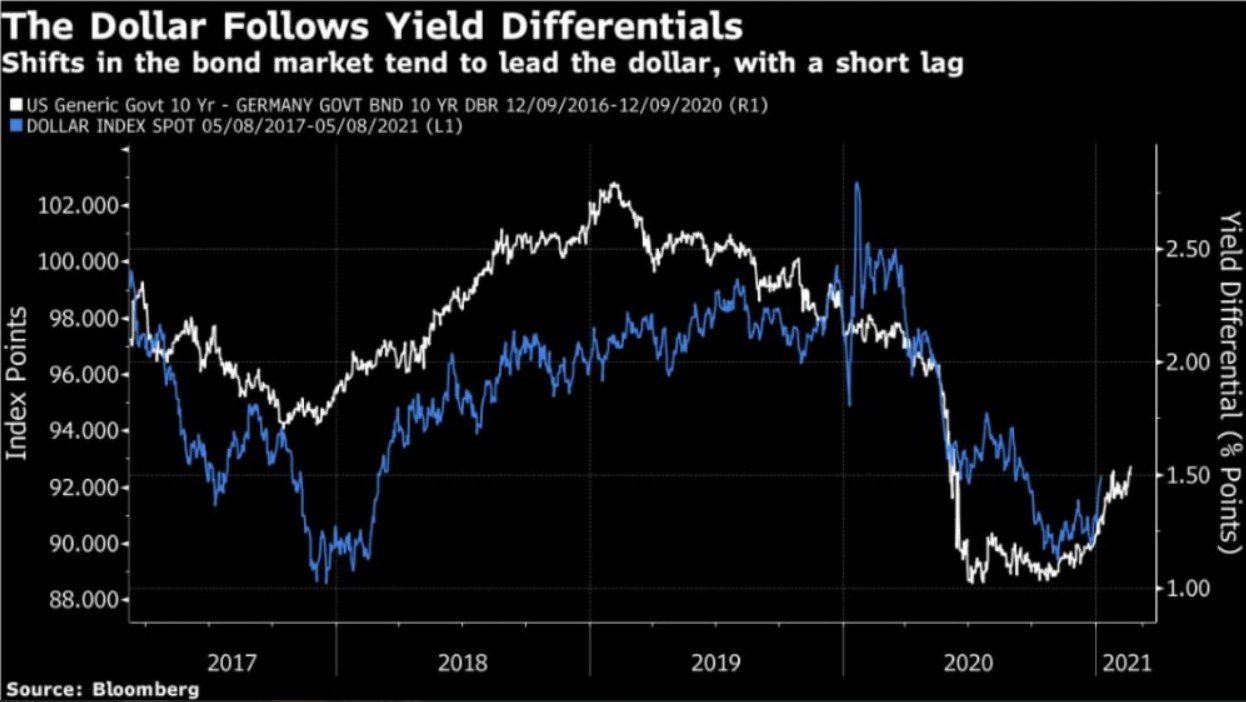

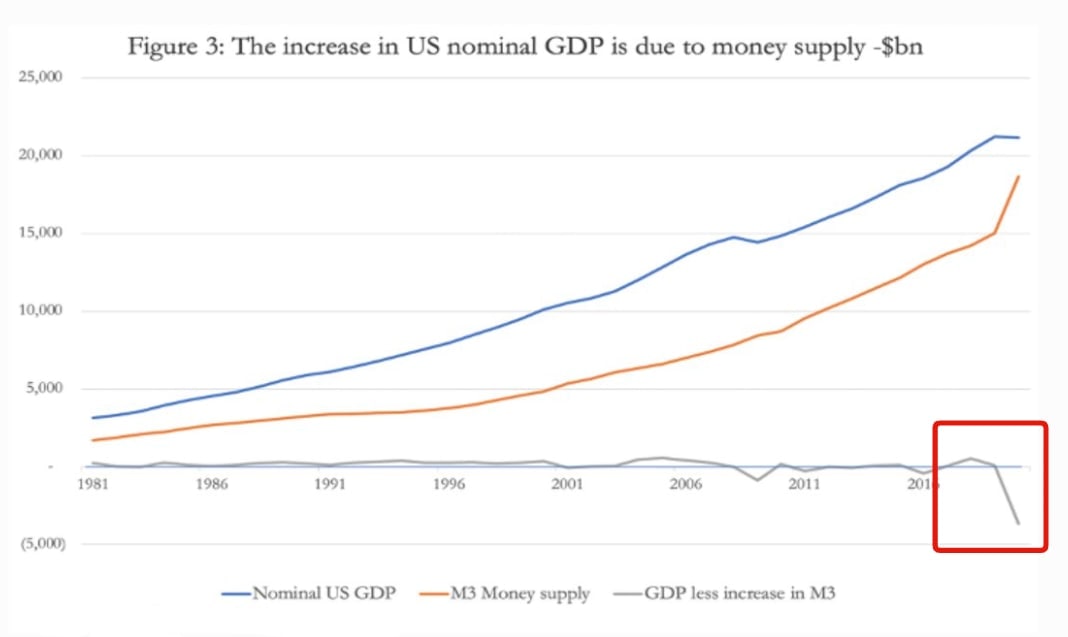

На данный момент больше беспокоит рост доходности гособлигаций развитых рынков (США, ЕС, особенно США), так как это снижает интерес к облигациям развивающихся стран, а при сценарии введения санкций против российского долга, может сильно снизить ликвидность России уже в более краткосрочной перспективе.

Рост на сырьевые товары должен был улучшить перспективы Российской экономки и с точки зрения инфляции, и с точки зрения стабильности финансового рынка, но санкции могут вызвать дисбаланс, что заставит ЦБ включить ястребиную политику и увеличивать ставку, тем самым снизив дисбаланс, но в более долгосрочной перспективе снизить рост страны.