A

Size: a a a

2020 April 12

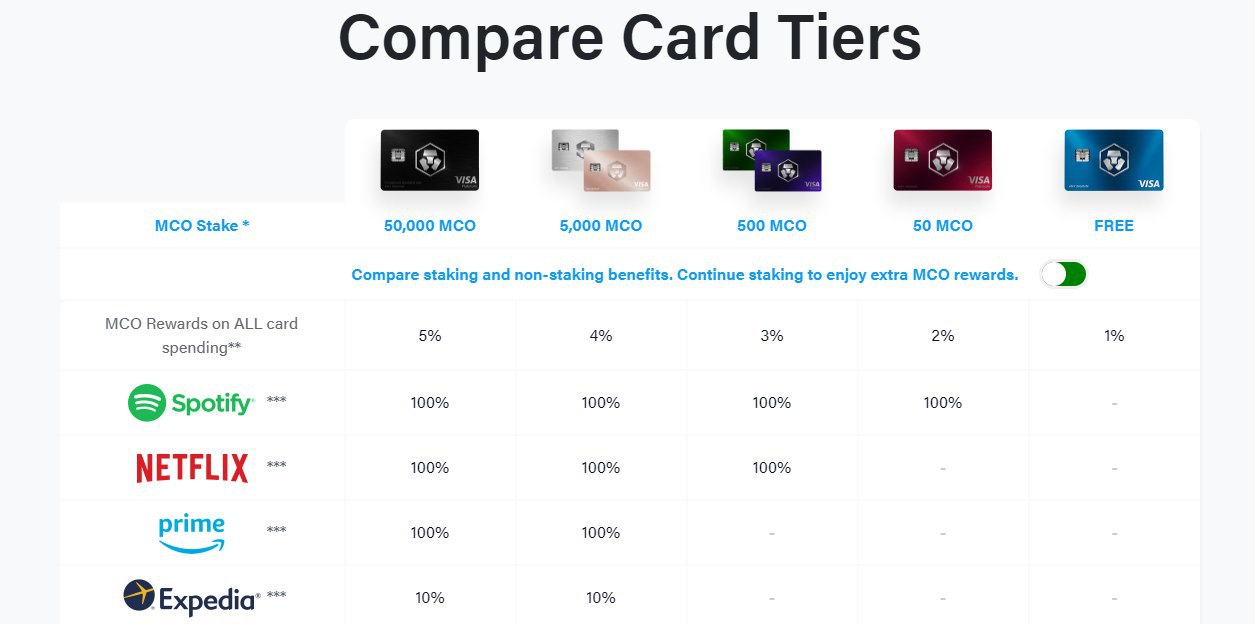

Так это зелёная карта! Я заказывал Visa Cards "Ruby Steel - там стейкинг 50 MCO монет!

Ааа, и без стейка никак?

VK

Ааа, и без стейка никак?

Есть Free карта

VK

но я про нее не знаю подробной информации не интересовался что там по той карте

VK

у меня товарищ участвовал в #ICO MONACO (MCO) ещё в 2017 году и он был 1 из первой тысячи инвесторов так ему по условиям которые были на тот момент уже отправили где то пол года назад самую топовую карту "Black Card" 😎

2020 April 13

С

⚠️⚠️Так, важная инфа, кто может репост⚠️⚠️

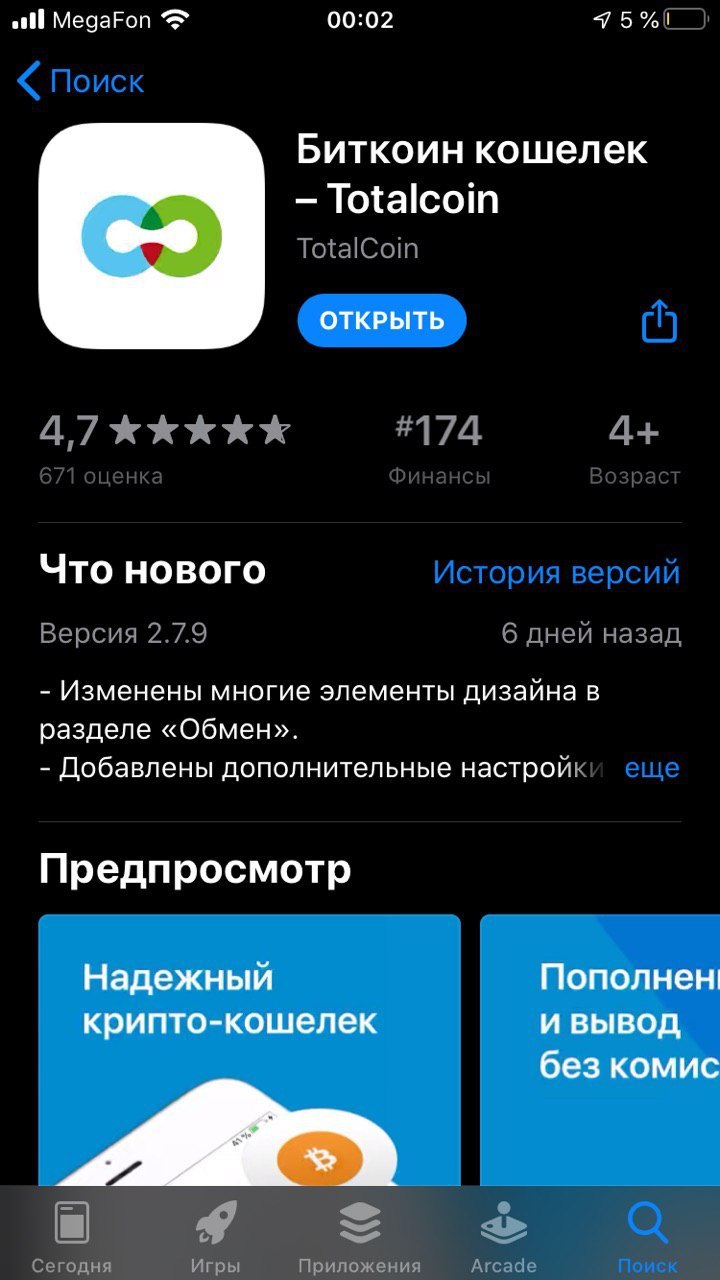

😱Написал тупой скамер, говорит давай криптоскам мутить. Короче, скрин приложения через которое кидают вы видите, схему кидала он сам мне скинул. Будьте осторожны, пользуйтесь только проверенными обменниками. Я обычно использую. bestchange, хотя можно найти и выгодней

Вы регистрируетесь в официальном приложении(я скажу вам какое). Выкладываете на продажу криптовалюту. Ждем человека, который захочет купить у вас ее. Он вам кинет запрос на покупку, вы сошлитесь на то что интернет слабый или еще какую-то причину и попросите кинут еще один запрос. В это время бегом изменять условия сделки(что писать я вам скажу).

Сделка началась, ваш покупатель подтвердил оплату через сайт, вы тоже подтверждаете и после подтверждения у вас будет кнопка открыть экстренный спор. Вы его открываете и выигрываете так как человек не выполнил условия сделки и по итогу у вас деньги и #BTC остаются на руках. Важно все это сделать очень быстро.

@Cryptokach

😱Написал тупой скамер, говорит давай криптоскам мутить. Короче, скрин приложения через которое кидают вы видите, схему кидала он сам мне скинул. Будьте осторожны, пользуйтесь только проверенными обменниками. Я обычно использую. bestchange, хотя можно найти и выгодней

Вы регистрируетесь в официальном приложении(я скажу вам какое). Выкладываете на продажу криптовалюту. Ждем человека, который захочет купить у вас ее. Он вам кинет запрос на покупку, вы сошлитесь на то что интернет слабый или еще какую-то причину и попросите кинут еще один запрос. В это время бегом изменять условия сделки(что писать я вам скажу).

Сделка началась, ваш покупатель подтвердил оплату через сайт, вы тоже подтверждаете и после подтверждения у вас будет кнопка открыть экстренный спор. Вы его открываете и выигрываете так как человек не выполнил условия сделки и по итогу у вас деньги и #BTC остаются на руках. Важно все это сделать очень быстро.

@Cryptokach

P

XBT / USD

Update analysis

PAID SIGNLS SHORT 😎

Profit : 30 %

DISCOUNT LIFETIME ACCESS | 0.017 BTC

Available Seats : Only 2

Feel Free to Contact : @CYRPTOTR

Update analysis

PAID SIGNLS SHORT 😎

Profit : 30 %

DISCOUNT LIFETIME ACCESS | 0.017 BTC

Available Seats : Only 2

Feel Free to Contact : @CYRPTOTR

DK

JOIN AND GET A CHANCE TO WIN 0.04 $BTC, 0.02 $BTC and 0.01 $BTC

— Subscribe to all 2 Telegram channels:

1. @arwanaceypto

2. @lacaedelcrypto

— Submit your Telegram username

https://forms.gle/PA2YTQBXUKg91ZJJ7

— First winner will get 0.04 BTC, second winner will get 0.02 BTC and the third winner will get 0.01 BTC. Chances to win are increasing x3.

The WINNERS will be announced in 6 days (April 15th)

— Subscribe to all 2 Telegram channels:

1. @arwanaceypto

2. @lacaedelcrypto

— Submit your Telegram username

https://forms.gle/PA2YTQBXUKg91ZJJ7

— First winner will get 0.04 BTC, second winner will get 0.02 BTC and the third winner will get 0.01 BTC. Chances to win are increasing x3.

The WINNERS will be announced in 6 days (April 15th)

AS

MW

Этим «принципом» пользуются не только на фондовом рынке, но и в мире крипты. Это психология толпы.

Мы видим все новые и новые способы завлечения «новой крови» и удержания «матерых» трейдеров и инвесторов: ICO, IEO, стейкинг под 1-100% годовых, фьючерсы, деривативы, опционы и другие инструменты, пампы-дампы, счастливые «истории успеха» по чатам, животворящие иксы, счастье, фомо по утерянной выгоде, истерия, разочарование и др. эмоции (выберите сами, что вам близко). Основной «морковкой» для инвесторов остается ограниченность эмиссии биткоина, а сейчас приближающийся халвинг. Но не забывайте, что именно аналоги синтетических инструментов, которые уже пришли на рынок крипты, стали причиной финансового кризиса 2008-2009 годов.

Для справки объемы рынков: деривативы $532 трлн., рынок недвижимости $217 трлн., глобальные кредиты $184 трлн., крипторынок $200 млрд. Поэтому перспективы куда расти пузырю есть.

Уже задавался вопрос, если эмиссия физического биткоина ограничена и его цена будет условно расти (в среднем в год +40%), бтс все крупные дяди хотят завладеть (и количество кошельков китов с >1К бтс на балансе растет), так чего смертному не купить 1, 0.5 или 0.1 бтс и оставить на 5-10 лет, как инвестицию? Ведь сейчас это легко сделать и возможно – криптобиржи подключают фиатные шлюзы в национальных валютах – бери не хочу. Но есть психология толпы, есть рынок, есть крупные игроки (киты), маркетмейкеры, биржи.

Многие «китами» считают тех, кто купил 10к битка за 1$, а потом за 1 биток 10к эфира 6-7 лет назад. Мы слушаем мошенника Тима Трейпера, который через свои связи за взятки купил у маршаллов сотни тысяч битков по 100$, отобранные у наркодилеров Шёлкового пути?

Т.е. у нас по факту, отрасль, выросшая из 1$, подхваченная дельцами, орудующих на отмыве денег и наркотиках. Тут речь не про этих "китов", а про институционалов, дядь из Уол-стрит и других "финансовых" улиц.

Институционалы давно торгуют фьючерсами, опционами и деривативами, хеджируют свои риски, им физический биток вообще не нужен, альты тем более, как инвестиция – только для спекуляции, раздачи желающим разбогатеть и превратить «почтальонов» в долгосрочных инвесторов шиткоинов. И курс битокоина не важен.

Дилеры (работающие в интересах площадок, типа СМЕ) и институционалы используют фьючерсы для хеджирования основных активов, а остальные крупные игроки определяют тренд и цель у них заработать на фьючерсах. Хеджирование может быть, как по тренду, так и против тренда. Дилеры стоят по тренду на фьючерсах потому что им нужен доход, чтобы выплачивать на своих площадках прибыль своим клиентам (используют они на деривативах как свои деньги, так и деньги вкладчиков), а институционалы стоят против тренда, чтобы уменьшить риски на основном активе (используют только свои деньги и заранее готовы их на хедж-позициях потерять, цель заработать на основном активе, а не на фьючерсах). И вот этим категориям игроков абсолютно наплевать на ограниченность биткоина – у них есть инструмент, на котором они зарабатывают деньги.

Поэтому какая разница крупным игрокам шортить или лонговать «синтетику». Нужно вспомнить суть ипотечного кризиса, из-за чего он произошел, и кто заработал $5 трлн., когда мировая экономика это потеряла. Именно JP Morgan и Goldman Sachs причастны к этому. Сейчас эти же ребята на истерии по коронавирусу поднимают новые триллионы на упавшей фонде и крипторынок их интересует в последнюю очередь.

Скорее всего, в будущем полностью нивелируется «фишка» ограниченности биткоина за счет деривативов (имеющих неограниченную по сути эмиссиию) так, как деривативы убили ипотеку и банки США в 2009-м (когда дом стоимостью 1М$ собирал с деривативных инвесторов 100М$, а МерилЛинчи и ГолдманСаксы тупо брили свою комиссию с инвесторов). Это уже происходит. Кроме того, любой форк биткоина удваивает эту самую ограниченность, а деривативы расширяют её до бесконечности, т.е. делают неограниченной. Ждем скоро плечи на х1000 или х2000 в крипте, как и на форексе. Так будет легче вынимать деньги у желающих поиграть в казино на $100, ведь все хотят разбогатеть, при том быстро.

Мы видим все новые и новые способы завлечения «новой крови» и удержания «матерых» трейдеров и инвесторов: ICO, IEO, стейкинг под 1-100% годовых, фьючерсы, деривативы, опционы и другие инструменты, пампы-дампы, счастливые «истории успеха» по чатам, животворящие иксы, счастье, фомо по утерянной выгоде, истерия, разочарование и др. эмоции (выберите сами, что вам близко). Основной «морковкой» для инвесторов остается ограниченность эмиссии биткоина, а сейчас приближающийся халвинг. Но не забывайте, что именно аналоги синтетических инструментов, которые уже пришли на рынок крипты, стали причиной финансового кризиса 2008-2009 годов.

Для справки объемы рынков: деривативы $532 трлн., рынок недвижимости $217 трлн., глобальные кредиты $184 трлн., крипторынок $200 млрд. Поэтому перспективы куда расти пузырю есть.

Уже задавался вопрос, если эмиссия физического биткоина ограничена и его цена будет условно расти (в среднем в год +40%), бтс все крупные дяди хотят завладеть (и количество кошельков китов с >1К бтс на балансе растет), так чего смертному не купить 1, 0.5 или 0.1 бтс и оставить на 5-10 лет, как инвестицию? Ведь сейчас это легко сделать и возможно – криптобиржи подключают фиатные шлюзы в национальных валютах – бери не хочу. Но есть психология толпы, есть рынок, есть крупные игроки (киты), маркетмейкеры, биржи.

Многие «китами» считают тех, кто купил 10к битка за 1$, а потом за 1 биток 10к эфира 6-7 лет назад. Мы слушаем мошенника Тима Трейпера, который через свои связи за взятки купил у маршаллов сотни тысяч битков по 100$, отобранные у наркодилеров Шёлкового пути?

Т.е. у нас по факту, отрасль, выросшая из 1$, подхваченная дельцами, орудующих на отмыве денег и наркотиках. Тут речь не про этих "китов", а про институционалов, дядь из Уол-стрит и других "финансовых" улиц.

Институционалы давно торгуют фьючерсами, опционами и деривативами, хеджируют свои риски, им физический биток вообще не нужен, альты тем более, как инвестиция – только для спекуляции, раздачи желающим разбогатеть и превратить «почтальонов» в долгосрочных инвесторов шиткоинов. И курс битокоина не важен.

Дилеры (работающие в интересах площадок, типа СМЕ) и институционалы используют фьючерсы для хеджирования основных активов, а остальные крупные игроки определяют тренд и цель у них заработать на фьючерсах. Хеджирование может быть, как по тренду, так и против тренда. Дилеры стоят по тренду на фьючерсах потому что им нужен доход, чтобы выплачивать на своих площадках прибыль своим клиентам (используют они на деривативах как свои деньги, так и деньги вкладчиков), а институционалы стоят против тренда, чтобы уменьшить риски на основном активе (используют только свои деньги и заранее готовы их на хедж-позициях потерять, цель заработать на основном активе, а не на фьючерсах). И вот этим категориям игроков абсолютно наплевать на ограниченность биткоина – у них есть инструмент, на котором они зарабатывают деньги.

Поэтому какая разница крупным игрокам шортить или лонговать «синтетику». Нужно вспомнить суть ипотечного кризиса, из-за чего он произошел, и кто заработал $5 трлн., когда мировая экономика это потеряла. Именно JP Morgan и Goldman Sachs причастны к этому. Сейчас эти же ребята на истерии по коронавирусу поднимают новые триллионы на упавшей фонде и крипторынок их интересует в последнюю очередь.

Скорее всего, в будущем полностью нивелируется «фишка» ограниченности биткоина за счет деривативов (имеющих неограниченную по сути эмиссиию) так, как деривативы убили ипотеку и банки США в 2009-м (когда дом стоимостью 1М$ собирал с деривативных инвесторов 100М$, а МерилЛинчи и ГолдманСаксы тупо брили свою комиссию с инвесторов). Это уже происходит. Кроме того, любой форк биткоина удваивает эту самую ограниченность, а деривативы расширяют её до бесконечности, т.е. делают неограниченной. Ждем скоро плечи на х1000 или х2000 в крипте, как и на форексе. Так будет легче вынимать деньги у желающих поиграть в казино на $100, ведь все хотят разбогатеть, при том быстро.

MW

К соажелению это так и есть

i

📣Ежедневная аналитика от ForkNews.io!

📉Сегодня ночью рынок ощутил мощное медвежье давление. Смогут ли медведи продолжить наступление?

Сегодня ночью рынок ощутил мощное медвежье давление. Смогут ли медведи продолжить наступление?

📊Анализ цен Bitcoin Cash, Litecoin, EOS и Stellar Lumen на 13.04.2020

Сегодня ночью цены просели под сильным медвежьим импульсом. Смогут ли продавцы продолжить натиск?

📉Сегодня ночью рынок ощутил мощное медвежье давление. Смогут ли медведи продолжить наступление?

Сегодня ночью рынок ощутил мощное медвежье давление. Смогут ли медведи продолжить наступление?

📊Анализ цен Bitcoin Cash, Litecoin, EOS и Stellar Lumen на 13.04.2020

Сегодня ночью цены просели под сильным медвежьим импульсом. Смогут ли продавцы продолжить натиск?

C

Stop 7340

Limit orders for Short

6954

7024

7079

Limit orders for Short

6954

7024

7079

VK

В новом рейтинге криптовалют Китая биткоин опустился на три позиции, лидер — EOS 🧐

👉Центр по развитию индустрии информационных технологий Китая (CCID) опубликовал очередной уже 17-й по счету рейтинг криптовалют, в котором первое место все так же отдано EOS. Биткоин (BTC) опустился на 14-ю строчку, пропустив вперед Cosmos (ATOM), Stellar (XLM) и DASH.

👉Тройка лидеров в сравнении с предыдущей оценкой в феврале не изменилась: первое место среди 37 криптовалют у EOS, на втором находится Tron, на третьем — Ethereum.

👉Занимавшая пятую строчку платформа Steemit (STEEM) на фоне «бунта валидаторов» и произошедшего хардфорка опустилась на пятнадцатую строчку. В итоге в ТОП-5 оказался протокол IOST (IOST).

👉Халвинг не помешал Bitcoin Cash улучшить свои позиции и перейти с 34-й на 31-ю строчку в рейтинге.

👉Центр по развитию индустрии информационных технологий Китая (CCID) опубликовал очередной уже 17-й по счету рейтинг криптовалют, в котором первое место все так же отдано EOS. Биткоин (BTC) опустился на 14-ю строчку, пропустив вперед Cosmos (ATOM), Stellar (XLM) и DASH.

👉Тройка лидеров в сравнении с предыдущей оценкой в феврале не изменилась: первое место среди 37 криптовалют у EOS, на втором находится Tron, на третьем — Ethereum.

👉Занимавшая пятую строчку платформа Steemit (STEEM) на фоне «бунта валидаторов» и произошедшего хардфорка опустилась на пятнадцатую строчку. В итоге в ТОП-5 оказался протокол IOST (IOST).

👉Халвинг не помешал Bitcoin Cash улучшить свои позиции и перейти с 34-й на 31-ю строчку в рейтинге.

VK

📣 Binance запускает новый IEO Cartesian (CTSI).

• Хардкэп: 1,500,000 USD

• Общий оборот токенов: 1,000,000,000 CTSI

• Общая аллокация на Binance Launchpad: 100,000,000 CTSI (10% от общего оборота)

• Цена токена: 1 CTSI = 0.015 USD

• Формат: Лотерея

• Макс билетов: 7,500

• Аллокация на 1 билет: 200 USD (13,333.33 CTSI)

https://binance.zendesk.com/hc/en-us/articles/360041795572

• Хардкэп: 1,500,000 USD

• Общий оборот токенов: 1,000,000,000 CTSI

• Общая аллокация на Binance Launchpad: 100,000,000 CTSI (10% от общего оборота)

• Цена токена: 1 CTSI = 0.015 USD

• Формат: Лотерея

• Макс билетов: 7,500

• Аллокация на 1 билет: 200 USD (13,333.33 CTSI)

https://binance.zendesk.com/hc/en-us/articles/360041795572

VK

Binance запустил торговлю опционами. Торговля опционами доступна в мобильном приложении.

https://twitter.com/binance/status/1249605096293294080?s=21

https://binance.zendesk.com/hc/en-us/articles/360041793272-Binance-Launches-Options-Trading-on-Mobile-App

https://twitter.com/binance/status/1249605096293294080?s=21

https://binance.zendesk.com/hc/en-us/articles/360041793272-Binance-Launches-Options-Trading-on-Mobile-App

mv

привет наташа

@

mokhonko vlad

привет наташа

По ка

A

Здравствуй и прощай!!!