Хорошее

интервью зампреда главы ЦБ

Алексея Заботкина. Подтверждает предыдущие

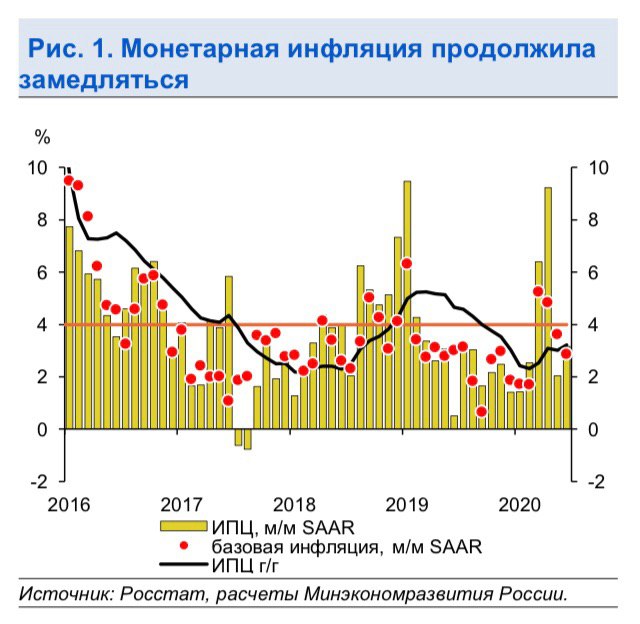

ожидания, что ставку в базовом сценарии снизят до 3,5-4%, но потом могут повысить до ориентира нейтральной ставки (пока ориентир - не меньше 5%). Скорее всего, рынок длинных ОФЗ не будет сейчас сильно реагировать на изменение ключевой ставки. Но в течение года жду существенного роста цен и снижения доходности с ~6% до ~5,5%. Драйвером будет либо возобновление притока иностранцев в ОФЗ, либо замедление годовой инфляции (пока она технически растет и достигла 3,3%).

Прокомментирую ряд моментов в интервью, которые плохо связаны с пониманием работы современной денежной системы:

⛔️НОВЫЙ НЕЙТРАЛЬНЫЙ ДИАПАЗОН СТАВКИ, КОТОРЫЙ БУДЕТ ПРЕДЛОЖЕН РЕГУЛЯТОРОМ К ОБСУЖДЕНИЮ – ЭТО 5-6% ВМЕСТО 6-7%?

“В первом приближении о долгосрочной нейтральной ставке можно думать как о сумме нейтральной реальной мировой ставки, премии за страновой риск и цели по инфляции. В качестве оценки страновой премии можно взять премию CDS на российский суверенный долг. Для пятилетних CDS эта величина сейчас составляет около 100 базисных пунктов, для десятилетних – около 150 базисных пунктов. Цель по инфляции – 4%."

[Здесь смешение и разных валют, и сроков. CDS показывают премию за риск по долгу в иностранной валюте, а не в рублях. 5 или 10 лет не имеют отношения к короткой ключевой ставке]

⛔️О РИСКАХ НАРАЩИВАНИЯ ГОСДОЛГА ЗА СЧЕТ ОФЗ, КОТОРЫЕ ВЫКУПАЮТ В ОСНОВНОМ ГОСБАНКИ, РИСКАХ ПИРАМИДЫ: "Тема пирамиды даже гипотетически может возникать, когда нужно все время наращивать заимствования для обслуживания предыдущих долгов. Это возникает при принципиально другом уровне госдолга."

[госдолг в национальной валюте можно погасить только новой национальной валютой или новыми заимствованиями - "пирамида" в этом смысле будет при любом уровне долга, потому что с другой стороны долг - это чьи-то активы и сбережения]

⛔️О РИСКАХ ЯПОНСКОГО СЦЕНАРИЯ И ВОЗМОЖНОЙ ДЕФЛЯЦИИ:

"Проблемы и Японии, и других стран, где инфляция устойчиво складывается значительно ниже цели в течение продолжительного времени, во многом связаны со значительной долей проблемных активов на балансах финансовых институтов."

[нет, дефляция - это недостаток совокупного спроса, связанный с недостаточным дефицитом бюджета, а не проблемами банков. Закредитованный частный сектор не может постоянно увеличивать спрос за счет своего долга, в отличие от суверенного государства]