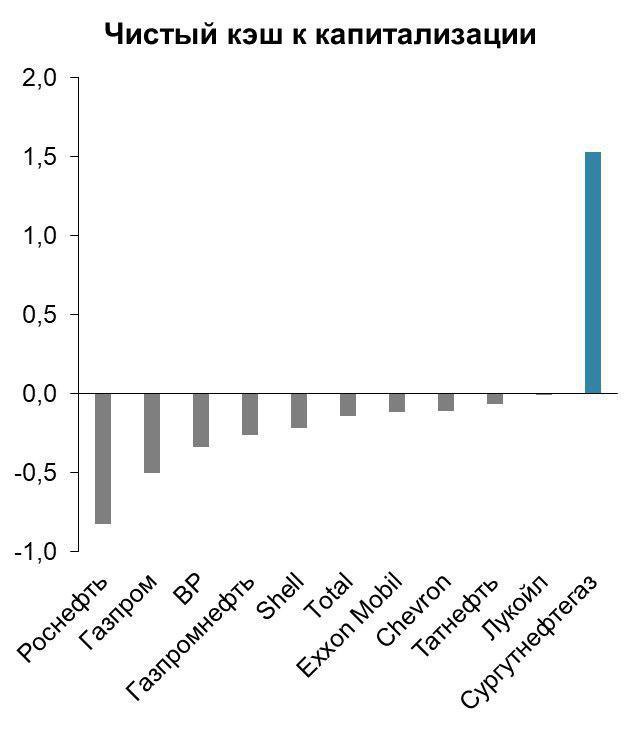

Сургутнефтегаз кратно увеличит капитализацию, как сетевые компании в 2016 году.

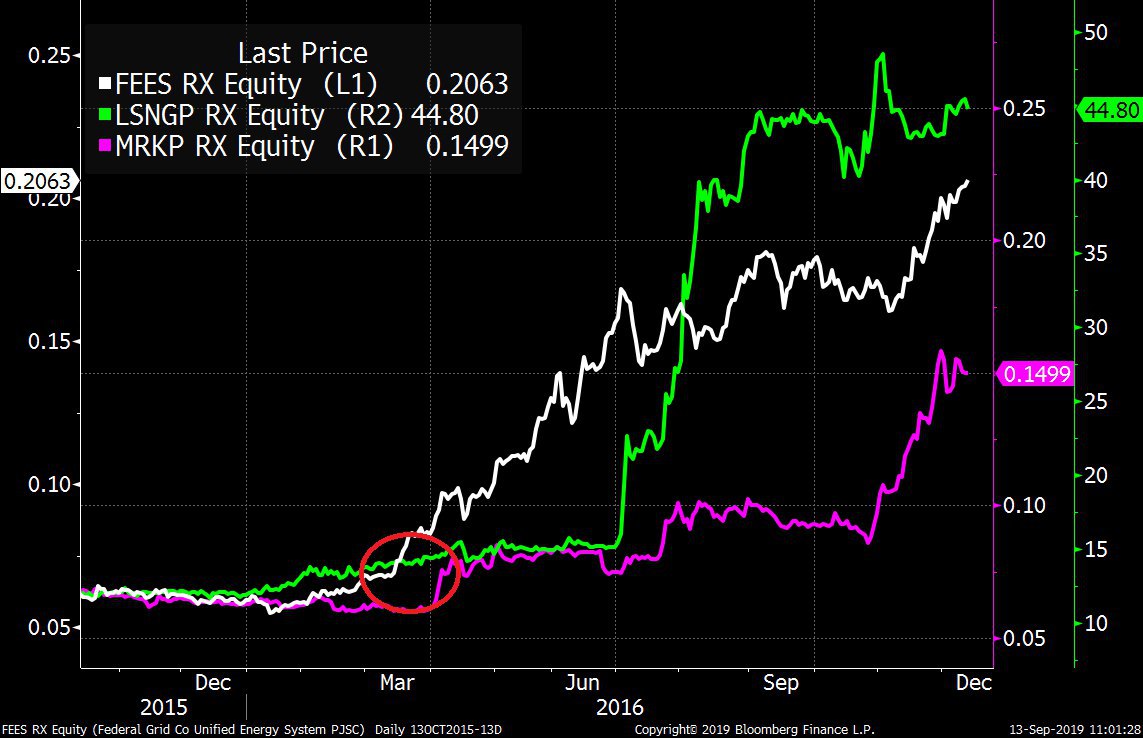

В 2015 году у аналитиков было скептическое отношение к дочкам Россетей: отсутствие внятной дивидендной политики и заинтересованности менеджмента в капитализации. Один известный инвестдом даже ставил целевую цену 0 рублей для многих компаний.

Компании приняли выгодную для акционеров дивидендную политику и всего за год капитализация увеличилась в несколько раз. Это произошло стремительно и неожиданно для большинства аналитиков.

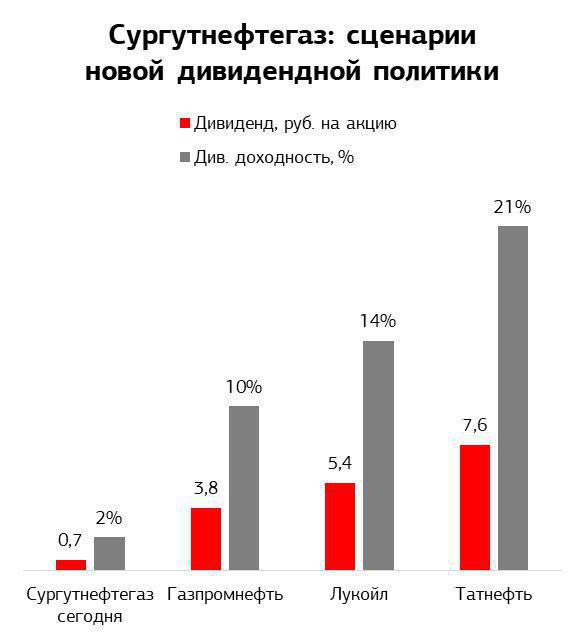

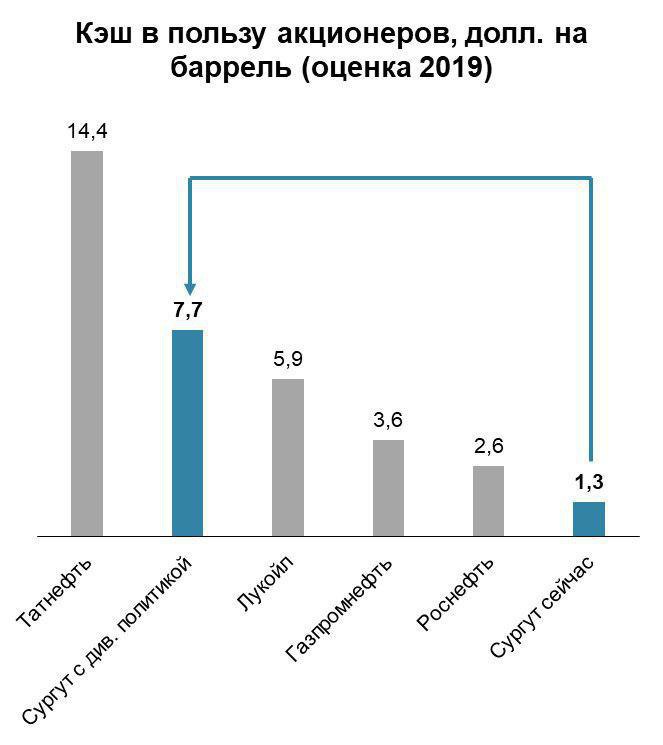

Сургунефтегаз может повторить историю с сетями 2015-2016 годов: непрозрачность и непонятная дивидендная политика вызывает скепсис у аналитиков. Но сейчас в Сургуте начинается трансформация, которая может привести к кратному росту капитализации. На графике выделен тот участок роста сетей, который соответствует текущей ситуации в Сургуте.

@AK47pfl