❗️ РАЗБОР. МТС

МТС (MOEX: MTSS) - крупнейшая российская телекоммуникационная компания, оказывает в России и странах СНГ услуги сотовой и проводной телефонной связи, широкополосного доступа в Интернет, телевидения и сопутствующие услуги. По результатам 1 квартала 2020 число пользователей услугами мобильной связи составило 85.2 миллиона человек, 98.7% выручки приходится на Россию.

Акционеры: 44.37% - АФК Система (Владимир Евтушенков), 5.69% - Bastion, 5.21% - Stream Digital, 0.38% - МГТС, 44.35% - free float. Bastion, Stream Digital, МГТС принадлежат МТС и эффективная доля владения Системы в МТС составляет 50.01%.

Финансовые результаты за 1 кв. 2020 года:

• Выручка 119.6 млрд. руб. (+8.9% г/г)

• OIBDA 51.5 млрд. руб. (+1.6% г/г), рентабельность EBITDA 43.1%

• Чистая прибыль 17.7 млрд. руб. (+0.8% г/г)

• Чистый долг 284.8 млрд. руб. (-2.6% г/г)

Деление выручки по России на сегменты (без учета межгрупповых доходов и расходов):

• Мобильная связь - 80.6 млрд. руб. (+6.9% г/г), 65.3% от общей выручки.

• Продажа устройств и других товаров - 16.5 млрд. руб. (+18.6% г/г), 13.4% от общей выручки.

• Фиксированная связь - 15.3 млрд. руб. (+1.4% г/г), 12.4% от общей выручки

• Банк - 8.3 млрд. руб. (+32.2% г/г), 6.7% от общей выручки.

• Сервисы по интеграции - 2.5 млрд. руб. (+10.9% г/г), 2% от общей выручки.

• Прочее - 0.3 млрд. руб. (+0.6% г/г), 0.2% от общей выручки.

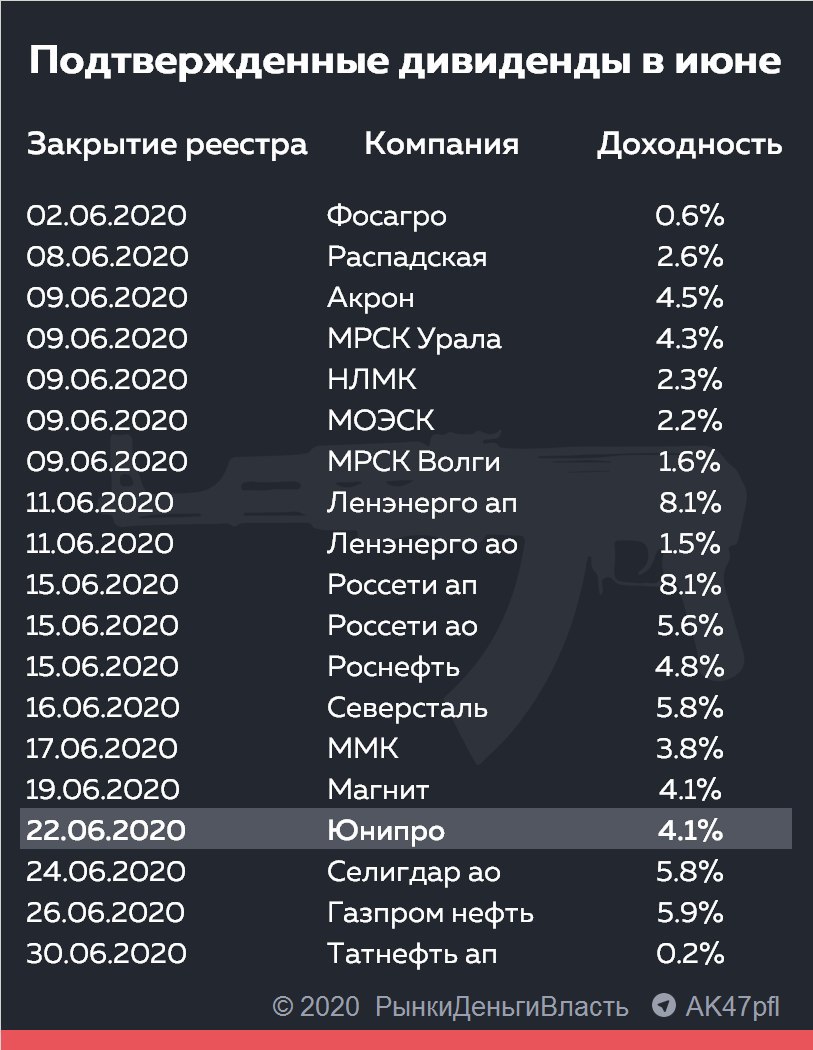

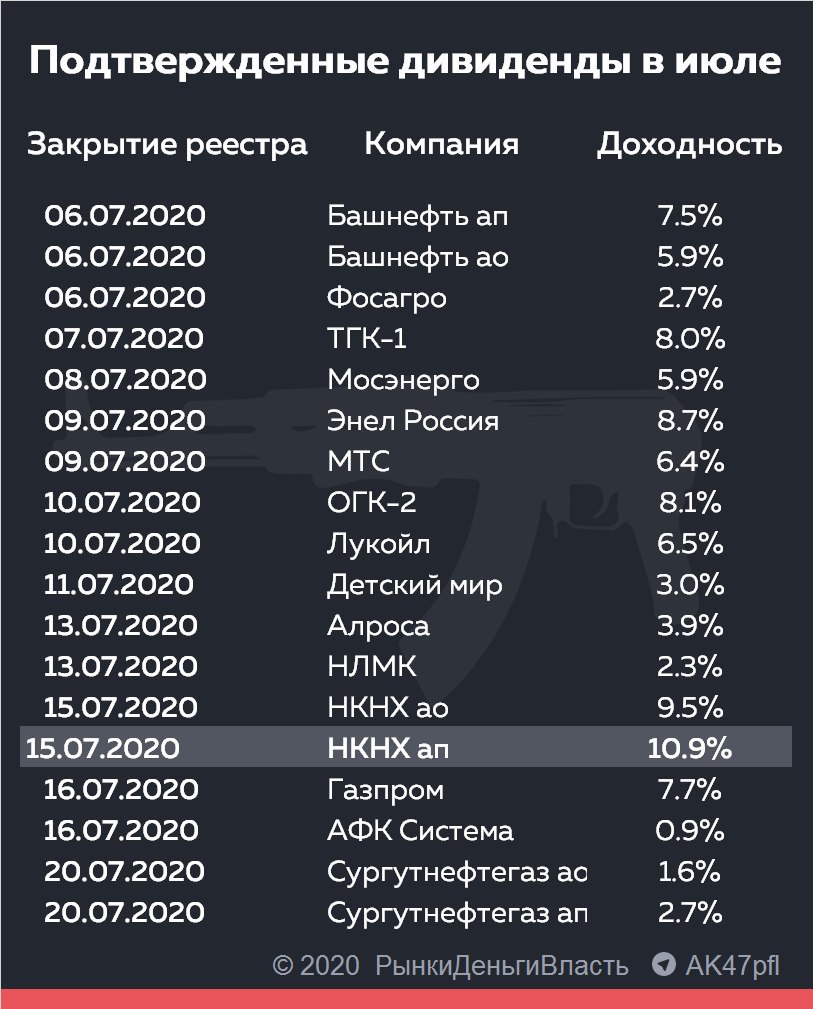

Дивиденды и программа buyback. По итогам первых 9 месяцев 2019 года компания заплатила специальный дивиденд в размере 13.25 рублей на акцию, в апреле был рекомендован годовой дивиденд 20.57 рублей на акцию. Также была объявлена программа обратного выкупа акций на 15 млрд. руб. По дивидендной политике компания до 2021 года включительно планирует платить минимум 28 рублей дивиденда на акцию с помощью 2 полугодовых платежей.

Ключевые инициативы по развитию:

• Телекоммуникации - запустили первую индустриальную 5G зону в России на территории завода КАМАЗ.

• Финтех - число активных клиентов банка выросло на +11%, кредитный портфель вырос на 67% и число виртуальных карт на 75%

• Медиа и развлечения - число пользователей платного ТВ выросло на 4%, запуск онлайн концертов (около 30 млн. зрителей), партнерство с Первым каналом

• B2B цифровые и облачные сервисы - за прошлый квартал выручка от Cloud & Collocation сервисов выросла в 2.3 раза г/г, от Big Data в 1.5 раза, от IoT продуктов на 47%, продолжается запуск и развитие новых платформ и технологий

Конкурентные преимущества:

• Стабильность - компания предполагает, что ее выручка и OIBDA по итогам 2020 года останутся примерно на уровне 2019. Также она не планирует менять свою дивидендную политику, и благодаря чему у акций останется неплохая дивидендная доходность.

• Возможность развития - основная цель группы - построение экосистемы и улучшение цифровых и медиа сервисов, в частности, с помощью недавнего партнерства с Первым каналом. Помимо этого, благодаря сильному росту облачных и цифровых технологий и потребности в них, это может стать существенной статьей выручки в дальнейшем.

@AK47pfl