Часть из вас работает в авиакомпаниях и знает ситуацию изнутри, многие часто летают и видят ситуацию со стороны, и все мы здесь просто интересуемся темой авиации. А ведь это увлечение может быть не только познавательно-развлекательным, но и финансово прибыльным. Я пообщался с Андреем, создателем канала

@finanssovetru, о ценных бумагах в авиационной отрасли. Делюсь с вами!

Итак, какие авиационные компании торгуются на Мосбирже?

Всего две: Аэрофлот и Ютэйр.

Начнем с Ютэйр. Компания входит в пятерку крупнейших авиаперевозчиков страны. У компании 74 самолета и 336 вертолетов и это самый больший вертолетный флот в мире. Основа бизнеса компании вертолетные перевозки, обслуживание северян в целом и вахтовиков в частности. И это единственное прибыльное направление. 2 ноября вышла отчетность за 9 месяцев по РСБУ, убыток увеличился на 323,5 миллиона рублей и составил почти 2 миллиарда.

Компания уже была на грани банкротства, но ее спасли государство и Сургутнефтегаз. Акции компании тухнут в интервале 7,5-10 рублей и драйверов роста не видно никаких. А вот облигации компании история интересная. Выпущено две серии: Финавиа 01 и Финавиа 02. Из-за высокого долга компании облигации в зоне риска. Финавиа 01 торгуется по 45 рублей, что говорит о боязни инвесторов, что Ютэйр от выплат откажется вовсе. Прибыли от вертолетов едва хватает чтобы обслуживать долг. С 19 октября облигации подешевели больше чем на 30% и доходность стала перевешивать риск. Тут два варианта: либо 48% годовых на 5 лет либо в какой-то момент потеряете все. Надежда у авиакомпании(и держателей облигаций) только одна: на все те же правительства северных регионов и Сургутнефтегаз. Гашение в 2023 году и лучше всего держать до конца.

Со второй компанией,

Аэрофлотом, конечно ничего такого страшного не происходит. Акции в прошлом году пережили ралли до 230 рублей за штуку и упали оттуда на сегодняшние 100 рублей. Даже несмотря на большие проекты компании представленные недавно, конъюнктура рынка складывается для Аэрофлота откровенно плохо и это отражается в цифрах. Чистая прибыль за последние 9 месяцев упала на 42%, а затраты на топливо выросли на 46,9%. Поэтому фундаментально покупать сейчас точно не стоит. Надо ждать изменений либо на рынке авиаперевозок, в том числе снижения цен на топливо, либо качественных улучшений в работе менеджмента, которые отразятся в отчетах компании.

Вывод следующий: российская авиаотрасль дает сейчас возможность заработать на фондовом рынке только тем инвесторам, у кого портфель диверсифицирован по рискам. А вот

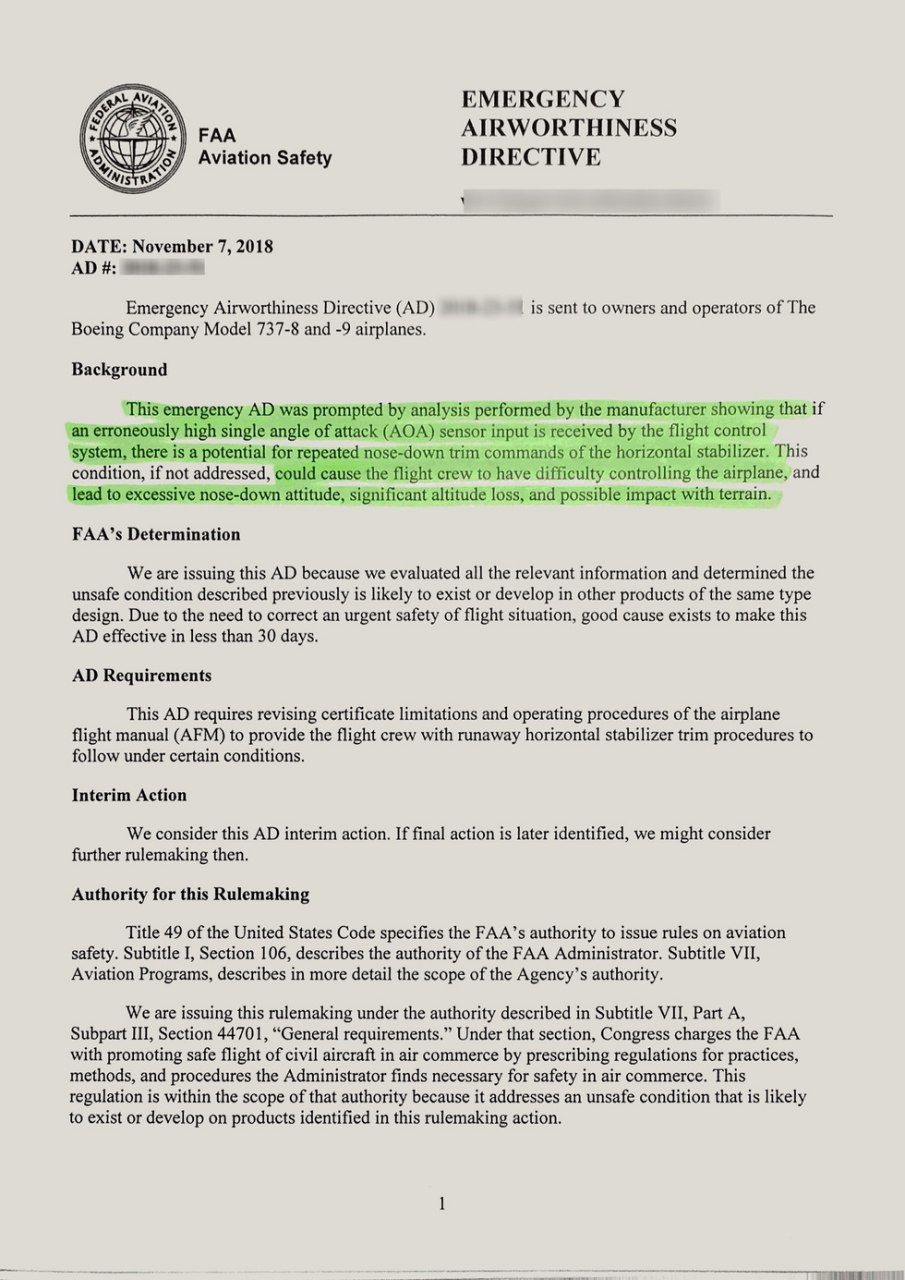

что нужно учитывать если вы хотите инвестировать в Boeing и Lockheed, какие ещё

классы активов должны быть в портфеле разумного инветора, и

почему вообще надо иметь свой портфель вы сможете прочесть в канале независимого финансового советника.

t.me/finanssovetru