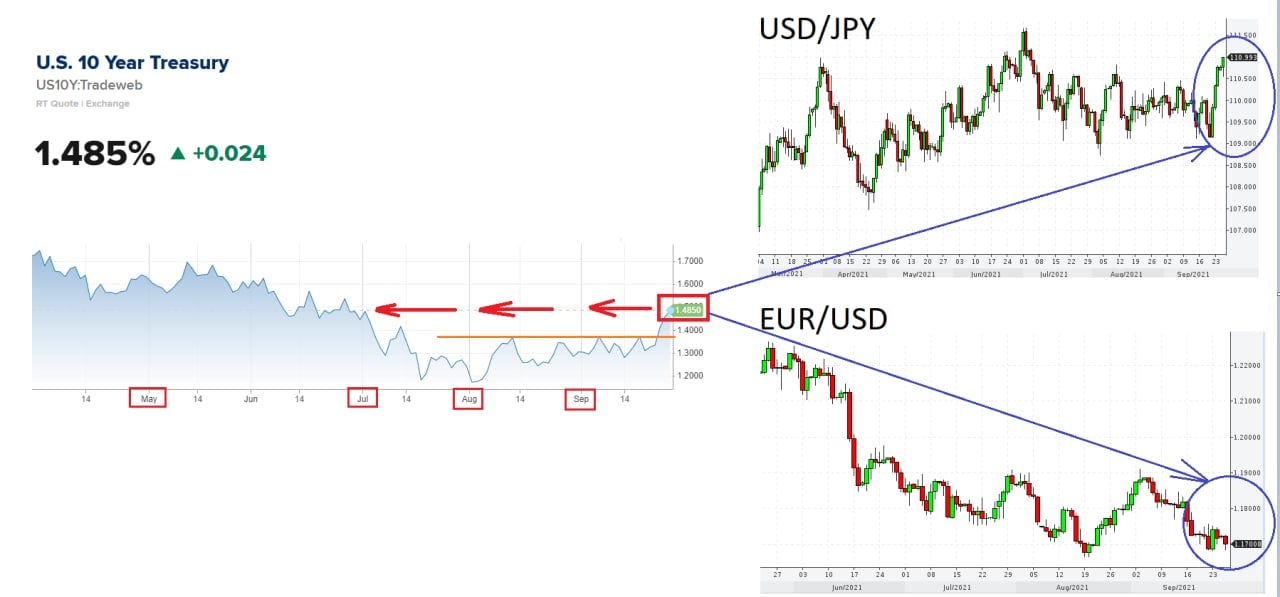

В инвестиционной среде сформировался определенный консенсус, что на сегодняшнем заседании ФРС будет объявлено о сокращении выкупа активов, что в свою очередь должно привести рынки, долгое время росшие на печатном станке центробанков к негативным последствиям. И это действительно так и будет, если представить себе, что американскому регулятору удастся полностью убрать $120 -ти ярдовый ежемесячный впрыск. Однако, до этого состояния еще нужно дожить, не разрушив по дороге рыночные достижения и макро показатели, которые и без начала tappering, постепенно стали ухудшаться.

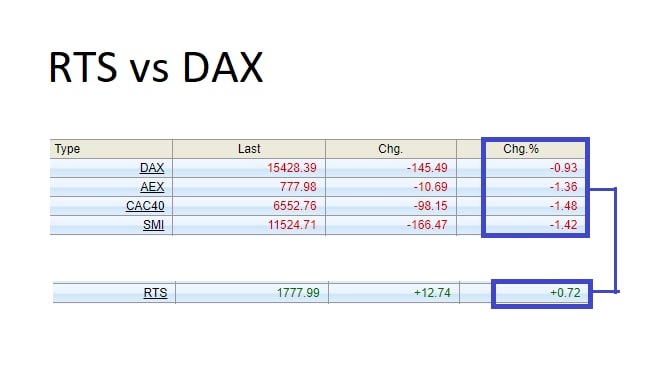

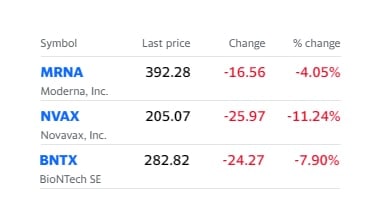

Сегодня же, за 2 часа до вердикта американского регулятора, все рынки растут, доллар падает ко всему что торгуется, словно участники ждут не сворачивания QE, а наоборот наращивания. В краткосрочном плане, очередной рыночный миф разбивается о рыночную реальность. Ну нельзя одновременно бояться QT и хватать все рисковые активы, которые плохо лежат. Возможно, это - мини shortsqueeze перед заседанием ФРС, но для этого, сегодня вечером должно все упасть и не отжаться. В противном случае, сильно возрастет вероятность возвращения рынков к растущему тренду, который три дня назад был нарушен.

@finascop