Обычно, когда говорят о "защитных активах" подразумевают защиту о падения фондовых рынков, но в нашем случае актуальна защита другого рода - то есть защита от девальвационного шока, вызванного возможной монетизацией бюджетных дефицитов и пенсионных обязательств на глобальном уровне.

Прежде, чем писать дальше, традиционный дисклеймер про личную ответственность:

Предупреждаю: Вы - сами несете ответственность за свои финансовые решения. Пост носит справочный характер, не является призывом к покупке конкретных финансовых инструментов. Для получения рекомендаций соответствующих вашей личной ситуации, уровню риска и компетенциям обращайтесь к лицензированным брокерам и банкам.

Теперь список (субъективный, конечно) защитных активов:

С точки зрения "защиты от девальвации" активы, которые или сохранят ценность или пострадают в меньшей степени, чем условные "доллары в банке":

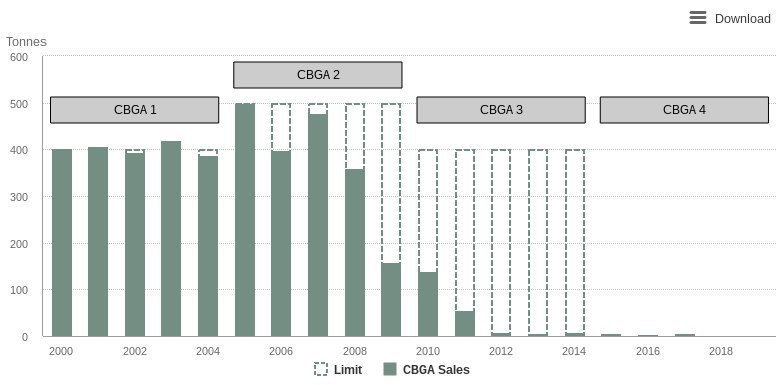

1. Золото

2. Добытчики золота

3. Так называемые hard assets - как шутили мои западные коллеги "хедж от инфляции - это то что делает больно, если падает тебе на ногу". То есть пачка облигаций - нет, золотой или палладиевый слиток - да, баррель нефти - тоже да, и даже ящик с апельсинами или мешок с кофе - тоже да. Принцип, думаю, понятен - то что нельзя "напечатать" - это защитный актив. Это не значит, что у таких активов нет других проблем таких как срок годности, стоимость хранения или обслуживания.

4. Недвижимость, но уровень "защитности" сильно зависит от конкретной локации, вида недвижимости, цены приобретения и так далее.

5. Акции компаний, у которых есть положительный (в идеале - стабильный, надежный и предсказуемый) денежный поток - на фоне сильно отрицательных ставок по облигациям, войны с кэшем и девальвации валют, акции, которые платят дивиденды или хотя бы представляют из себя доли в стабильном бизнесе (т.е. никаких Убер и Blue Apron) - это будут довольно желанные активы.

ПС: Список не так важен. Важна логика. Валютный кризис, о котором пишет Далио и все остальные - это по сути изощренная месть промышленного капитала (кстати, вспомните биографию Трампа) финансовому капиталу: ценность "долгов" (в любой форме) и "денег" при реализации этого сценария падает, а ценность физических активов (которые нельзя "напечатать по желанию ФРС") - растет.