Size: a a a

2019 June 04

Совершенно секретно: готовим одно очень интересное интервью, выпустим в ближайшие часы!

#интервью

РАЗГОВОР С GOOGLE

Инвесторы покупают всё больше акций крупных IT-компаний. Это давно уже – мировой тренд. Впервые за 9 лет Google максимально приблизился к Apple в рейтинге самых дорогих мировых брендов, по версии Forbes.

Мы поговорили с управляющим директором Google в России Дмитрием Кузнецовым, и вот тизер этого интервью:

1) Google утверждает, что в компании работают не просто футуристы – будущее там уже наступило:

"AI First – это не просто броское название, это то, как устроен Google. Все наши пользовательские и коммерческие продукты работают с использованием искусственного интеллекта"

2) Первый онлайн помощник – уже реальность:

"Google Assistent поглотит поиск: в рамках одного интерфейса вы сможете получить YouTube, приложение Плеер с музыкой, мессенджер, смс, покупки, оплату, заказ такси, аналитику по акциям и, конечно, сам поиск"

3) Модные термины AI, Big Data и Machine Learning – еще не изучены до конца:

"Мы еще до конца не представляем, на что способен искусственный интеллект. Не представляем, какого типа данные нам нужны"

Читать полное интервью

РАЗГОВОР С GOOGLE

Инвесторы покупают всё больше акций крупных IT-компаний. Это давно уже – мировой тренд. Впервые за 9 лет Google максимально приблизился к Apple в рейтинге самых дорогих мировых брендов, по версии Forbes.

Мы поговорили с управляющим директором Google в России Дмитрием Кузнецовым, и вот тизер этого интервью:

1) Google утверждает, что в компании работают не просто футуристы – будущее там уже наступило:

"AI First – это не просто броское название, это то, как устроен Google. Все наши пользовательские и коммерческие продукты работают с использованием искусственного интеллекта"

2) Первый онлайн помощник – уже реальность:

"Google Assistent поглотит поиск: в рамках одного интерфейса вы сможете получить YouTube, приложение Плеер с музыкой, мессенджер, смс, покупки, оплату, заказ такси, аналитику по акциям и, конечно, сам поиск"

3) Модные термины AI, Big Data и Machine Learning – еще не изучены до конца:

"Мы еще до конца не представляем, на что способен искусственный интеллект. Не представляем, какого типа данные нам нужны"

Читать полное интервью

Да, еще мы перешли на Яндекс.Дзен, теперь и там будем публиковать интервью и лонгриды.

2019 June 05

#тренды

Утром на глаза попалось интересное исследование: в ближайшие 5 лет из-за глобального изменения климата крупные компании могут потерять в сумме около 970 миллардов долларов.

Но есть и те, кто успевает переобуваться (в прямом смысле слова) и приспосабливается к экологическим изменениям. Но главное – зарабатывает другие миллиарды долларов, используя экологически устойчивые материалы. Вот, например, стартап, который за 3 года существования, оценивается в 1,4 млрд. долларов.

Так что выбор – терять или зарабатывать, приспосабливаясь – есть всегда :)

Утром на глаза попалось интересное исследование: в ближайшие 5 лет из-за глобального изменения климата крупные компании могут потерять в сумме около 970 миллардов долларов.

Но есть и те, кто успевает переобуваться (в прямом смысле слова) и приспосабливается к экологическим изменениям. Но главное – зарабатывает другие миллиарды долларов, используя экологически устойчивые материалы. Вот, например, стартап, который за 3 года существования, оценивается в 1,4 млрд. долларов.

Так что выбор – терять или зарабатывать, приспосабливаясь – есть всегда :)

2019 June 06

#мысликонсультанта

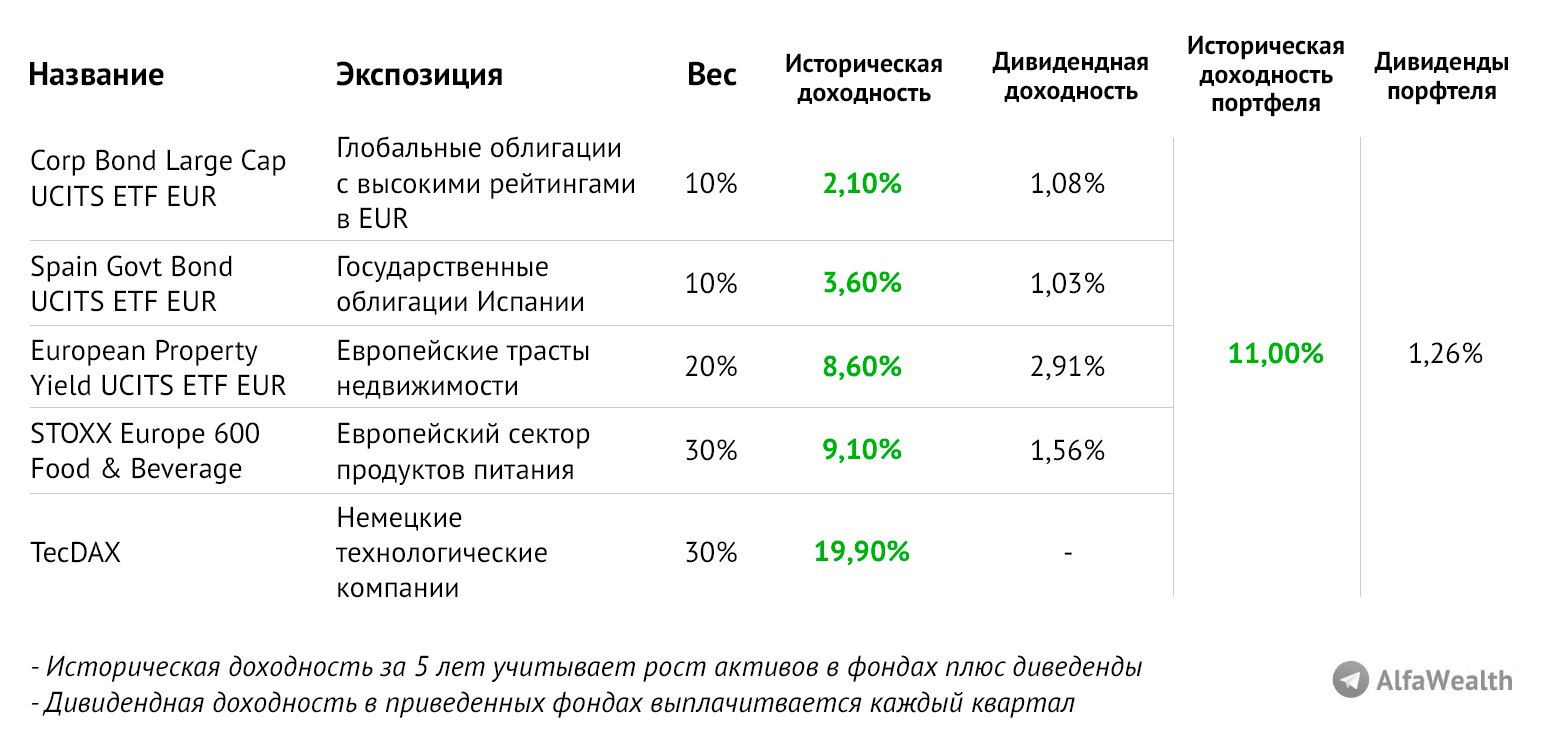

ETF. Где искать доходность в евро?

Последние два года наблюдается вот какая тенденция: европейские акции в минусах, облигации в EUR предлагают отрицательную доходность.

Я начал думать, почему так. Минусы в европескийских акциях можно связать со слабыми экономическими данными в странах Евросоюза и политической нестабильностью во Франции. Отрицательные ставки по облигациям – с околонулевыми ставками Европейского центрального банка.

Но евро необходимо куда-то инвестировать! Учитывая, что евро остается одной из ключевых валют при формировании инвестиционных портфелей.

Можно заметить, что весомую часть в портфелях инвесторов занимают ETF. В России также доля ивестиций в фонды растет, но есть проблема: биржевых фондов в евро у нас пока нет. Поэтому я обратился к мировым ETF и совместно с нашим аналитиком для примера составил сбалансированный портфель с ожидаемой доходностью 6% в EUR на перспективу трех лет.

Ниже таблица с портфелем рекомендованных ETF. Хороших инвестиций :)

ETF. Где искать доходность в евро?

Последние два года наблюдается вот какая тенденция: европейские акции в минусах, облигации в EUR предлагают отрицательную доходность.

Я начал думать, почему так. Минусы в европескийских акциях можно связать со слабыми экономическими данными в странах Евросоюза и политической нестабильностью во Франции. Отрицательные ставки по облигациям – с околонулевыми ставками Европейского центрального банка.

Но евро необходимо куда-то инвестировать! Учитывая, что евро остается одной из ключевых валют при формировании инвестиционных портфелей.

Можно заметить, что весомую часть в портфелях инвесторов занимают ETF. В России также доля ивестиций в фонды растет, но есть проблема: биржевых фондов в евро у нас пока нет. Поэтому я обратился к мировым ETF и совместно с нашим аналитиком для примера составил сбалансированный портфель с ожидаемой доходностью 6% в EUR на перспективу трех лет.

Ниже таблица с портфелем рекомендованных ETF. Хороших инвестиций :)

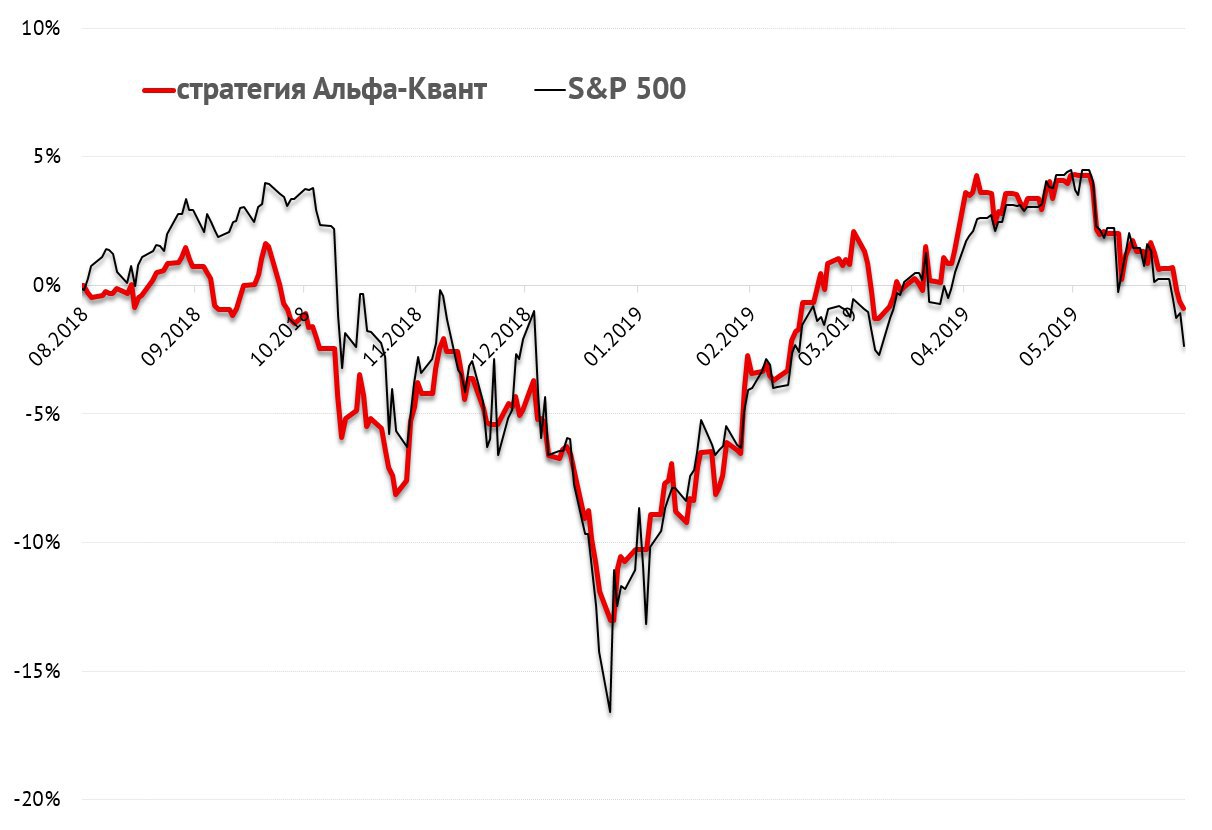

#стратегия #MachineLearning

Индекс S&P500 + Машинное обучение

Мы уже писали о том, как американские управляющие используют машинное обучение в своих стратегиях и обгоняют индекс S&P500. Ядро их бизнеса – вычислительные центры и квантовые департаменты. В прошлом году мы создали похожий стартап внутри компании – наняли особенных аналитиков, владеющих численными методами прогнозирования финансовых рынков и навыками программирования. Мы называем их квантами.

Их цель – создать стратегию, которая впитает в себя преимущества компьютера и человека, в результате чего сможет обогнать индекс S&P500.

Что сделали:

1. За первичной консультацией обратились к научным сотрудникам Финансового университета при Правительстве РФ, у которых уже были разработки в области компьютерного моделирования финансовых рынков. Они щедро поделились некоторыми из них, и наши кванты стали их дорабатывать.

2. 20 портфельных управляющих и аналитиков в нашей компании получили задание проанализировать по 505 графиков акций компаний, входящих в индекс S&P500 (да-да, их 505, а не 500), с 2009 до 2018 год. Каждый должен был отметить на графиках точки начала и конца трендов, которые они смогли распознать. В среднем каждый участник потратил две недели на выполнение задания. У всех получились разные результаты – разное количество трендов, точек разворота.

3. На основании полученных результатов с помощью методов машинного обучения кванты создали модель, копирующую поведение каждого участника эксперимента. Это одна модель, у которой было 20 пресетов (наборов параметров) – свой для каждого участника. По сути они научили компьютер смотреть на рынок так же, как это делают наши эксперты.

4. Протестировали все наборы параметров на трёхлетнем периоде с 2015 по 2018 год. Сравнили результаты тестовой торговли и выбрали победителя – модель с оптимальным соотношением доходности к риску.

5. Мы запустили стратегию в торговлю на реальных деньгах в августе 2018. С тех пор стратегия показала результат, равный индексу S&P 500 (смотрите график).

6. Кванты каждый месяц обучают модель вновь полученным свежим знаниям о рынке, улучшая таким образом её “зрение”.

Что можно сказать? Мне нравится сама идея, её элегантная реализация, но результат не впечатляет, нужно двигаться дальше. Давайте дадим ей время, она себя ещё покажет во всей красе.

Индекс S&P500 + Машинное обучение

Мы уже писали о том, как американские управляющие используют машинное обучение в своих стратегиях и обгоняют индекс S&P500. Ядро их бизнеса – вычислительные центры и квантовые департаменты. В прошлом году мы создали похожий стартап внутри компании – наняли особенных аналитиков, владеющих численными методами прогнозирования финансовых рынков и навыками программирования. Мы называем их квантами.

Их цель – создать стратегию, которая впитает в себя преимущества компьютера и человека, в результате чего сможет обогнать индекс S&P500.

Что сделали:

1. За первичной консультацией обратились к научным сотрудникам Финансового университета при Правительстве РФ, у которых уже были разработки в области компьютерного моделирования финансовых рынков. Они щедро поделились некоторыми из них, и наши кванты стали их дорабатывать.

2. 20 портфельных управляющих и аналитиков в нашей компании получили задание проанализировать по 505 графиков акций компаний, входящих в индекс S&P500 (да-да, их 505, а не 500), с 2009 до 2018 год. Каждый должен был отметить на графиках точки начала и конца трендов, которые они смогли распознать. В среднем каждый участник потратил две недели на выполнение задания. У всех получились разные результаты – разное количество трендов, точек разворота.

3. На основании полученных результатов с помощью методов машинного обучения кванты создали модель, копирующую поведение каждого участника эксперимента. Это одна модель, у которой было 20 пресетов (наборов параметров) – свой для каждого участника. По сути они научили компьютер смотреть на рынок так же, как это делают наши эксперты.

4. Протестировали все наборы параметров на трёхлетнем периоде с 2015 по 2018 год. Сравнили результаты тестовой торговли и выбрали победителя – модель с оптимальным соотношением доходности к риску.

5. Мы запустили стратегию в торговлю на реальных деньгах в августе 2018. С тех пор стратегия показала результат, равный индексу S&P 500 (смотрите график).

6. Кванты каждый месяц обучают модель вновь полученным свежим знаниям о рынке, улучшая таким образом её “зрение”.

Что можно сказать? Мне нравится сама идея, её элегантная реализация, но результат не впечатляет, нужно двигаться дальше. Давайте дадим ей время, она себя ещё покажет во всей красе.

2019 June 07

#мифы

Миф №1. Управляющий фондом ничем не рискует и не отвечает за результат.

Во-первых, результат фонда влияет на бонус управляющего. Управляющие, как и другие сотрудники компании, обязаны выполнять kpi. В них установлены требования к результатам фондов и стратегий: величина доходности за год, место в конкурентной группе, результат относительно бенчмарка и др. Бонусы зависят от выполнения поставленных kpi, поэтому мотивация управляющего понятна.

Во-вторых, результат фонда влияет на репутацию и карьерный рост управляющего. Если невыполнение kpi - тенденция, то управляющий рискует потерять место в компании. Если уволят из компании, то в другую могут не взять - кадровики конкурентов на рынке управления активами прекрасно знают лидеров и андердогов.

В-третьих, неудовлетворительный результат управления влечёт регуляторные риски для компании. В соответствии с российским законодательством центральный банк мониторит и результаты фондов, и конкретные сделки в фондах. Например, если купили бумагу, а она существенно снизилась в цене, тогда от управляющего могут потребовать объяснений причин покупки. Если ЦБ обнаружит нарушения, то оштрафует компанию и/или наложит санкции.

Миф №1. Управляющий фондом ничем не рискует и не отвечает за результат.

Во-первых, результат фонда влияет на бонус управляющего. Управляющие, как и другие сотрудники компании, обязаны выполнять kpi. В них установлены требования к результатам фондов и стратегий: величина доходности за год, место в конкурентной группе, результат относительно бенчмарка и др. Бонусы зависят от выполнения поставленных kpi, поэтому мотивация управляющего понятна.

Во-вторых, результат фонда влияет на репутацию и карьерный рост управляющего. Если невыполнение kpi - тенденция, то управляющий рискует потерять место в компании. Если уволят из компании, то в другую могут не взять - кадровики конкурентов на рынке управления активами прекрасно знают лидеров и андердогов.

В-третьих, неудовлетворительный результат управления влечёт регуляторные риски для компании. В соответствии с российским законодательством центральный банк мониторит и результаты фондов, и конкретные сделки в фондах. Например, если купили бумагу, а она существенно снизилась в цене, тогда от управляющего могут потребовать объяснений причин покупки. Если ЦБ обнаружит нарушения, то оштрафует компанию и/или наложит санкции.

2019 June 10

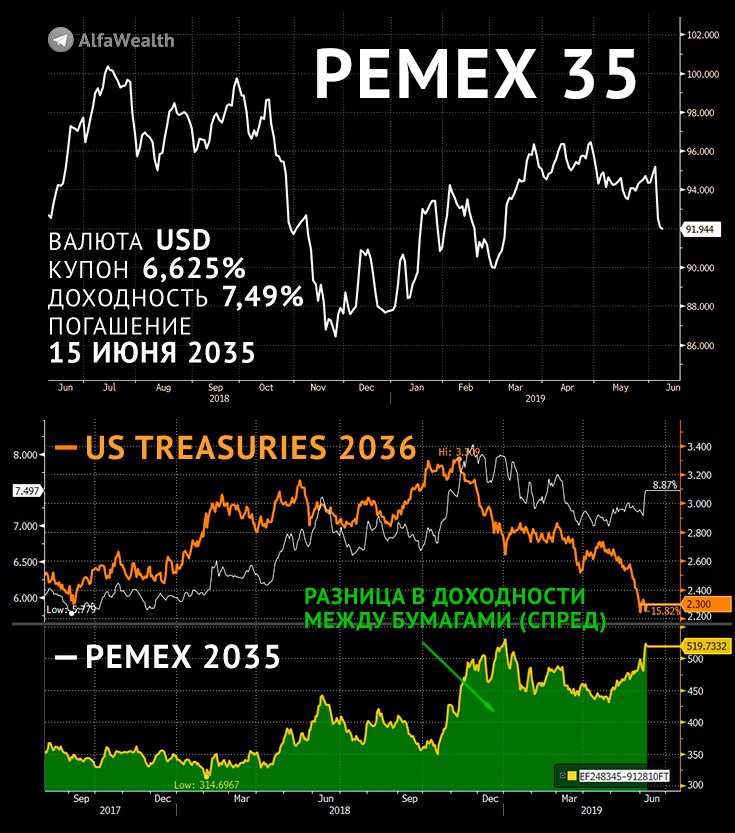

#инвестидея

Обвал облигаций Pemex на 5,5%

Облигации Pemex 2035 года погашения за два дня упали на 5,5% и дают доходность 7,49% годовых в USD. Давайте разберёмся, в чём причина и что делать.

Почему упали?

• 6 июня агентство Fitch снизило рейтинг Мексики на одну ступень до уровня BBB.

• 7 июня Fitch снизило рейтинг мексиканской государственной нефтегазовой и нефтехимической компании Petróleos Mexicanos (Pemex) на одну ступень до неинвестиционного (мусорного) уровня BB+.

Наши действия?

Мы пользуемся локальной коррекцией цен – покупаем облигации Pemex 2026 года и 2035 года погашения, ожидаем роста цены на горизонте нескольких месяцев.

В первой половине 2019 года мы увидели множество шагов по улучшению кредитного качества компании:

• В 1 кв. 2019 г. Pemex добился от сервисных служб и подрядчиков снижения цен на 20%, благодаря чему уже за январь-февраль сэкономил $ 780 млн;

• В 1 кв. 2019 г. Pemex не только не разместил новых облигаций, но и погасил существующие на сумму $ 2,34 млрд, то есть снизил долговую нагрузку. Сравните: в предыдущие годы компания занимала в первом квартале в среднем $ 5 млрд нетто.

• Объем воровства нефти в 1 кв. 2019 г. снизился на 84% в сравнении с 1 кв. 2018 г., что позволит снизить потери в 2019 г. на $ 1,6 млрд.

• Во 2 кв. 2019 г. Правительство Мексики предоставило Pemex налоговые льготы в размере $ 15 млрд до 2022 года.

Возможно Fitch немного опоздал: можно было снизить рейтинг ещё зимой, когда кредитное качество Pemex упало из-за “бензинового кризиса”. А сейчас это даёт нам шанс закупиться по хорошей цене.

ps.

Вечером 8 июня 2019 г. президент Мексики Лопес Обрадор и Дональд Трамп договорились о пошлинах и миграции – позитивно для мексиканских активов.

Обвал облигаций Pemex на 5,5%

Облигации Pemex 2035 года погашения за два дня упали на 5,5% и дают доходность 7,49% годовых в USD. Давайте разберёмся, в чём причина и что делать.

Почему упали?

• 6 июня агентство Fitch снизило рейтинг Мексики на одну ступень до уровня BBB.

• 7 июня Fitch снизило рейтинг мексиканской государственной нефтегазовой и нефтехимической компании Petróleos Mexicanos (Pemex) на одну ступень до неинвестиционного (мусорного) уровня BB+.

Наши действия?

Мы пользуемся локальной коррекцией цен – покупаем облигации Pemex 2026 года и 2035 года погашения, ожидаем роста цены на горизонте нескольких месяцев.

В первой половине 2019 года мы увидели множество шагов по улучшению кредитного качества компании:

• В 1 кв. 2019 г. Pemex добился от сервисных служб и подрядчиков снижения цен на 20%, благодаря чему уже за январь-февраль сэкономил $ 780 млн;

• В 1 кв. 2019 г. Pemex не только не разместил новых облигаций, но и погасил существующие на сумму $ 2,34 млрд, то есть снизил долговую нагрузку. Сравните: в предыдущие годы компания занимала в первом квартале в среднем $ 5 млрд нетто.

• Объем воровства нефти в 1 кв. 2019 г. снизился на 84% в сравнении с 1 кв. 2018 г., что позволит снизить потери в 2019 г. на $ 1,6 млрд.

• Во 2 кв. 2019 г. Правительство Мексики предоставило Pemex налоговые льготы в размере $ 15 млрд до 2022 года.

Возможно Fitch немного опоздал: можно было снизить рейтинг ещё зимой, когда кредитное качество Pemex упало из-за “бензинового кризиса”. А сейчас это даёт нам шанс закупиться по хорошей цене.

ps.

Вечером 8 июня 2019 г. президент Мексики Лопес Обрадор и Дональд Трамп договорились о пошлинах и миграции – позитивно для мексиканских активов.

#комментарийтрейдера

Чем нам запомнилась прошлая неделя?

В стратегиях мы продали часть бумаг Santander perp, часть турецкого Petkim 23. Вместо них покупали Gazprom 34 и Adecoagro 27.

В сделках клиентов мы наблюдали много покупок: Unifin 23, Embarq 36, Alfa Perp, JSL 24, LBrands 35, Pemex 26 и 35, Jaguar Land Rover 27. Продавали Santander perp и Gazprombank perp.

На рынке рублёвых облигаций все готовятся к снижению ставки ЦБ: май-июнь мы видели практически ежедневный рост ОФЗ (читай снижение доходности). Если ЦБ снизит ставку, то ажиотажа не будет, потому что рынок уже предвосхитил это решение, инвесторы к этому готовы. Напротив, в некоторых корпоративных облигациях рост ещё возможен, потому что в них ещё есть запас снижения доходности.

Чем нам запомнилась прошлая неделя?

В стратегиях мы продали часть бумаг Santander perp, часть турецкого Petkim 23. Вместо них покупали Gazprom 34 и Adecoagro 27.

В сделках клиентов мы наблюдали много покупок: Unifin 23, Embarq 36, Alfa Perp, JSL 24, LBrands 35, Pemex 26 и 35, Jaguar Land Rover 27. Продавали Santander perp и Gazprombank perp.

На рынке рублёвых облигаций все готовятся к снижению ставки ЦБ: май-июнь мы видели практически ежедневный рост ОФЗ (читай снижение доходности). Если ЦБ снизит ставку, то ажиотажа не будет, потому что рынок уже предвосхитил это решение, инвесторы к этому готовы. Напротив, в некоторых корпоративных облигациях рост ещё возможен, потому что в них ещё есть запас снижения доходности.

2019 June 11

#тренды

🇲🇽 Мексика и деглобализация

Главным вызовом сегодняшнего дня многие экономисты называют стремительный откат мира от глобализации.

Наши коллеги из крупного банка Латинской Америки подбросили ещё один плюсик в копилку за инвестирование в мексиканские облигации, высказав интересную гипотезу. Если представить деглобализацию в наиболее простом виде - переносе производств из бедных стран обратно в богатые, тогда побочными бенефициарами от возврата американских производств из Китая могут стать Мексика и Канада.

Почему? Потому что США очень тесно интегрированы с Мексикой и Канадой, и в случае возврата производств из Китая, грязные производства переедут в Мексику, а высокооплачиваемые технологические - в Канаду. В Мексике слабее экологическое регулирование: в США за загрязнения нужно платить, строить очистительные установки, а в Мексике таких жёстких требований нет.

Мысль интересная, но не терпит критики. Я поговорил с двумя макроэкономистами внутри компании, и они дали своё видение ситуации:

1. Деглобализация с высокой вероятностью не приведёт к переносу производств из Китая обратно в Северную Америку.

2. Если деглобализация будет состоять в том, что США прекратит наращивание производств в Китае, вместо этого начнёт развивать производства в Мексике, то возникает вопрос - кто там будет работать? в Мексике очень низкая безработица (3,4% против 3,6% в США) и нет свободных трудовых ресурсов.

3. Если в Мексику всё же переедут грязные производства из Китая, то для Мексики это может увенчаться экологической катастрофой, что тоже звучит крайне негативно, если мы говорим о стране для инвестиций.

4. Даже если не рассматривать все эти факторы и допустить, что в Мексику в какой-то перспективе переедут производства, что будет незначительно сказываться на экологической обстановке, зато увеличит ВВП Мексики, то даже в этом случае на стоимости облигаций, которые мы сейчас покупаем, это никак не скажется. В кредитные метрики по облигациям никто не закладывает такие длинные процессы, как деглобализация.

Когда мы покупаем облигации Мексики, главный вопрос проще: смогут заплатить по долгам или нет? И влияние деглобализации не стоит переоценивать.

🇲🇽 Мексика и деглобализация

Главным вызовом сегодняшнего дня многие экономисты называют стремительный откат мира от глобализации.

Наши коллеги из крупного банка Латинской Америки подбросили ещё один плюсик в копилку за инвестирование в мексиканские облигации, высказав интересную гипотезу. Если представить деглобализацию в наиболее простом виде - переносе производств из бедных стран обратно в богатые, тогда побочными бенефициарами от возврата американских производств из Китая могут стать Мексика и Канада.

Почему? Потому что США очень тесно интегрированы с Мексикой и Канадой, и в случае возврата производств из Китая, грязные производства переедут в Мексику, а высокооплачиваемые технологические - в Канаду. В Мексике слабее экологическое регулирование: в США за загрязнения нужно платить, строить очистительные установки, а в Мексике таких жёстких требований нет.

Мысль интересная, но не терпит критики. Я поговорил с двумя макроэкономистами внутри компании, и они дали своё видение ситуации:

1. Деглобализация с высокой вероятностью не приведёт к переносу производств из Китая обратно в Северную Америку.

2. Если деглобализация будет состоять в том, что США прекратит наращивание производств в Китае, вместо этого начнёт развивать производства в Мексике, то возникает вопрос - кто там будет работать? в Мексике очень низкая безработица (3,4% против 3,6% в США) и нет свободных трудовых ресурсов.

3. Если в Мексику всё же переедут грязные производства из Китая, то для Мексики это может увенчаться экологической катастрофой, что тоже звучит крайне негативно, если мы говорим о стране для инвестиций.

4. Даже если не рассматривать все эти факторы и допустить, что в Мексику в какой-то перспективе переедут производства, что будет незначительно сказываться на экологической обстановке, зато увеличит ВВП Мексики, то даже в этом случае на стоимости облигаций, которые мы сейчас покупаем, это никак не скажется. В кредитные метрики по облигациям никто не закладывает такие длинные процессы, как деглобализация.

Когда мы покупаем облигации Мексики, главный вопрос проще: смогут заплатить по долгам или нет? И влияние деглобализации не стоит переоценивать.

2019 June 13

#рейтинг #альтернативы

Виски, картины и другие инвестиционные страсти

Каждый год компания Knight Frank, один из крупнейших мировых консультантов по недвижимости, публикует The Wealth Report, в котором, помимо глобальных трендов мира недвижимости и благосостояния, рассказывает о нюансах «инвестиций страсти», то есть инвестиций в предметы, смысл которых в первую очередь кроется в эмоциональном подтексте, а не в потенциальной доходности: антиквариат, предметы искусства, элитный алкоголь, автомобили.

Как вы думаете, какой тип активов из разряда «инвестиций страсти» показал самые взрывные темпы роста в 2018 году? Правильный ответ: виски! Индекс The Knight Frank Rare Whisky 100 за 2018 год прибавил ни много ни мало 40%.

Ну и для вдохновения предлагаем вашему вниманию рекордсменов 2018 года в своих категориях:

Искусство. «Портрет художника (Бассейн с двумя фигурами)» Дэвида Хокни. Продана на аукционе Christie’s за $90 млн. Об этой работе, подходах к оценке искусства и многом другом мы писали вот здесь.

Виски. Бутылка Macallan 1926 г., вручную расписанная ирландским художником Майклом Диллоном. Продана на аукционе Christie’s за $1,5 млн.

Ювелирные украшения. Жемчужный кулон Марии Антуанетты. Продан на аукционе Sotheby’s за $36 млн.

Часы. Rolex Daytona “Unicorn” 1970 г. Проданы Phillips с Bacs & Russo за $5,9 млн.

Классические автомобили. Ferrari 250 GTO 1962 г. Продан RM Sotheby’s за $48,4 млн.

Вино. Бутылка Romanée-Conti 1945 г. Продана на аукционе Sotheby’s за $558,000.

Марки. Jenny Invert 24-центовая 1918 г. Продана Robert A. Siegel Auction Galleries за $1,6 млн.

Монеты. Польская монета в сто золотых дукатов 1621 г. Продана Classical Numismatic Group за $2,2 млн.

Цветные бриллианты. Розовый бриллиант в 19 карат The Winston Pink Legacy. Продан на аукционе Christie’s за $50 млн.

Виски, картины и другие инвестиционные страсти

Каждый год компания Knight Frank, один из крупнейших мировых консультантов по недвижимости, публикует The Wealth Report, в котором, помимо глобальных трендов мира недвижимости и благосостояния, рассказывает о нюансах «инвестиций страсти», то есть инвестиций в предметы, смысл которых в первую очередь кроется в эмоциональном подтексте, а не в потенциальной доходности: антиквариат, предметы искусства, элитный алкоголь, автомобили.

Как вы думаете, какой тип активов из разряда «инвестиций страсти» показал самые взрывные темпы роста в 2018 году? Правильный ответ: виски! Индекс The Knight Frank Rare Whisky 100 за 2018 год прибавил ни много ни мало 40%.

Ну и для вдохновения предлагаем вашему вниманию рекордсменов 2018 года в своих категориях:

Искусство. «Портрет художника (Бассейн с двумя фигурами)» Дэвида Хокни. Продана на аукционе Christie’s за $90 млн. Об этой работе, подходах к оценке искусства и многом другом мы писали вот здесь.

Виски. Бутылка Macallan 1926 г., вручную расписанная ирландским художником Майклом Диллоном. Продана на аукционе Christie’s за $1,5 млн.

Ювелирные украшения. Жемчужный кулон Марии Антуанетты. Продан на аукционе Sotheby’s за $36 млн.

Часы. Rolex Daytona “Unicorn” 1970 г. Проданы Phillips с Bacs & Russo за $5,9 млн.

Классические автомобили. Ferrari 250 GTO 1962 г. Продан RM Sotheby’s за $48,4 млн.

Вино. Бутылка Romanée-Conti 1945 г. Продана на аукционе Sotheby’s за $558,000.

Марки. Jenny Invert 24-центовая 1918 г. Продана Robert A. Siegel Auction Galleries за $1,6 млн.

Монеты. Польская монета в сто золотых дукатов 1621 г. Продана Classical Numismatic Group за $2,2 млн.

Цветные бриллианты. Розовый бриллиант в 19 карат The Winston Pink Legacy. Продан на аукционе Christie’s за $50 млн.

2019 June 14

#интервью #Индия

ИНДИЯ – НОВЫЙ КИТАЙ

Инвесторы привыкли считать экономику Китая самой быстрорастущей в мире. Но эта тенденция стремительно меняется, и на место Китая приходит Индия. Мы узнали все тонкости инвестиций в индийский рынок у партнёра венчурного фонда RTP Global, который давно вкладывается в местные стартапы.

1) Особенности культуры и языка:

"У Индии есть несколько преимуществ перед Китаем. Во-первых, второй государственный язык – английский. СМИ, стартаперы – все говорят по-английски. Во-вторых, совершенно открытая культура".

2) Отношение к деньгам:

"Индусы не доверяют банкам, и используют банкоматы только в день зарплаты, чтобы снять наличные".

3) Тонкости менеджмента:

"Удаленный менеджмент в Индии – огромный риск: если не смотришь индусу в глаза, не сидишь рядом с ним, то не узнаешь половину новостей".

Читать полное интервью

ИНДИЯ – НОВЫЙ КИТАЙ

Инвесторы привыкли считать экономику Китая самой быстрорастущей в мире. Но эта тенденция стремительно меняется, и на место Китая приходит Индия. Мы узнали все тонкости инвестиций в индийский рынок у партнёра венчурного фонда RTP Global, который давно вкладывается в местные стартапы.

1) Особенности культуры и языка:

"У Индии есть несколько преимуществ перед Китаем. Во-первых, второй государственный язык – английский. СМИ, стартаперы – все говорят по-английски. Во-вторых, совершенно открытая культура".

2) Отношение к деньгам:

"Индусы не доверяют банкам, и используют банкоматы только в день зарплаты, чтобы снять наличные".

3) Тонкости менеджмента:

"Удаленный менеджмент в Индии – огромный риск: если не смотришь индусу в глаза, не сидишь рядом с ним, то не узнаешь половину новостей".

Читать полное интервью

2019 June 17

#комментарийтрейдера

Чем нам запомнилась прошлая неделя?

В стратегиях мы покупали Gazprom 34 и сокращали позицию в облигациях турецкого банковского сектора.

Клиенты продавали Polyus Gold 22, MTN 22, GTH 23 и Alfa Bank perpetual с купоном 8%, что связано с ростом их котировок. Взамен покупали Gazprom 34, Alfa Bank perpetual с купоном 6,95%, Indika 24 и JLR 23. В условиях снижения процентных ставок в мире повышается вероятность исполнения колл-опциона по выпуску Alfa Bank 6,95% perpetual в 2023 году, поэтому доходность по нему выше, чем по аналогичному выпуску Alfa Bank perpetual с купоном 8,0%.

Как мы и ожидали, ЦБ РФ принял решение снизить ключевую ставку на 25 б.п. до 7,5% годовых. Заявления Банка России о будущей денежно-кредитной политике были мягкими, что привело к росту цен.

Чем нам запомнилась прошлая неделя?

В стратегиях мы покупали Gazprom 34 и сокращали позицию в облигациях турецкого банковского сектора.

Клиенты продавали Polyus Gold 22, MTN 22, GTH 23 и Alfa Bank perpetual с купоном 8%, что связано с ростом их котировок. Взамен покупали Gazprom 34, Alfa Bank perpetual с купоном 6,95%, Indika 24 и JLR 23. В условиях снижения процентных ставок в мире повышается вероятность исполнения колл-опциона по выпуску Alfa Bank 6,95% perpetual в 2023 году, поэтому доходность по нему выше, чем по аналогичному выпуску Alfa Bank perpetual с купоном 8,0%.

Как мы и ожидали, ЦБ РФ принял решение снизить ключевую ставку на 25 б.п. до 7,5% годовых. Заявления Банка России о будущей денежно-кредитной политике были мягкими, что привело к росту цен.

#облигации #размещение

На сайте Альфа-Банка появилась информация о регистрации в ЦБ программы выпуска бессрочных субординированных облигаций в рублях для квалифицированных инвесторов.

Условия: https://alfabank.ru/about/information/subordinated-bonds/

На сайте Альфа-Банка появилась информация о регистрации в ЦБ программы выпуска бессрочных субординированных облигаций в рублях для квалифицированных инвесторов.

Условия: https://alfabank.ru/about/information/subordinated-bonds/

2019 June 18

#облигации #размещение

Новости по свежему выпуску рублёвых облигаций Альфа-Банка (источник):

• Ориентировочный купон: 11,5-12,0% годовых в рублях

• Стоимость одной бумаги – 10 млн рублей

• Цена размещения – по номиналу

• Купон – ежеквартальный

20 июня в 16:00 по мск приём заявок закончится.

Купить эти облигации могут только квалифицированные инвесторы.

Новости по свежему выпуску рублёвых облигаций Альфа-Банка (источник):

• Ориентировочный купон: 11,5-12,0% годовых в рублях

• Стоимость одной бумаги – 10 млн рублей

• Цена размещения – по номиналу

• Купон – ежеквартальный

20 июня в 16:00 по мск приём заявок закончится.

Купить эти облигации могут только квалифицированные инвесторы.

#облигации

Ищем доходность в Индонезии

Мы инвестируем в облигации развивающихся рынков, и с начала 2019 года все они здорово выросли. Так, главный индекс развивающихся рынков JPMorgan Emerging Markets Bond Index с начала 2019 года вырос на 9,3% с учётом купонов. Поэтому возникает вопрос – что купить, если всё подорожало?

За недооценёнными облигациями мы ходим в страны, испытавшие отток капитала и ещё не успевшие в полной мере восстановиться после падения. Это Турция, Мексика и Индонезия, про которую мы ещё не писали, хотя уже давно в неё инвестируем. Суверенные облигации Индонезии уже восстановились в цене, а корпоративные облигации второго эшелона отстают от суверенных облигаций и всё ещё дают премию в доходности, поэтому представляют для нас интерес.

Так, 2 недели назад мы купили облигации энергетической компании Indika Energy. Её основной бизнес – полный цикл разведки, добычи и транспортировки угля. Indika Energy принадлежит 91% крупнейшего угледобытчика Индонезии PT Kideco Jaya Agung, 69,8% сервисной компании PT Petrosea Tbk, 51% PT Mitrabahtera Segara Sejati Tbk – компании, занимающейся перевозкой угля водным транспортом. Поэтому внутри компании достигается высокая синергия между сегментами бизнеса.

Уголь упал с начала года на 39% и вероятнее всего продолжит падать из-за торговых войн – это негативно влияет на кредитное качество компании. Тем не менее, мы считаем, что у компании достаточно ресурсов для погашения облигаций даже в случае более глубокого падения цен.

Облигации Indika Energy с погашением в 2024 году стоят 93,3% номинала и дают доходность 7,4% годовых в USD, если держать до погашения.

Ищем доходность в Индонезии

Мы инвестируем в облигации развивающихся рынков, и с начала 2019 года все они здорово выросли. Так, главный индекс развивающихся рынков JPMorgan Emerging Markets Bond Index с начала 2019 года вырос на 9,3% с учётом купонов. Поэтому возникает вопрос – что купить, если всё подорожало?

За недооценёнными облигациями мы ходим в страны, испытавшие отток капитала и ещё не успевшие в полной мере восстановиться после падения. Это Турция, Мексика и Индонезия, про которую мы ещё не писали, хотя уже давно в неё инвестируем. Суверенные облигации Индонезии уже восстановились в цене, а корпоративные облигации второго эшелона отстают от суверенных облигаций и всё ещё дают премию в доходности, поэтому представляют для нас интерес.

Так, 2 недели назад мы купили облигации энергетической компании Indika Energy. Её основной бизнес – полный цикл разведки, добычи и транспортировки угля. Indika Energy принадлежит 91% крупнейшего угледобытчика Индонезии PT Kideco Jaya Agung, 69,8% сервисной компании PT Petrosea Tbk, 51% PT Mitrabahtera Segara Sejati Tbk – компании, занимающейся перевозкой угля водным транспортом. Поэтому внутри компании достигается высокая синергия между сегментами бизнеса.

Уголь упал с начала года на 39% и вероятнее всего продолжит падать из-за торговых войн – это негативно влияет на кредитное качество компании. Тем не менее, мы считаем, что у компании достаточно ресурсов для погашения облигаций даже в случае более глубокого падения цен.

Облигации Indika Energy с погашением в 2024 году стоят 93,3% номинала и дают доходность 7,4% годовых в USD, если держать до погашения.

2019 June 19

#налоги

Налоговое резидентство

Минфин собирается изменить критерии признания налоговым резидентом России. Об этом заявил министр финансов Антон Силуанов на Петербургском международном экономическом форуме.

В ведомстве планируют в два раза сократить срок пребывания в России, необходимый для признания резидентом. Сейчас это 183 дня в год. По новым правилам – всего 90 дней.

«Чтобы проще было работать и чтобы наши те еще бизнесмены, которые в одно время убежали на Запад, сюда к нам возвращались», - пояснил Силуанов.

Речь о том, что существующие правила позволяют легко обойти закон о контролируемых иностранных компаниях (КИК): часто бизнесмены отказываются от российского резидентства, чтобы не платить налог с нераспределённый прибыли.

Поэтому не исключено, что после того как новые правила вступят в силу, многим придется воспользоваться третьей волной амнистии капитала:)

Мы уже поднимали тему второй амнистии в интервью https://t.me/alfawealth/79. Скоро вернёмся с обновленной информацией.

Налоговое резидентство

Минфин собирается изменить критерии признания налоговым резидентом России. Об этом заявил министр финансов Антон Силуанов на Петербургском международном экономическом форуме.

В ведомстве планируют в два раза сократить срок пребывания в России, необходимый для признания резидентом. Сейчас это 183 дня в год. По новым правилам – всего 90 дней.

«Чтобы проще было работать и чтобы наши те еще бизнесмены, которые в одно время убежали на Запад, сюда к нам возвращались», - пояснил Силуанов.

Речь о том, что существующие правила позволяют легко обойти закон о контролируемых иностранных компаниях (КИК): часто бизнесмены отказываются от российского резидентства, чтобы не платить налог с нераспределённый прибыли.

Поэтому не исключено, что после того как новые правила вступят в силу, многим придется воспользоваться третьей волной амнистии капитала:)

Мы уже поднимали тему второй амнистии в интервью https://t.me/alfawealth/79. Скоро вернёмся с обновленной информацией.

2019 June 20

#драгметаллы

Серебро не хуже золота

В то время как рынок акций и облигаций не отличается стабильностью и завидным постоянством, инвестиции в металлы считаются куда более «железным» способом вложений. Золото продолжает оставаться наиболее ликвидным активом – инвесторы часто смотрят в его сторону. Но это не значит, что золото наиболее привлекательно для инвестирования.

Наши аналитики постоянно изучают, какие активы дорожают, а какие остаются недооцененными. На этот раз они взяли платину, палладий, золото и серебро и сравнили отношения их текущих цен с максимальным отношением их цен с 2007 года. И получилась довольно занятная таблица, которая отражает зависимость цен драгметаллов друг от друга.

Чем меньше значение в ячейке матрицы, тем оно краснее и металл, соответственно, дешевле относительно другого. Например, возьмем ряд серебра. Увидим в ячейке значение 0,35, а значит серебро дешевле золота (это же отражено на графике соотношения цен золото/серебро с 2007 года). Серебро же дешевле палладия (значение 0,15). В итоге наиболее дешевыми по отношению к другим металлам остаются серебро и платина. Наиболее дорогими – золото и палладий.

Если эту матрицу использовать как индикатор перегрева рынка драгоценных металлов, можно не бояться серебра и платины, они привлекательны.

Серебро не хуже золота

В то время как рынок акций и облигаций не отличается стабильностью и завидным постоянством, инвестиции в металлы считаются куда более «железным» способом вложений. Золото продолжает оставаться наиболее ликвидным активом – инвесторы часто смотрят в его сторону. Но это не значит, что золото наиболее привлекательно для инвестирования.

Наши аналитики постоянно изучают, какие активы дорожают, а какие остаются недооцененными. На этот раз они взяли платину, палладий, золото и серебро и сравнили отношения их текущих цен с максимальным отношением их цен с 2007 года. И получилась довольно занятная таблица, которая отражает зависимость цен драгметаллов друг от друга.

Чем меньше значение в ячейке матрицы, тем оно краснее и металл, соответственно, дешевле относительно другого. Например, возьмем ряд серебра. Увидим в ячейке значение 0,35, а значит серебро дешевле золота (это же отражено на графике соотношения цен золото/серебро с 2007 года). Серебро же дешевле палладия (значение 0,15). В итоге наиболее дешевыми по отношению к другим металлам остаются серебро и платина. Наиболее дорогими – золото и палладий.

Если эту матрицу использовать как индикатор перегрева рынка драгоценных металлов, можно не бояться серебра и платины, они привлекательны.

2019 June 21

#стратегия

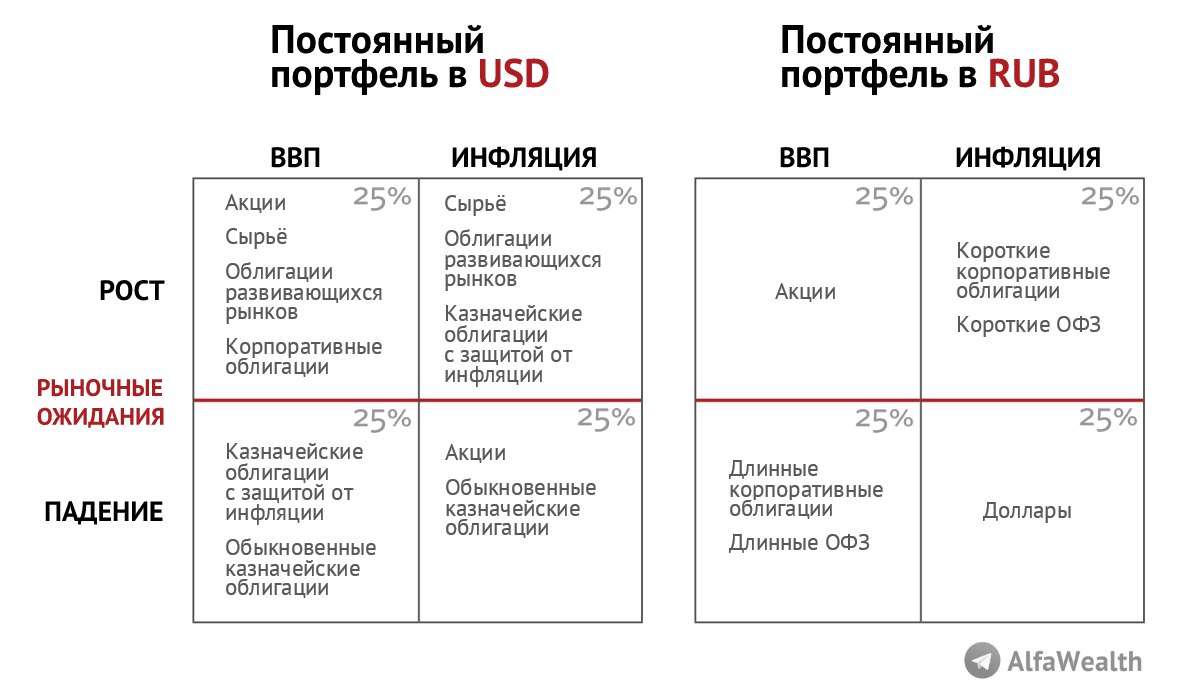

Концепция постоянного портфеля (permanent portfolio)

Инвестиционная стратегия, которая позволяет оставаться в выигрыше при любом рыночном шоке - такую модель предложил американский политический деятель и финансист Гарри Браун еще в 1981 году.

Браун понял, что различные типы активов ведут себя неодинаково в определенных экономических условиях. То, что хорошо для одного вида активов, плохо для другого – и наоборот. Совокупность этих активов представляет собой экспозицию, устойчивую к любому экономическому шоку.

Идею Брауна подхватил Рэй Далио, основатель хэджфонда Bridgewater. Он разработал портфель All Weather Portfolio (таблица слева), который включает в себя все основные рыночные элементы: outperform одних компенсирует underperform других. Чтобы добиться идеальной комбинации, Далио разделил портфель на четыре равные части:

1. при экономическом росте - акции, корпоративные облигации, сырьё и облигации развивающихся рынков;

2. при рецессии - казначейские облигации с защитой от инфляции и обыкновенные казначейские облигации;

3. при росте инфляции - казначейские облигации с защитой от инфляции, сырье и облигации развивающихся рынков;

4. при дефляции - наилучшим решением будут акции и обыкновенные казначейские облигации.

Как реализовать эту концепцию рублёвым инвесторам?

С нашей точки зрения, постоянный портфель в рублях может выглядеть так (таблица справа):

1. при экономическом росте - акции;

2. при рецессии - длинные корпоративные облигации и ОФЗ;

3. при росте инфляции - короткие облигации;

4. при дефляции и девальвации рубля - доллары.

Отличительная черта рублёвого постоянного портфеля - даже короткие облигации (пункт 3) дают высокую доходность 7-9% годовых в рублях.

Первоначальная идея этой концепции - купить поровну каждую часть и забыть. Но никто не запрещает вам изменять долю каждой части в зависимости от текущей рыночной ситуации и активно работать с активами внутри каждой части - каждый инвестор сам выбирает степень участия в процессе.

Концепция постоянного портфеля (permanent portfolio)

Инвестиционная стратегия, которая позволяет оставаться в выигрыше при любом рыночном шоке - такую модель предложил американский политический деятель и финансист Гарри Браун еще в 1981 году.

Браун понял, что различные типы активов ведут себя неодинаково в определенных экономических условиях. То, что хорошо для одного вида активов, плохо для другого – и наоборот. Совокупность этих активов представляет собой экспозицию, устойчивую к любому экономическому шоку.

Идею Брауна подхватил Рэй Далио, основатель хэджфонда Bridgewater. Он разработал портфель All Weather Portfolio (таблица слева), который включает в себя все основные рыночные элементы: outperform одних компенсирует underperform других. Чтобы добиться идеальной комбинации, Далио разделил портфель на четыре равные части:

1. при экономическом росте - акции, корпоративные облигации, сырьё и облигации развивающихся рынков;

2. при рецессии - казначейские облигации с защитой от инфляции и обыкновенные казначейские облигации;

3. при росте инфляции - казначейские облигации с защитой от инфляции, сырье и облигации развивающихся рынков;

4. при дефляции - наилучшим решением будут акции и обыкновенные казначейские облигации.

Как реализовать эту концепцию рублёвым инвесторам?

С нашей точки зрения, постоянный портфель в рублях может выглядеть так (таблица справа):

1. при экономическом росте - акции;

2. при рецессии - длинные корпоративные облигации и ОФЗ;

3. при росте инфляции - короткие облигации;

4. при дефляции и девальвации рубля - доллары.

Отличительная черта рублёвого постоянного портфеля - даже короткие облигации (пункт 3) дают высокую доходность 7-9% годовых в рублях.

Первоначальная идея этой концепции - купить поровну каждую часть и забыть. Но никто не запрещает вам изменять долю каждой части в зависимости от текущей рыночной ситуации и активно работать с активами внутри каждой части - каждый инвестор сам выбирает степень участия в процессе.

2019 June 24

#комментарийтрейдера

В прошлый четверг во время прямой линии президента мы продавали и покупали некоторые рублёвые бумаги. Какие и почему?

Покупали Аэрофлот. Владимир Путин потребовал исправить ситуацию с высокими ценами на авиационный керосин, которая отражается на стоимости авиабилетов. Вероятнее всего, это приведёт к увеличению дотаций в производство авиационного керосина, что снизит затраты на топливо для Аэрофлота. Авиакомпания в свою очередь сможет снизить стоимость билетов, что приведёт к росту объёма перевозок и чистой прибыли.

Пока акции Аэрофлота подросли на скромные 2%. Мы считаем, что цена вполне может вырасти до 110-120 рублей с текущих 100 до конца года.

Продавали Тинькофф. Президент подчеркнул проблему быстрого роста потребительского кредитования. Если учитывать только белые доходы заёмщиков, то сейчас мы преодолели максимум 2014 года по показателю Payment to income (соотношение платежей по кредитам к доходам заемщика). На данный момент он составляет около 40%.

С 1 октября вступают в силу новые правила регулирования рынка потребительского кредитования, ужесточающие выдачу кредитов. Это может означать для банковского сектора снижение спроса на потребкредитование, потому что сейчас по разным оценкам от 15% до 30% заёмщиков не в силах предоставить справку 2НДФЛ.

Тинькофф много лет совершенствовал свою продвинутую скоринговую систему, которая собирала данные о заемщиках из всех социальных сетей, чтобы понять, кому давать кредит, а кому – нет. В связи с новым подходом потребность в этой системе снижается, а это конкурентное преимущество растворяется. С нашей точки зрения акции Тинькофф выглядят сейчас несколько переоцененными.

В прошлый четверг во время прямой линии президента мы продавали и покупали некоторые рублёвые бумаги. Какие и почему?

Покупали Аэрофлот. Владимир Путин потребовал исправить ситуацию с высокими ценами на авиационный керосин, которая отражается на стоимости авиабилетов. Вероятнее всего, это приведёт к увеличению дотаций в производство авиационного керосина, что снизит затраты на топливо для Аэрофлота. Авиакомпания в свою очередь сможет снизить стоимость билетов, что приведёт к росту объёма перевозок и чистой прибыли.

Пока акции Аэрофлота подросли на скромные 2%. Мы считаем, что цена вполне может вырасти до 110-120 рублей с текущих 100 до конца года.

Продавали Тинькофф. Президент подчеркнул проблему быстрого роста потребительского кредитования. Если учитывать только белые доходы заёмщиков, то сейчас мы преодолели максимум 2014 года по показателю Payment to income (соотношение платежей по кредитам к доходам заемщика). На данный момент он составляет около 40%.

С 1 октября вступают в силу новые правила регулирования рынка потребительского кредитования, ужесточающие выдачу кредитов. Это может означать для банковского сектора снижение спроса на потребкредитование, потому что сейчас по разным оценкам от 15% до 30% заёмщиков не в силах предоставить справку 2НДФЛ.

Тинькофф много лет совершенствовал свою продвинутую скоринговую систему, которая собирала данные о заемщиках из всех социальных сетей, чтобы понять, кому давать кредит, а кому – нет. В связи с новым подходом потребность в этой системе снижается, а это конкурентное преимущество растворяется. С нашей точки зрения акции Тинькофф выглядят сейчас несколько переоцененными.