Некоторое время назад мы с сэром Гарри заспорили на тему: покупать МФО или лизинг?

Безотносительно того, кто что в итоге купил есть смысл обсудить данный вопрос более детально.

И МФО, и лизинг - небанковский финсектор, который ЦБ регулируется, но не так жестко, как банки. Соответственно, выше интерес инвесторов, но выше и риски. Кроме того, регулятор давно уже неодобрительно посматривает и на тех, и на других.

Соответственно, первый вопрос можно поставить следующим образом: кому заплохеет первым? И второй, непосредственно из него вытекающий: откуда интеллигентному человеку надо в первую очередь делать ноги?

Я ниже постараюсь обосновать, почему инвестиции в МФО сегодня связаны с большим риском, нежели лизинг. Оговорюсь – речь не о конкретных эмитентах, а об «отрасли» в целом. По конкретике – это уже сами, дорогие друзья. Смотрите отчетность, анализируйте, делайте выводы.

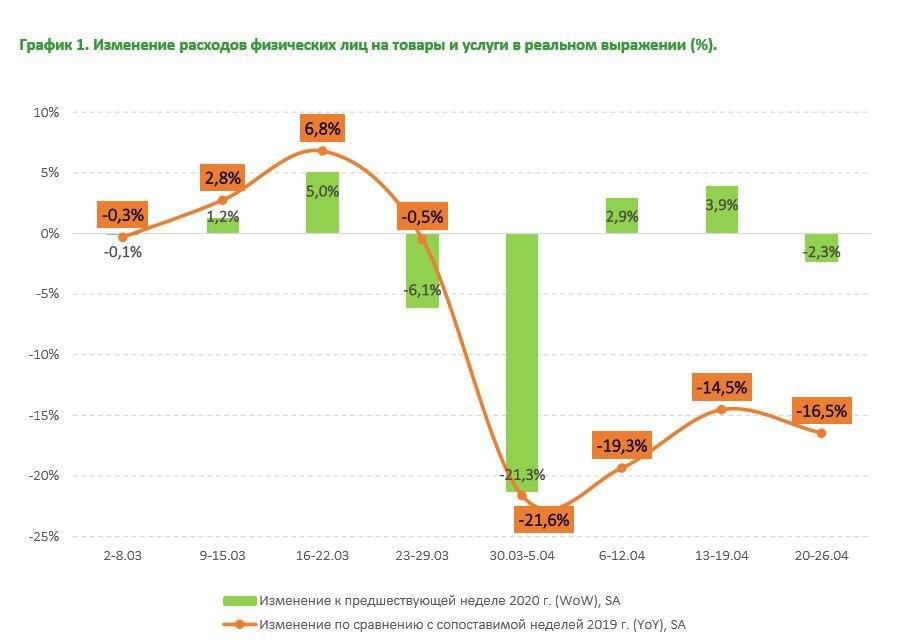

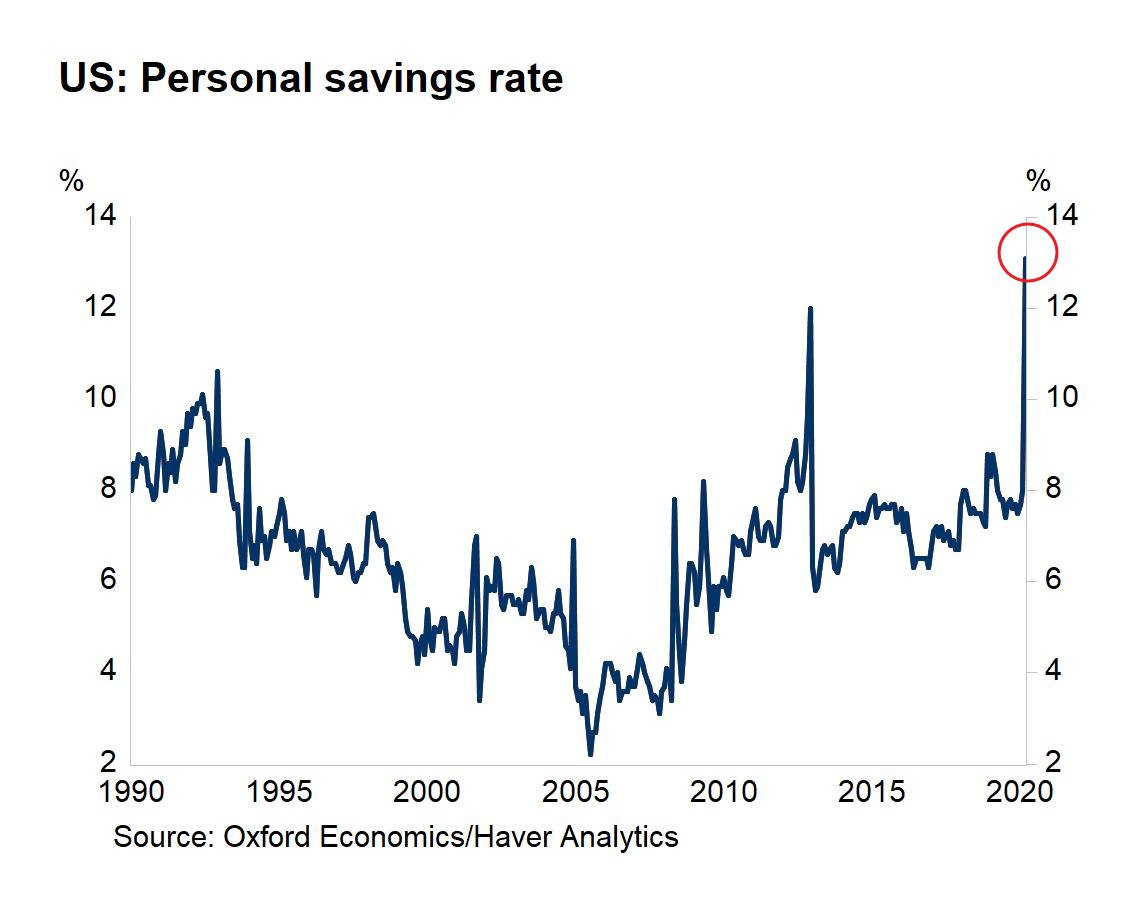

Общим негативным моментом и для МФО, и для лизинга является экономический коллапс, спровоцированный коронавирусной истерикой. По большому счету, плохо сейчас всем, кто бы как официально ни храбрился. Клиент нищает, капитал привлекать неоткуда, процентная маржа тоже того гляди начнет сокращаться. Всё это есть и, по меньшей мере, ближайшие года полтора будет актуально.

Но существуют и дополнительные отягчающие обстоятельства, которые могут оказаться ключевыми.

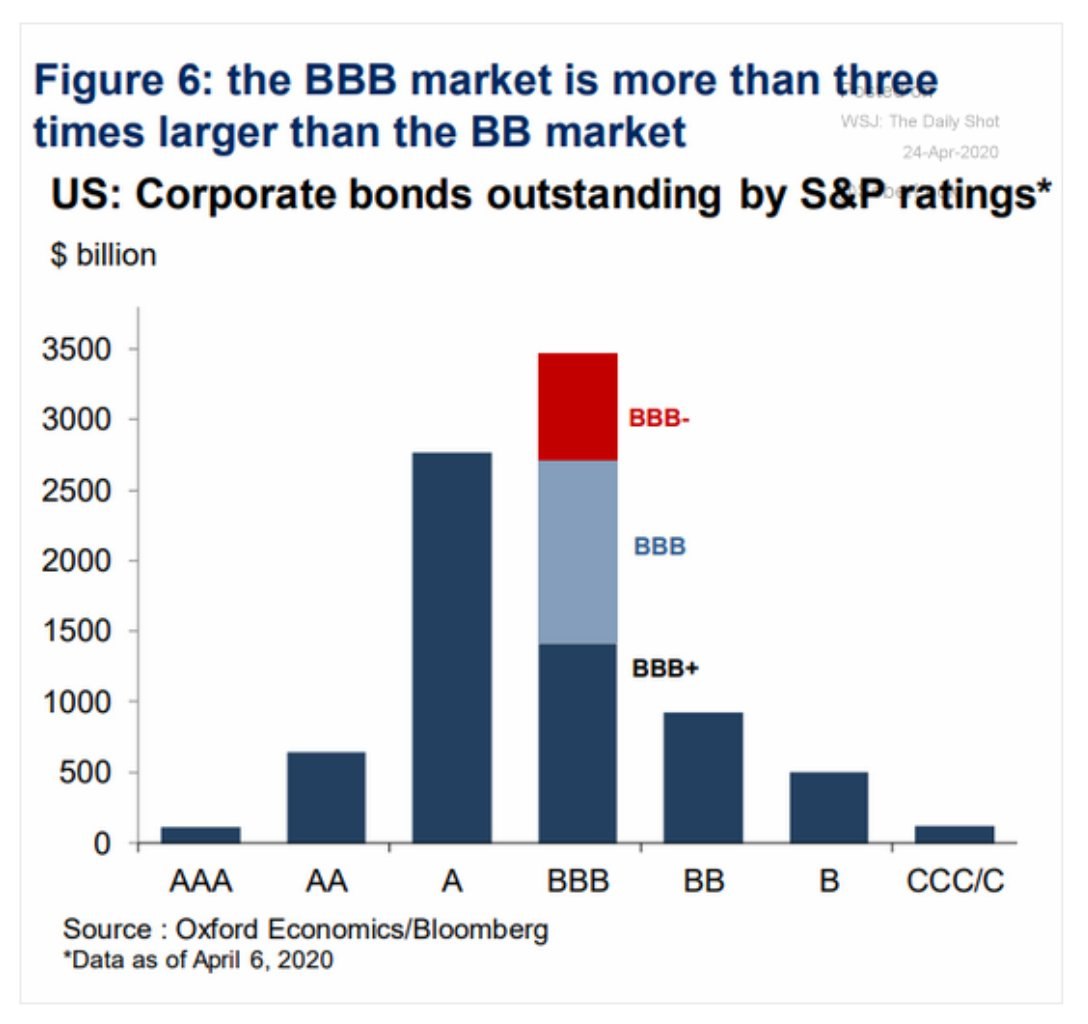

Для лизинга – это перекосы в портфелях в сторону неликвидных залогов. Ж/Д вагонов, воздушных судов и прочего. Данные активы обычно находятся в портфеле крупных игроков: ГТЛК, банковских лизингов (Сбер, ВТБ, ВЭБ) и пр. У наших ВДО-лизингов такого добра либо нет совсем, либо довольно мало. С другой стороны, большие лизинги точно будут поддерживать и казусы здесь возможны только в случае, если бронепоезд со свежими деньгами вдруг запоздает. Маленькие лизинги поддерживать точно никто не будет (хотя отраслевые ассоциации пытаются выбить господдержку, о чем мы уже ранее писали), поэтому тут надо быть внимательными и по возможности следить за качеством портфеля.

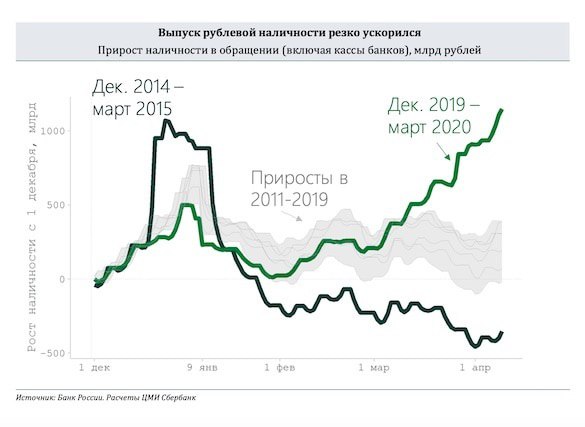

Для МФО актуальна не господдержка, а скорее наоборот – гос. давление. Которое сейчас, кстати (или вернее – некстати), нарастает. Население в период карантина серьезно поиздержалось и СМИ пишут, что уже ринулось в МФО и почти опустошило их кассы. С одной стороны обороты поставили рекорд, с другой – сами же МФО признают, что качество заемщиков ухудшилось. Так что в ближайшие полгода просрочка, а с ней и финансовые проблемы в секторе должны начать быстро расти. А у властей в свою очередь возникает огромный соблазн очередные просчеты в социальной политике свалить на «проклятых ростовщиков». Именно с этим я связываю и активизировавшихся депутатов, и предложение запретить взыскание долгов коллекторам на предстоящий год.

Именно данные обстоятельства склоняют меня в нашем споре с сэром Гарри принять сторону лизинга.

Да и гнев Ихъ Сиятельства со счетов сбрасывать тоже нельзя)

——————————

Кстати сказать, 30 апреля мы выпустим очередное лизинговое исследование. Коллеги в этот раз проявили понимание и помимо официальных результатов раскрыли данные по просрочке и поделились своими планами по преодолению кризиса. Не пропустите)