Size: a a a

2020 September 09

#ВИЭ

Случайно или нет, но как только начала падать Тесла, в эфире появились здравые голоса. Внезапно "вспомнили" об инфраструктуре для электромобилей (что её тупо нет) и многом другом. Ждали пока разместится то-ли?

Случайно или нет, но как только начала падать Тесла, в эфире появились здравые голоса. Внезапно "вспомнили" об инфраструктуре для электромобилей (что её тупо нет) и многом другом. Ждали пока разместится то-ли?

2020 September 10

Налоговые маневры продолжаются.

Надо сказать что налоговые инициативы НАУФОР (в отличии от забав ЦБ с обложением купонов) по крайней мере логичны.

Но, откровенно говоря, дальнейшему развитию рынка они никак не помогут. Просто потому, что главным тормозом развития рынка является де-фактов отсутствие четких и понятных правил доступа на него. не зависящих от настроения начальства в ЦБ. А это ни Минфин ни НАУФОР изменить не в силах.

Надо сказать что налоговые инициативы НАУФОР (в отличии от забав ЦБ с обложением купонов) по крайней мере логичны.

Но, откровенно говоря, дальнейшему развитию рынка они никак не помогут. Просто потому, что главным тормозом развития рынка является де-фактов отсутствие четких и понятных правил доступа на него. не зависящих от настроения начальства в ЦБ. А это ни Минфин ни НАУФОР изменить не в силах.

#стройка

Бойся застройщиков, деньги занимающих.

Если серьезно, мы находимся в интересной ситуации. С одной стороны на рынке благодаря дешевой ипотеке явно надувается пузырь. С другой - ввиду того, то деньги печатаются существенно быстрее, чем строятся дома, данный пузырь может надуваться довольно продолжительное время и для некоторых превратиться в хорошую инвестиционную возможность. Коллеги приводят пример Швеции, где народ не долго думая все появляющиеся деньги вкладывает в недвижимость. Как следствие - рост цен довольно приличный, пирамида большая, выйти с прибылью успеют не только первые 10 человек, а первые 100 тысяч.

Но по большому счету пузырь от этого пузырем быть не перестает.

Бойся застройщиков, деньги занимающих.

Если серьезно, мы находимся в интересной ситуации. С одной стороны на рынке благодаря дешевой ипотеке явно надувается пузырь. С другой - ввиду того, то деньги печатаются существенно быстрее, чем строятся дома, данный пузырь может надуваться довольно продолжительное время и для некоторых превратиться в хорошую инвестиционную возможность. Коллеги приводят пример Швеции, где народ не долго думая все появляющиеся деньги вкладывает в недвижимость. Как следствие - рост цен довольно приличный, пирамида большая, выйти с прибылью успеют не только первые 10 человек, а первые 100 тысяч.

Но по большому счету пузырь от этого пузырем быть не перестает.

2020 September 11

#вестисполейАрмагеддонщины

ЦБ красиво и подробно описал различные сценарии, но на мой взгляд не упомянул самый главный - стагфляционный. Инфляция выше 10% + нулевой рост, а то и продолжение сползания ВВП на 1-2% в год. По-моему самое вероятное развитие событий

ЦБ красиво и подробно описал различные сценарии, но на мой взгляд не упомянул самый главный - стагфляционный. Инфляция выше 10% + нулевой рост, а то и продолжение сползания ВВП на 1-2% в год. По-моему самое вероятное развитие событий

Некоторые выводы первого бюллетеня ЦБ о кредитовании МСП:

- рост общего объема на 12.3% за год

- просрочка 8.8% от кол-ва и 11.2% от суммы

- ставка 9.34% до года и 7.04% более года

- рост общего объема на 12.3% за год

- просрочка 8.8% от кол-ва и 11.2% от суммы

- ставка 9.34% до года и 7.04% более года

#ВИЭ

Интересный материал про Украину (1 и 2). По факту после майдана Украина стала активно переформатировать энергосистему. В итоге как пишут коллеги сегодня 8% генерации "обеспечивают" более четверти совокупных затрат. Никакими субсидиями это уже не выровнять, а платедеспособногл спроса нет. Поэтому и тема жить не может даже при мощнейшем лоббизме. Вы спросите: а как же в Германии или Англии ВИЭ в генерации более 15-20%? Ответ простой - субсидии неизмеримо больше. А без них все очень быстро вернётся к "естественным" 2-3-5%. Что полагаю мы через несколько лет и увидим, несмотря на всю суету вокруг "зелёной" энергетики.

Интересный материал про Украину (1 и 2). По факту после майдана Украина стала активно переформатировать энергосистему. В итоге как пишут коллеги сегодня 8% генерации "обеспечивают" более четверти совокупных затрат. Никакими субсидиями это уже не выровнять, а платедеспособногл спроса нет. Поэтому и тема жить не может даже при мощнейшем лоббизме. Вы спросите: а как же в Германии или Англии ВИЭ в генерации более 15-20%? Ответ простой - субсидии неизмеримо больше. А без них все очень быстро вернётся к "естественным" 2-3-5%. Что полагаю мы через несколько лет и увидим, несмотря на всю суету вокруг "зелёной" энергетики.

2020 September 12

Коллеги сообщают о начале выпуска зелёных гособлигаций. Это немного странно выглядит, ибо госфинансы по определению нацелены на привлечение средств в некоммерческие проекты. Зачем еще дополнительный акцент?

Как мне кажется причины две: (1) приучать инвесторов к мысли что нулевые и отрицательные ставки - это норма (2) формировать "зеленый" имидж государствам, чтобы потом было легче предъявлять претензии к корпорациям (о коллизии см. подробнее тут). Так что при внешей безобидности и анекдотичности это полноценное подготовительное мероприятие к очередному переделу денег в мировом масштабе

Как мне кажется причины две: (1) приучать инвесторов к мысли что нулевые и отрицательные ставки - это норма (2) формировать "зеленый" имидж государствам, чтобы потом было легче предъявлять претензии к корпорациям (о коллизии см. подробнее тут). Так что при внешей безобидности и анекдотичности это полноценное подготовительное мероприятие к очередному переделу денег в мировом масштабе

2020 September 13

Некоторые результаты исследования РГС Банка и НАФИ:

- 69% россиян, имеющих банковские накопления, ни разу не оформляли альтернативные инвестиционные продукты (в т.ч. 24% не знакомы с ними в принципе)

- 42% имеющих накопления знают об ИИС, 32% о ДУ

- сейчас инвестиционными продуктами пользуются 23% опрошенных вкладчиков

- не готовы воспользоваться ими в будущем 38% опрошенных (доля растет вместе с возрастом опрошенных).

- 69% россиян, имеющих банковские накопления, ни разу не оформляли альтернативные инвестиционные продукты (в т.ч. 24% не знакомы с ними в принципе)

- 42% имеющих накопления знают об ИИС, 32% о ДУ

- сейчас инвестиционными продуктами пользуются 23% опрошенных вкладчиков

- не готовы воспользоваться ими в будущем 38% опрошенных (доля растет вместе с возрастом опрошенных).

Опять про ВИЭ, но это важно. МЭА очевидно нагнетает, вероятнее всего потому, что рост все-таки буксует и былого рвения субсидировать новые мощности уже не наблюдается. Надо подтолкнуть. Но я бы не подавался))

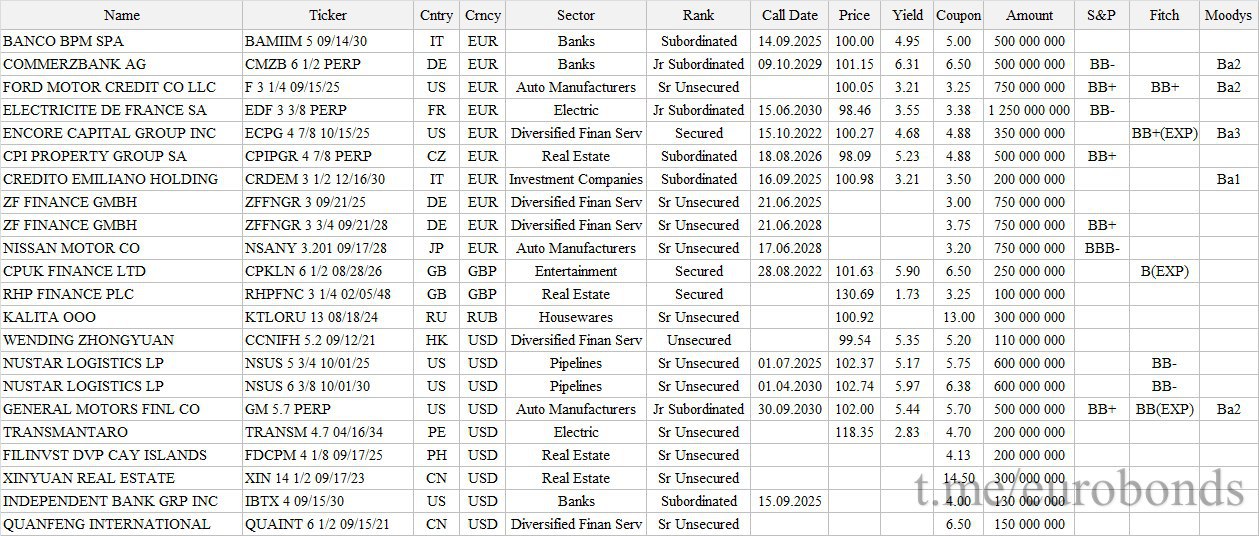

New High Yeild Bonds. 37W20

2020 September 14

Гонки между тем продолжаются. надо признать, что радикально поменять их сюжет может только укрепление рубля. Но собственно, тем и ценны наши заезды, что позволяют средствами объективного контроля проверять самые разнообразные торговые стратегии. "Зеленый портфель" также дрейфует в прежнем коридоре +11,07%

#опрос_оргов

Начинаем ежегодный опрос проф. участников по перспективам рынка ВДО.

В прошлом году мы проводили похожее интервью перед конгрессом Cbonds, в этом году решили не привязываться к каким-то событиям и в принципе выяснить что что думают коллеги. Первым ответы подготовил УНИВЕР. Ссылка почему-то в предпросмотре не видна, но не стесняемся и жмякаем - коллеги были по обыкновению лаконичны и в меру суровы.

Начинаем ежегодный опрос проф. участников по перспективам рынка ВДО.

В прошлом году мы проводили похожее интервью перед конгрессом Cbonds, в этом году решили не привязываться к каким-то событиям и в принципе выяснить что что думают коллеги. Первым ответы подготовил УНИВЕР. Ссылка почему-то в предпросмотре не видна, но не стесняемся и жмякаем - коллеги были по обыкновению лаконичны и в меру суровы.

#нефть

Sun и Daily Mail источники конечно ещё те, но большая доля истины в их словах есть. О том же самом говорит ВP, а кто ничего не говорит, тот потихоньку начинают ставить палки в колёса по ещё оставшимся совместным с российскими компаниями проектам.

Очевидно, что без дешевой энергии нормально жить никто не сможет, но видимо в ближайшее время мы будем наблюдать апогей климатической истерии и, если можно так выразиться, принуждение к инвестициям в ВИЭ. Это нужно кроме всего прочего, чтобы бенефициары, затеявшие данную комбинацию, могли спокойно выйти в кэш, оставив убытки вновь прибывшим. Как вести себя в этой ситуации отечественному нефтегазу?

Вопрос интересный и достаточно нетривиальный. Потому что потребует нового подхода к организации управления, на что далеко не все готовы.

Sun и Daily Mail источники конечно ещё те, но большая доля истины в их словах есть. О том же самом говорит ВP, а кто ничего не говорит, тот потихоньку начинают ставить палки в колёса по ещё оставшимся совместным с российскими компаниями проектам.

Очевидно, что без дешевой энергии нормально жить никто не сможет, но видимо в ближайшее время мы будем наблюдать апогей климатической истерии и, если можно так выразиться, принуждение к инвестициям в ВИЭ. Это нужно кроме всего прочего, чтобы бенефициары, затеявшие данную комбинацию, могли спокойно выйти в кэш, оставив убытки вновь прибывшим. Как вести себя в этой ситуации отечественному нефтегазу?

Вопрос интересный и достаточно нетривиальный. Потому что потребует нового подхода к организации управления, на что далеко не все готовы.

#вестисполейАрмагеддонщины

коллеги вводят в оборот термин "центробанкизм"👍

Нечто среднее между "центризмом" и "троцкизмом".

Если серьезно, аналогия с Госпланом СССР совершенно уместна: рационирование и распределение ресурсов ведь может осуществляться и через QE и программы выкупа активов. Не обязательно же ставить плановые задания по валовому обороту. Иные времена, иные планы)

коллеги вводят в оборот термин "центробанкизм"👍

Нечто среднее между "центризмом" и "троцкизмом".

Если серьезно, аналогия с Госпланом СССР совершенно уместна: рационирование и распределение ресурсов ведь может осуществляться и через QE и программы выкупа активов. Не обязательно же ставить плановые задания по валовому обороту. Иные времена, иные планы)

2020 September 15

#опрос_оргов

Продолжаем разговор.

Сегодня у нас хедлайнер Андрей Хохрин, генеральный директор ИК "Иволга Капитал". Настроен решительно и обещает всем кто будет плохо себя вести сделать в следующем году ВДО по 9%. Так то вы тут пожалуйста посерьезнее, дорогие товарищи!

——————————————

1. Спрос. Сейчас на рынок вышло много денег, которые размещались в 2015-2016 годах на депозитах и есть ощущение что денег не просто много, а очень много. Насколько это на ваш взгляд соответствует действительности? Насколько долго сохранится такая ситуация: год, два, или больше?

Деньги есть, они, в принципе, в достатке на фондовом рынке. Стало ли их больше в последнее время, если речь о высокодоходном сегменте облигаций? Возможно. Но не столько по причине оттока с депозитов, сколько из-за роста узнаваемости самого сегмента. И это заслуга не столько новой ликвидности, сколько ряда организаторов, самих компаний-эмитентов, которые ведут открытый диалог с инвесторами, а в кризисный период показали высокую кредитную дисциплину. Уверен в том, что сектор российских ВДО будет расти, и расти кратно. Деньги и инвесторы, по-моему, пока только примеряются к нашей «песочнице», ее экспоненциальный рост – перспектива предстоящих пары лет.

2. Предложение. Состав эмитентов ВДО неизбежно меняется. Как в результате естественных причин (кто-то вырастает, кто-то банкротится), так и в результате действий регулятора: рейтинги, доступ на биржу и пр. Как на ваш взгляд поменялось кредитное качество эмитентов по сравнению с тем, что было 2-3 года назад и чего ждать в дальнейшем: к нам будут приходить более качественные эмитенты, или наоборот?

В сегменте ВДО становится меньше молодых компаний, больше – зрелых, более крупных. Инвесторы уже не так требовательны к величине ставки, а потому на рынок стали выходить эмитенты, для которых купоны 15%+, да даже 12-13% были слишком дорогими. Увеличивается средний размер выпуска. Теперь 100 или 200 млн. р. стали редким явлением, многие выпуски – это уже 500 млн. р., 1 млрд. и больше. Наличие формальных критериев качества – кредитный рейтинг, международная отчетность, крупный аудитор – становится нормой даже для некрупных заемщиков. В итоге, ВДО либо улучшаются в качестве, либо хотя бы становятся более прозрачными для розничного инвестора.

3. Категоризация инвесторов. Окажет ли новый закон о категоризации инвесторов (когда заработает на полную мощность) влияние на рынок ВДО?

Уйдут инвесторы, не желающие не в чем разбираться. Это плюс для рискованного рынка. А рынок высокодоходных облигаций – рискованный рынок. Не думаю, что смещение круга инвесторов в пользу более обеспеченных и более информированных вызовет отток денег с рынка. Скорее, наоборот. Тот, кто способен провести простейшую собственную оценку выпуска, вложить в него небольшую часть средств, останется на рынке на более долгий срок и, со временем, принесет на него больше денег.

4. Институционалы и частные инвесторы на рынке ВДО. В 2016-2019 годах рынок ВДО был в основном вотчиной частных инвесторов. Сохранится ли такое положение вещей в дальнейшем? Есть ли предпосылки к тому что в ВДО пойдут институционалы?

Институциональные инвесторы – пока экзотическая группа на рынке ВДО. Полагаю, так это и останется. Особенности регулирования не позволяют банкам вкладываться в этот класс активов, равно как и классическим управляющим компаниям. Создание инфраструктуры институционалов, ориентированных в первую очередь на высокодоходные облигации – вопрос, объективно, продолжительного времени. Это не вопрос ближайших двух лет.

5. Прогноз на конец 2020 и конец 2021 года – какие ставки тогда будут считаться высокодоходными.

При нынешней стоимости денег постепенно все, что выше 9% годовых к погашению, можно будет считать частью рынка высокодоходных облигаций. Целевой диапазон ставок в сегменте ВДО, в моем понимании (и опять же при нынешней стоимости денег) – 9-13% годовых.

Продолжаем разговор.

Сегодня у нас хедлайнер Андрей Хохрин, генеральный директор ИК "Иволга Капитал". Настроен решительно и обещает всем кто будет плохо себя вести сделать в следующем году ВДО по 9%. Так то вы тут пожалуйста посерьезнее, дорогие товарищи!

——————————————

1. Спрос. Сейчас на рынок вышло много денег, которые размещались в 2015-2016 годах на депозитах и есть ощущение что денег не просто много, а очень много. Насколько это на ваш взгляд соответствует действительности? Насколько долго сохранится такая ситуация: год, два, или больше?

Деньги есть, они, в принципе, в достатке на фондовом рынке. Стало ли их больше в последнее время, если речь о высокодоходном сегменте облигаций? Возможно. Но не столько по причине оттока с депозитов, сколько из-за роста узнаваемости самого сегмента. И это заслуга не столько новой ликвидности, сколько ряда организаторов, самих компаний-эмитентов, которые ведут открытый диалог с инвесторами, а в кризисный период показали высокую кредитную дисциплину. Уверен в том, что сектор российских ВДО будет расти, и расти кратно. Деньги и инвесторы, по-моему, пока только примеряются к нашей «песочнице», ее экспоненциальный рост – перспектива предстоящих пары лет.

2. Предложение. Состав эмитентов ВДО неизбежно меняется. Как в результате естественных причин (кто-то вырастает, кто-то банкротится), так и в результате действий регулятора: рейтинги, доступ на биржу и пр. Как на ваш взгляд поменялось кредитное качество эмитентов по сравнению с тем, что было 2-3 года назад и чего ждать в дальнейшем: к нам будут приходить более качественные эмитенты, или наоборот?

В сегменте ВДО становится меньше молодых компаний, больше – зрелых, более крупных. Инвесторы уже не так требовательны к величине ставки, а потому на рынок стали выходить эмитенты, для которых купоны 15%+, да даже 12-13% были слишком дорогими. Увеличивается средний размер выпуска. Теперь 100 или 200 млн. р. стали редким явлением, многие выпуски – это уже 500 млн. р., 1 млрд. и больше. Наличие формальных критериев качества – кредитный рейтинг, международная отчетность, крупный аудитор – становится нормой даже для некрупных заемщиков. В итоге, ВДО либо улучшаются в качестве, либо хотя бы становятся более прозрачными для розничного инвестора.

3. Категоризация инвесторов. Окажет ли новый закон о категоризации инвесторов (когда заработает на полную мощность) влияние на рынок ВДО?

Уйдут инвесторы, не желающие не в чем разбираться. Это плюс для рискованного рынка. А рынок высокодоходных облигаций – рискованный рынок. Не думаю, что смещение круга инвесторов в пользу более обеспеченных и более информированных вызовет отток денег с рынка. Скорее, наоборот. Тот, кто способен провести простейшую собственную оценку выпуска, вложить в него небольшую часть средств, останется на рынке на более долгий срок и, со временем, принесет на него больше денег.

4. Институционалы и частные инвесторы на рынке ВДО. В 2016-2019 годах рынок ВДО был в основном вотчиной частных инвесторов. Сохранится ли такое положение вещей в дальнейшем? Есть ли предпосылки к тому что в ВДО пойдут институционалы?

Институциональные инвесторы – пока экзотическая группа на рынке ВДО. Полагаю, так это и останется. Особенности регулирования не позволяют банкам вкладываться в этот класс активов, равно как и классическим управляющим компаниям. Создание инфраструктуры институционалов, ориентированных в первую очередь на высокодоходные облигации – вопрос, объективно, продолжительного времени. Это не вопрос ближайших двух лет.

5. Прогноз на конец 2020 и конец 2021 года – какие ставки тогда будут считаться высокодоходными.

При нынешней стоимости денег постепенно все, что выше 9% годовых к погашению, можно будет считать частью рынка высокодоходных облигаций. Целевой диапазон ставок в сегменте ВДО, в моем понимании (и опять же при нынешней стоимости денег) – 9-13% годовых.

#news

НАУФОР предложила создать инвестсчета третьего типа: со снятием средств после трёх лет и двойными налоговыми льготами

НАУФОР предложила создать инвестсчета третьего типа: со снятием средств после трёх лет и двойными налоговыми льготами

#лизинг

Эксперт-РА решил видимо зажечь внимание публики ярким заголовком и назвал обновленный рэнкинг лизинговых компаний строчкой «Рынок лизинга: Тотальное поражение». В волнении мы бросились вглядываться в строчки рэнкинга, названивать руководителям лизинговых компаний - эмитентов ВДО и листать отчетности. И вот, что выяснили.

Итак, за первые 6 месяцев 2020 г. позиции в рэнкинге улучшили ПР-Лизинг (рост лизингового портфеля на 50%, плюс 6 позиций в рэнкинге) и Техно Лизинг (+47% и +3 позиции соответственно). Остальные ВДО лизингодатели показали рост портфеля (в среднем на 21%), однако не улучшили или даже утратили свои места в рэнкинге (антирекорд у МСБ-Лизинг – минус 10 позиций). В отчете Эксперта нет информации о Роял Капитале (впрочем, его и раньше там не было) и о Солид Лизинге (что странно).

Что говорят руководители лизинговых компаний, с которыми удалось пообщаться:

1. катастрофы с получением лизинговых платежей в первом полугодии не произошло, дефолты и реструктуризации лизинговых договоров носили единичный характер. Всё-таки политика по наполнению лизинговых портфелей наиболее ликвидным имуществом и диверсификация среди лизингополучателей сработали

2. спрос на лизинговые услуги в целом расти перестал, некоторое оживление числа сделок в середине года объяснялось в основном отложенным из-за весеннего карантина спросом. Для дальнейшего развития лизингодатели начали рассматривать более активные действия в новых сегментах рынка, в т.ч. связанного с госзакупками.

3. Процентные ставки снижаются. Ряд респондентов отметил выросшее давление со стороны крупных государственных лизинговых компаний, не только снижающих стоимость лизинга, но и упростивших порядок рассмотрения заявок и требования к лизингополучателям

4. число предложений о финансировании со стороны банков увеличилось, однако политика банков по оценке рисков смягчилась лишь в отношении крупных лизингодателей (например, ПР-Лизинг), для многих лизингодателей привлекать банковские кредиты по-прежнему непросто

5. в целом лизингодатели продолжают рассчитывать на облигации как средство диверсификации источников финансирования. Отметим, однако, что за прошедший год новых активных эмитентов – лизингодателей не появилось, все новые выпуски относятся к уже присутствующим на рынке лизинговым компаниям (наблюдаем за Специнвестлизингом, но объем рыночных сделок по его бумагам пока невелик).

Из опубликованной РСБУ отчетности лизинговых компаний как всегда видно мало, она вообще не приспособлена для финансового анализа лизинговой деятельности (по словам источников из ЦБ и Минфина ждать перевода лизингодателей на МСФО в ближайшие 2-3 года не приходится), но несколько важных для кредиторов показателей все таки можно извлечь. Итак по сравнению в первом полугодии 2020 г. по сравнение с первыми 6 месяцами 2019:

1. по коэффициенту покрытия процентных платежей: у одной компании улучшение, у двух - на прежнем уровне, у оставшихся семерых показатель ухудшился

2. по доле краткосрочной составляющей финансового долга: у трех компаний доля короткого долга сократилась, у двух осталась на прежнем уровне, у пяти – выросла

3. по величине чистой прибыли: у одного лизингодателя показатель вырос, у семи сохранился на прежнем уровне, у двух – сократился (при этом у всех лизингодателей за этот срок заметно выросли портфели!).

В общем на наш взгляд тезис Эксперта-РА о тотальности поражения лизинговой отрасли в части ВДО сегмента пока несколько преувеличен. С другой стороны, некоторые негативные тенденции для большинства ВДО лизингодателей очевидны и должны приниматься во внимание инвесторами.

Эксперт-РА решил видимо зажечь внимание публики ярким заголовком и назвал обновленный рэнкинг лизинговых компаний строчкой «Рынок лизинга: Тотальное поражение». В волнении мы бросились вглядываться в строчки рэнкинга, названивать руководителям лизинговых компаний - эмитентов ВДО и листать отчетности. И вот, что выяснили.

Итак, за первые 6 месяцев 2020 г. позиции в рэнкинге улучшили ПР-Лизинг (рост лизингового портфеля на 50%, плюс 6 позиций в рэнкинге) и Техно Лизинг (+47% и +3 позиции соответственно). Остальные ВДО лизингодатели показали рост портфеля (в среднем на 21%), однако не улучшили или даже утратили свои места в рэнкинге (антирекорд у МСБ-Лизинг – минус 10 позиций). В отчете Эксперта нет информации о Роял Капитале (впрочем, его и раньше там не было) и о Солид Лизинге (что странно).

Что говорят руководители лизинговых компаний, с которыми удалось пообщаться:

1. катастрофы с получением лизинговых платежей в первом полугодии не произошло, дефолты и реструктуризации лизинговых договоров носили единичный характер. Всё-таки политика по наполнению лизинговых портфелей наиболее ликвидным имуществом и диверсификация среди лизингополучателей сработали

2. спрос на лизинговые услуги в целом расти перестал, некоторое оживление числа сделок в середине года объяснялось в основном отложенным из-за весеннего карантина спросом. Для дальнейшего развития лизингодатели начали рассматривать более активные действия в новых сегментах рынка, в т.ч. связанного с госзакупками.

3. Процентные ставки снижаются. Ряд респондентов отметил выросшее давление со стороны крупных государственных лизинговых компаний, не только снижающих стоимость лизинга, но и упростивших порядок рассмотрения заявок и требования к лизингополучателям

4. число предложений о финансировании со стороны банков увеличилось, однако политика банков по оценке рисков смягчилась лишь в отношении крупных лизингодателей (например, ПР-Лизинг), для многих лизингодателей привлекать банковские кредиты по-прежнему непросто

5. в целом лизингодатели продолжают рассчитывать на облигации как средство диверсификации источников финансирования. Отметим, однако, что за прошедший год новых активных эмитентов – лизингодателей не появилось, все новые выпуски относятся к уже присутствующим на рынке лизинговым компаниям (наблюдаем за Специнвестлизингом, но объем рыночных сделок по его бумагам пока невелик).

Из опубликованной РСБУ отчетности лизинговых компаний как всегда видно мало, она вообще не приспособлена для финансового анализа лизинговой деятельности (по словам источников из ЦБ и Минфина ждать перевода лизингодателей на МСФО в ближайшие 2-3 года не приходится), но несколько важных для кредиторов показателей все таки можно извлечь. Итак по сравнению в первом полугодии 2020 г. по сравнение с первыми 6 месяцами 2019:

1. по коэффициенту покрытия процентных платежей: у одной компании улучшение, у двух - на прежнем уровне, у оставшихся семерых показатель ухудшился

2. по доле краткосрочной составляющей финансового долга: у трех компаний доля короткого долга сократилась, у двух осталась на прежнем уровне, у пяти – выросла

3. по величине чистой прибыли: у одного лизингодателя показатель вырос, у семи сохранился на прежнем уровне, у двух – сократился (при этом у всех лизингодателей за этот срок заметно выросли портфели!).

В общем на наш взгляд тезис Эксперта-РА о тотальности поражения лизинговой отрасли в части ВДО сегмента пока несколько преувеличен. С другой стороны, некоторые негативные тенденции для большинства ВДО лизингодателей очевидны и должны приниматься во внимание инвесторами.

2020 September 16

#опрос_оргов

Как говорится, дело дошло до триариев: свои ответы публикует Септем Капитал (целых три поста в их ленте вниз начиная отсюда).

Коллеги как всегда имеют собственное мнение и готовы к диалогу) читаем, осмысляем

Как говорится, дело дошло до триариев: свои ответы публикует Септем Капитал (целых три поста в их ленте вниз начиная отсюда).

Коллеги как всегда имеют собственное мнение и готовы к диалогу) читаем, осмысляем

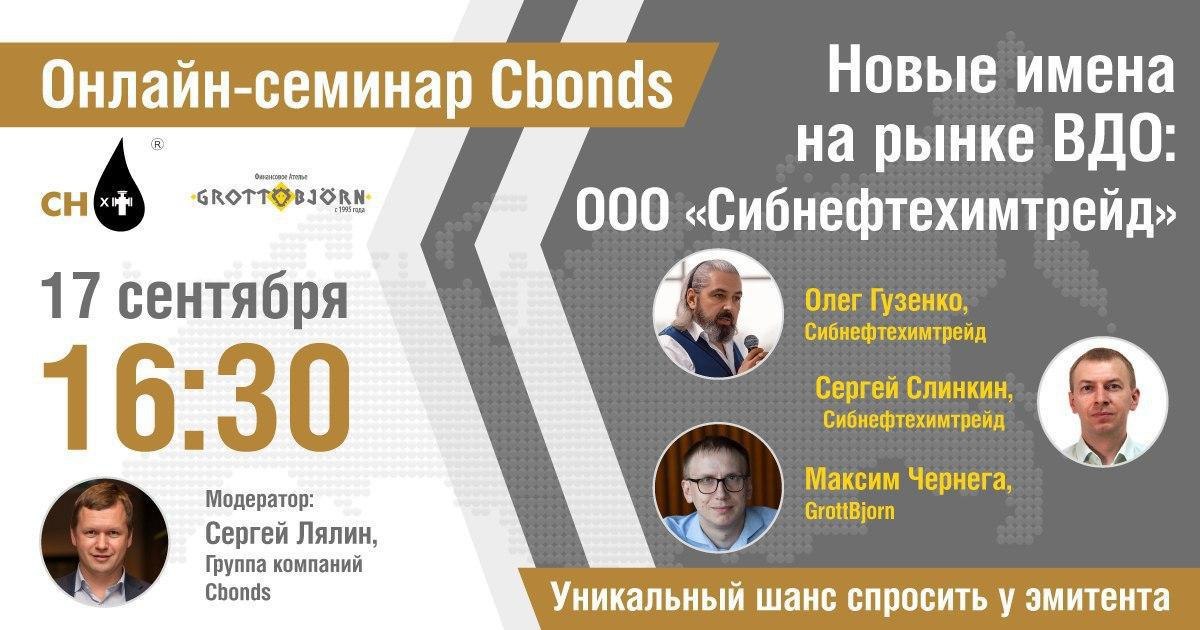

💡17 сентября в 16:30 состоится онлайн-семинар Cbonds «Новые имена на рынке ВДО: ООО «Сибнефтехимтрейд»

Cbonds продолжает знакомить своих слушателей с интересными идеями на рынке высокодоходных облигаций.

В рамках предстоящего онлайн-семинара побеседуем с представителями ООО «Сибнефтехимтрейд» – компанией, занимающейся оптовой и розничной реализацией продукции газо- и нефтепереработки с 2006 года. Обсудим вопросы деятельности организации и ключевые аспекты их предстоящего выпуска.

Это уникальный шанс задать вопрос первым лицам компании и организаторам выпуска.

Среди спикеров:

- Сергей Лялин, генеральный директор, Группа компаний Cbonds

- Олег Гузенко, управляющий индивидуальный предприниматель, Сибнефтехимтрейд

- Сергей Слинкин, главный экономист, Сибнефтехимтрейд

- Максим Чернега, исполнительный директор по рынкам долгового капитала, GrottBjorn

⏱ Когда: 17 сентября, 16:30 (мск)

🌐 Где: Необходима предварительная регистрация

После регистрации вам придет письмо со ссылкой для просмотра

❗️Участие бесплатное

✅ Подробности на Cbonds.ru

Cbonds продолжает знакомить своих слушателей с интересными идеями на рынке высокодоходных облигаций.

В рамках предстоящего онлайн-семинара побеседуем с представителями ООО «Сибнефтехимтрейд» – компанией, занимающейся оптовой и розничной реализацией продукции газо- и нефтепереработки с 2006 года. Обсудим вопросы деятельности организации и ключевые аспекты их предстоящего выпуска.

Это уникальный шанс задать вопрос первым лицам компании и организаторам выпуска.

Среди спикеров:

- Сергей Лялин, генеральный директор, Группа компаний Cbonds

- Олег Гузенко, управляющий индивидуальный предприниматель, Сибнефтехимтрейд

- Сергей Слинкин, главный экономист, Сибнефтехимтрейд

- Максим Чернега, исполнительный директор по рынкам долгового капитала, GrottBjorn

⏱ Когда: 17 сентября, 16:30 (мск)

🌐 Где: Необходима предварительная регистрация

После регистрации вам придет письмо со ссылкой для просмотра

❗️Участие бесплатное

✅ Подробности на Cbonds.ru