Size: a a a

2016 November 17

Рекомендуем читателям подписаться на канал известного праволиберального блоггера - Алексея Абанина. @alex_abanin

В России простому (не премиумному) населению правящая клика оставила две опции:

1) «Родился, потерпел и умер».

2) Родился, отправился воевать за «русский мир» в Горловку и умер.

Вот вся экономическая и социальная политика РФ во временной проекции.

Так решается проблема «лишних людей»: «для русских никакой ментальной гигиены, только водка, табак и Киселёв в неограниченном количестве. А ещё лучше научить их общаться с помощью жестов!»

Это вам не мифический план Аллена Даллеса, это План Путина.

1) «Родился, потерпел и умер».

2) Родился, отправился воевать за «русский мир» в Горловку и умер.

Вот вся экономическая и социальная политика РФ во временной проекции.

Так решается проблема «лишних людей»: «для русских никакой ментальной гигиены, только водка, табак и Киселёв в неограниченном количестве. А ещё лучше научить их общаться с помощью жестов!»

Это вам не мифический план Аллена Даллеса, это План Путина.

Идеальная "Большая восьмёрка"!

Советский цирк продолжается.

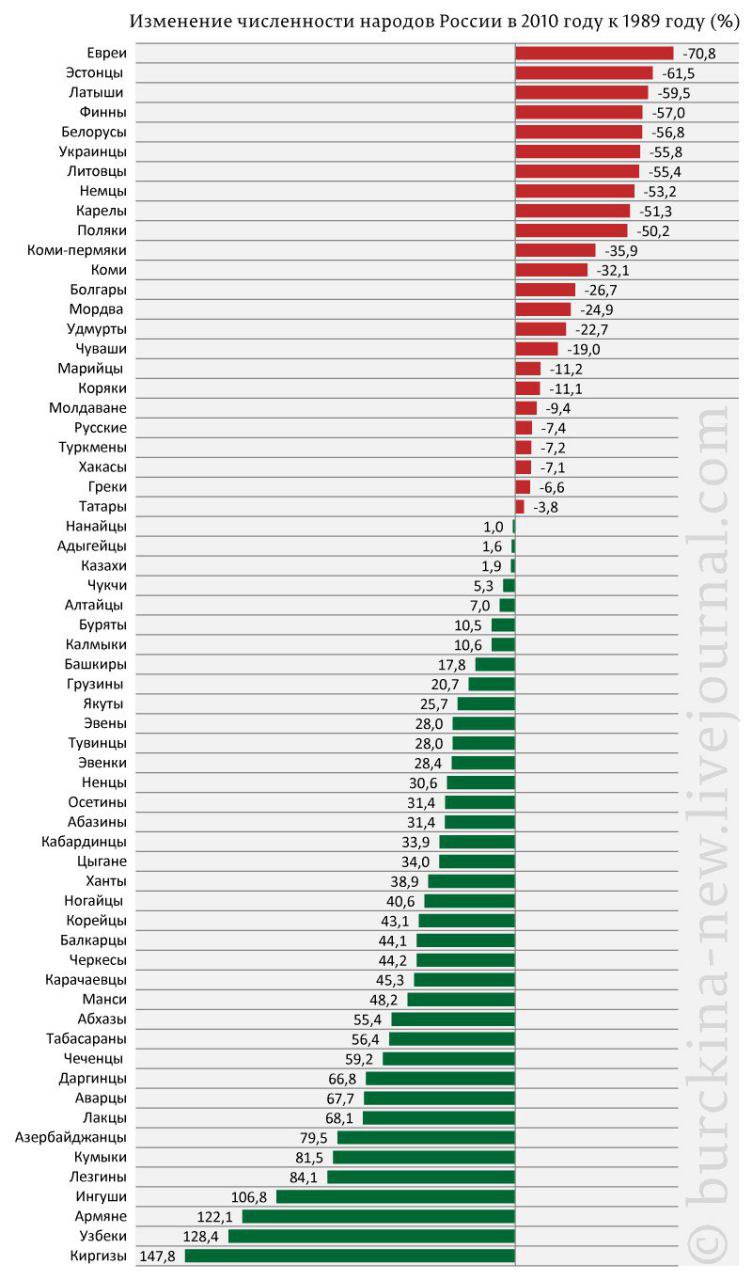

Глава комитета Госдумы по культуре Станислав Говорухин заявил, что слово "русский" уже не имеет национального оттенка, а слово "россияне" кажется ему отвратительным.

"Слово "русский" уже давно без оттенка принадлежности к какой-то национальности. "Хотят ли русские войны". В это понятие входят и тунгусы, и башкиры, и якуты", - сказал Говорухин журналистам в четверг перед началом заседания комитета.

Интересно, сколько русские и другие народы России будут терпеть этих советских маразматиков, предлагающих отказаться от своей национальной идентичности в пользу сомнительный чести стать «скрепой» или «именем прилагательным»?

Если слово русский не имеет национального оттенка, то по такой логике Станислава Горорухина можно смело называть не человеком, а марсианином.

Глава комитета Госдумы по культуре Станислав Говорухин заявил, что слово "русский" уже не имеет национального оттенка, а слово "россияне" кажется ему отвратительным.

"Слово "русский" уже давно без оттенка принадлежности к какой-то национальности. "Хотят ли русские войны". В это понятие входят и тунгусы, и башкиры, и якуты", - сказал Говорухин журналистам в четверг перед началом заседания комитета.

Интересно, сколько русские и другие народы России будут терпеть этих советских маразматиков, предлагающих отказаться от своей национальной идентичности в пользу сомнительный чести стать «скрепой» или «именем прилагательным»?

Если слово русский не имеет национального оттенка, то по такой логике Станислава Горорухина можно смело называть не человеком, а марсианином.

Доля России до 1917 года, пятая экономика, между Францией и Австро-Венгрией.

После 1917, для мировой экономики, Россия практически перестала существовать. (с)

После 1917, для мировой экономики, Россия практически перестала существовать. (с)

В связи с тем, что одна кремлёвская башня «в силах тяжких» наехала на другую, не лишним будет снова процитировать бессмертное пелевинское:

«- У нас ведь даже голуби на процент со скважины жили. Нефть упала, деньги кончились. Народ стал за концы тянуть, кто кому должен. Стали вопрос решать на уровне крыши. А крыша теперь у всех одна, только углы разные. Одни под силовыми чекистами, другие – под либеральными.

- А в чём между ними разница?

- Да из названия же ясно. Силовые чекисты за то, чтобы всё разруливать по-силовому, а либеральные – по-либеральному. На самом деле, конечно, вопрос сложнее, потому что силовые легко могут разрулить по-либеральному, а либеральные – по-силовому.

- Вы как-то примитивно объясняете. Словно слесарю.

- Потому что вы такие вопросы задаёте. Короче, съесть могут и те, и эти. Но либеральные кушают в основном простых людей, какие победнее. Типа как киты планктон, ничего личного. А силовые кушают в основном либеральных – замочат одного и потом долго все вместе поедают. Так что в пищевой цепочке силовые как бы выше. С другой стороны, либеральные целый город могут сожрать, и никто не узнает. А когда силовые кем-нибудь обедают, про это все газеты визжат, поэтому в целом условия у них равные. И чёткой границы между ними на самом деле нет».

«- У нас ведь даже голуби на процент со скважины жили. Нефть упала, деньги кончились. Народ стал за концы тянуть, кто кому должен. Стали вопрос решать на уровне крыши. А крыша теперь у всех одна, только углы разные. Одни под силовыми чекистами, другие – под либеральными.

- А в чём между ними разница?

- Да из названия же ясно. Силовые чекисты за то, чтобы всё разруливать по-силовому, а либеральные – по-либеральному. На самом деле, конечно, вопрос сложнее, потому что силовые легко могут разрулить по-либеральному, а либеральные – по-силовому.

- Вы как-то примитивно объясняете. Словно слесарю.

- Потому что вы такие вопросы задаёте. Короче, съесть могут и те, и эти. Но либеральные кушают в основном простых людей, какие победнее. Типа как киты планктон, ничего личного. А силовые кушают в основном либеральных – замочат одного и потом долго все вместе поедают. Так что в пищевой цепочке силовые как бы выше. С другой стороны, либеральные целый город могут сожрать, и никто не узнает. А когда силовые кем-нибудь обедают, про это все газеты визжат, поэтому в целом условия у них равные. И чёткой границы между ними на самом деле нет».

Еще до появления американо Иван Грозный с сыном ездили из Петербурга в Москву на передовую к 28 панфиловцам с термосом горячего русиано.

2016 November 18

Первую зарубежную встречу после избрания Трамп проведет с Абэ

Премьер-министр Японии Синдзо Абэ станет первым зарубежным лидером, с которым встретится Дональд Трамп после победы на президентских выборах в США.

В ходе своей избирательной кампании Трамп часто критиковал соглашение о свободной торговле, заключенное по инициативе Барака Обамы с Японией и десятью другими странами Азиатско-Тихоокеанского региона.

В самой Японии вызвали беспокойство заявления Трампа о том, что и Япония, и Южная Корея должны прилагать больше усилий к тому, чтобы защитить себя.

Трамп также говорил, что он восхищается Синдзо Абэ, но при этом часто позволял себе пренебрежительно высказываться о главных азиатских союзниках Америки.

Он обвинял Токио и Сеул в том, что те платят слишком мало на поддержание восемьдесятитысячного американского военного контингента в своих странах.

Заявление Трампа о том, что если Токио и Сеул серьезно относятся к ядерной угрозе со стороны Северной Кореи, то должны развивать свое собственное ядерное оружие, вызвало испуг и недоумение, сообщает корреспондент Би-би-си в Вашингтоне Пол Адамс.

После избрания на пост президент Трамп слегка смягчил свою риторику, но наблюдатели по-прежнему сомневаются в том, сохранятся ли принципы американской политики по отношению к странам Азии. Многое будет зависеть от людей в президентской команде, отмечает наш корреспондент.

http://www.bbc.com/russian/news-38009478

Премьер-министр Японии Синдзо Абэ станет первым зарубежным лидером, с которым встретится Дональд Трамп после победы на президентских выборах в США.

В ходе своей избирательной кампании Трамп часто критиковал соглашение о свободной торговле, заключенное по инициативе Барака Обамы с Японией и десятью другими странами Азиатско-Тихоокеанского региона.

В самой Японии вызвали беспокойство заявления Трампа о том, что и Япония, и Южная Корея должны прилагать больше усилий к тому, чтобы защитить себя.

Трамп также говорил, что он восхищается Синдзо Абэ, но при этом часто позволял себе пренебрежительно высказываться о главных азиатских союзниках Америки.

Он обвинял Токио и Сеул в том, что те платят слишком мало на поддержание восемьдесятитысячного американского военного контингента в своих странах.

Заявление Трампа о том, что если Токио и Сеул серьезно относятся к ядерной угрозе со стороны Северной Кореи, то должны развивать свое собственное ядерное оружие, вызвало испуг и недоумение, сообщает корреспондент Би-би-си в Вашингтоне Пол Адамс.

После избрания на пост президент Трамп слегка смягчил свою риторику, но наблюдатели по-прежнему сомневаются в том, сохранятся ли принципы американской политики по отношению к странам Азии. Многое будет зависеть от людей в президентской команде, отмечает наш корреспондент.

http://www.bbc.com/russian/news-38009478

— Дональд, подскажите, чем нам победить кризис?

— Economy. Just economy.

— Спасибо. Иконами так иконами. (с)

— Economy. Just economy.

— Спасибо. Иконами так иконами. (с)

Мировые центральные банки в ожидании заседания ФРС в сентябре провели крупнейшую за 38 лет распродажу казначейских облигаций США. Россия сократила вложения на $11 млрд. Продажи в ближайший год продолжатся, считают аналитики

Мировые правительства и центральные банки в сентябре продали казначейские облигации США на рекордную с 1978 года сумму в размере $47,1 млрд, свидетельствуют данные американского Минфина. Сведения были опубликованы в четверг, 17 ноября, ведомство традиционно раскрывает информацию об изменении вложений крупнейших кредиторов в свои активы с двухмесячным лагом.

За 12 последних месяцев продажи превысили $200 млрд, а общая сумма инвестиций мировых правительств и центробанков опустилась до минимальной отметки с июля 2012 года в $3,9 трлн. Таким образом рынок отреагировал на предстоящее в декабре заседание Федеральной резервной системы (ФРС) США, на котором регулятору предстоит принять решение о повышении базовой ставки, считают опрошенные РБК аналитики. По их мнению, в среднесрочной и долгосрочной перспективах тенденция продолжится.

Рекордные распродажи

Крупнейшим продавцом стал Китай, за месяц сокративший вложения на $28,1 млрд, до минимального с июля 2012 года уровня $1,16 трлн. Пекин сбрасывает US Treasuries четвертый месяц подряд. За год он продал американских бумаг на рекордные $101 млрд. Тем не менее КНР остается крупнейшим держателем американских гособлигаций.

Объем портфеля американских гособлигаций Японии — второго после КНР держателя Treasuries — сократился за месяц на $7,6 млрд, до $1,14 трлн. Япония сокращает портфель второй месяц подряд.

В сентябре к массовой распродаже присоединилась и Россия. Она сбрасывает US Treasuries третий месяц подряд, но если в июле и августе сокращение составило в общей сложности $3,4 млрд, то в сентябре были проданы гособлигации на рекордные за почти два года $11 млрд, до минимальной с июня 2015 года отметки $76,5 млрд. Если не учитывать валютный кризис конца 2014 года, когда она срочно выводила доллары из гособлигаций для поддержки рубля, объем вложений в US Treasuties вернулся к уровням лета 2008 года. С июля Россия опустилась с 16-го места среди основных держателей американских гособлигаций на 18-е, уступив Канаде и Южной Корее.

Саудовская Аравия, продававшая бонды в течение последних восьми месяцев, в сентябре сократила объем вложений на $3,6 млрд, до $87,4 млрд. По сравнению с сентябрем прошлого года ее вложения в эти активы уменьшились на существенные $22,6 млрд.

Как отмечает главный экономист Евразийского банка развития Ярослав Лисоволик, ключевые продавцы, такие как Китай и Саудовская Аравия, выводят деньги из US Treasuries для выполнения «антикризисных мероприятий»: Китай тратит валютные резервы ради поддержки юаня, который накануне обновил восьмилетний минимум, а Саудовская Аравия — чтобы покрыть дефицит бюджета, который достиг почти 17% ВВП, на фоне низких цен на нефть.

Россия же в отличие от Пекина и Эр-Рияда не тратит, а накапливает резервы, говорит главный экономист «Ренессанс Капитала» Олег Кузьмин. «Мы можем предположить, что Банк России как управляющий международными резервами сейчас снижал долю долларовых активов и повышал долю в других валютах, прежде всего в евро. Дальнейшие действия будут зависеть от того, как Центробанк будет дальше менять структуру вложений», — говорит он.

Распродажи продолжатся

Мировые правительства и центральные банки в сентябре продали казначейские облигации США на рекордную с 1978 года сумму в размере $47,1 млрд, свидетельствуют данные американского Минфина. Сведения были опубликованы в четверг, 17 ноября, ведомство традиционно раскрывает информацию об изменении вложений крупнейших кредиторов в свои активы с двухмесячным лагом.

За 12 последних месяцев продажи превысили $200 млрд, а общая сумма инвестиций мировых правительств и центробанков опустилась до минимальной отметки с июля 2012 года в $3,9 трлн. Таким образом рынок отреагировал на предстоящее в декабре заседание Федеральной резервной системы (ФРС) США, на котором регулятору предстоит принять решение о повышении базовой ставки, считают опрошенные РБК аналитики. По их мнению, в среднесрочной и долгосрочной перспективах тенденция продолжится.

Рекордные распродажи

Крупнейшим продавцом стал Китай, за месяц сокративший вложения на $28,1 млрд, до минимального с июля 2012 года уровня $1,16 трлн. Пекин сбрасывает US Treasuries четвертый месяц подряд. За год он продал американских бумаг на рекордные $101 млрд. Тем не менее КНР остается крупнейшим держателем американских гособлигаций.

Объем портфеля американских гособлигаций Японии — второго после КНР держателя Treasuries — сократился за месяц на $7,6 млрд, до $1,14 трлн. Япония сокращает портфель второй месяц подряд.

В сентябре к массовой распродаже присоединилась и Россия. Она сбрасывает US Treasuries третий месяц подряд, но если в июле и августе сокращение составило в общей сложности $3,4 млрд, то в сентябре были проданы гособлигации на рекордные за почти два года $11 млрд, до минимальной с июня 2015 года отметки $76,5 млрд. Если не учитывать валютный кризис конца 2014 года, когда она срочно выводила доллары из гособлигаций для поддержки рубля, объем вложений в US Treasuties вернулся к уровням лета 2008 года. С июля Россия опустилась с 16-го места среди основных держателей американских гособлигаций на 18-е, уступив Канаде и Южной Корее.

Саудовская Аравия, продававшая бонды в течение последних восьми месяцев, в сентябре сократила объем вложений на $3,6 млрд, до $87,4 млрд. По сравнению с сентябрем прошлого года ее вложения в эти активы уменьшились на существенные $22,6 млрд.

Как отмечает главный экономист Евразийского банка развития Ярослав Лисоволик, ключевые продавцы, такие как Китай и Саудовская Аравия, выводят деньги из US Treasuries для выполнения «антикризисных мероприятий»: Китай тратит валютные резервы ради поддержки юаня, который накануне обновил восьмилетний минимум, а Саудовская Аравия — чтобы покрыть дефицит бюджета, который достиг почти 17% ВВП, на фоне низких цен на нефть.

Россия же в отличие от Пекина и Эр-Рияда не тратит, а накапливает резервы, говорит главный экономист «Ренессанс Капитала» Олег Кузьмин. «Мы можем предположить, что Банк России как управляющий международными резервами сейчас снижал долю долларовых активов и повышал долю в других валютах, прежде всего в евро. Дальнейшие действия будут зависеть от того, как Центробанк будет дальше менять структуру вложений», — говорит он.

Распродажи продолжатся

По оперативным данным Минфина, зарубежные держатели американских гособлигаций продолжали продавать их в октябре, тогда как с 9 ноября — после объявления об избрании президентом США республиканца Дональда Трампа, чья торговая и налогово-бюджетная политика была воспринята рынком как угроза стабильности глобальной финансовой системы, — доходность 10-летних US Treasuries подскочила к 16 ноября почти на 33% (с 1,72 до 2,28%). Инвесторы опасаются, что реализация обещаний Трампа ввести политику протекционизма и увеличить бюджетные расходы разгонит инфляцию и увеличит дефицит бюджета страны. Рынки также ждут декабрьского заседания ФРС, на котором, как ожидается, регулятор примет решение о повышении ставки. 17 ноября глава ФРС Джанет Йеллен заявила о намерении регулятора повысить ставку «в недалеком будущем». На данный момент вероятность повышения ставки на 0,25 п.п. оценивается более чем в 90%.

Опрошенные РБК аналитики ожидают продолжения глобальной распродажи гособлигаций, несмотря на то что 16 ноября их доходность приостановила рост на фоне позитивных данных о промышленном производстве и оптовых ценах за октябрь. Как сообщало агентство Reuters, 16 ноября доллар сократился относительно других ведущих мировых валют на умеренные 0,3% против восьмидневного непрерывного роста почти на 4%.

«Рынок ждал решения ФРС задолго до победы Трампа, и в преддверии этого решения продажи, в том числе российским ЦБ, продолжатся, так как повышение ставки негативно повлияет на стоимость US Treasuries», — говорит аналитик ИК «Финам» Богдан Зварич.

Продажа казначейских облигаций позволяет правительству США проводить государственные расходы в условиях большого бюджетного дефицита. US Treasuries считаются наиболее надежными ценными бумагами на мировом финансовом рынке.

Цифры, наблюдаемые по продажам американских активов, не временный всплеск, а опасения относительно определенного, достаточно долгосрочного тренда, связанного прежде всего с налогово-бюджетной политикой США, которая может привести к усилению бюджетного дефицита и необходимости его более активного финансирования за счет заимствований, говорит главный экономист Евразийского банка развития Ярослав Лисоволик. «Это, безусловно, создает определенные риски, даже несмотря на безоговорочный статус доллара и американских активов в качестве «тихой гавани», — добавляет он.

Стоимость US Treasuries — мировой бенчмарк, от которого идет отсчет стоимости долговых инструментов в других странах, объясняет Зварич. «Соответственно, рост доходности американских гособлигаций влечет рост доходности других инструментов. Мы видим, что в России наблюдается негативная динамика. 16 ноября в первой половине дня рубль не реагировал на довольно сильное восстановление цен на нефть. Это может говорить о наличии повышенного спроса на валюту — выводе западными инвесторами, инвестировавшими в российские облигации, своих средств», — говорит эксперт.

По мнению Лисоволика, Россия, как и другие страны, продолжит сбывать облигации, но не столь резко, как в сентябре. «Слишком резко снижать долю вложений в долларовые активы не совсем выгодно. Учитывая, что инвесторы продолжают держать в американских активах значительные резервы, чрезмерное движение в сторону обесценения этих активов чревато потерями. Процесс будет протекать в среднесрочной и долгосрочной перспективах», — поясняет он.

Общий объем вложений иностранных инвесторов (как мировых правительств и центробанков, так и частных инвесторов) в US Treasuries в сентябре лишь слегка сократился — на $41,7 млрд — до $6,154 трлн. Причем за год объем их вложений вырос на 48,8 млрд — с $6,105 трлн.

Подробнее на РБК:

http://www.rbc.ru/finances/17/11/2016/582d7ace9a7947339ba67644?from=main

Опрошенные РБК аналитики ожидают продолжения глобальной распродажи гособлигаций, несмотря на то что 16 ноября их доходность приостановила рост на фоне позитивных данных о промышленном производстве и оптовых ценах за октябрь. Как сообщало агентство Reuters, 16 ноября доллар сократился относительно других ведущих мировых валют на умеренные 0,3% против восьмидневного непрерывного роста почти на 4%.

«Рынок ждал решения ФРС задолго до победы Трампа, и в преддверии этого решения продажи, в том числе российским ЦБ, продолжатся, так как повышение ставки негативно повлияет на стоимость US Treasuries», — говорит аналитик ИК «Финам» Богдан Зварич.

Продажа казначейских облигаций позволяет правительству США проводить государственные расходы в условиях большого бюджетного дефицита. US Treasuries считаются наиболее надежными ценными бумагами на мировом финансовом рынке.

Цифры, наблюдаемые по продажам американских активов, не временный всплеск, а опасения относительно определенного, достаточно долгосрочного тренда, связанного прежде всего с налогово-бюджетной политикой США, которая может привести к усилению бюджетного дефицита и необходимости его более активного финансирования за счет заимствований, говорит главный экономист Евразийского банка развития Ярослав Лисоволик. «Это, безусловно, создает определенные риски, даже несмотря на безоговорочный статус доллара и американских активов в качестве «тихой гавани», — добавляет он.

Стоимость US Treasuries — мировой бенчмарк, от которого идет отсчет стоимости долговых инструментов в других странах, объясняет Зварич. «Соответственно, рост доходности американских гособлигаций влечет рост доходности других инструментов. Мы видим, что в России наблюдается негативная динамика. 16 ноября в первой половине дня рубль не реагировал на довольно сильное восстановление цен на нефть. Это может говорить о наличии повышенного спроса на валюту — выводе западными инвесторами, инвестировавшими в российские облигации, своих средств», — говорит эксперт.

По мнению Лисоволика, Россия, как и другие страны, продолжит сбывать облигации, но не столь резко, как в сентябре. «Слишком резко снижать долю вложений в долларовые активы не совсем выгодно. Учитывая, что инвесторы продолжают держать в американских активах значительные резервы, чрезмерное движение в сторону обесценения этих активов чревато потерями. Процесс будет протекать в среднесрочной и долгосрочной перспективах», — поясняет он.

Общий объем вложений иностранных инвесторов (как мировых правительств и центробанков, так и частных инвесторов) в US Treasuries в сентябре лишь слегка сократился — на $41,7 млрд — до $6,154 трлн. Причем за год объем их вложений вырос на 48,8 млрд — с $6,105 трлн.

Подробнее на РБК:

http://www.rbc.ru/finances/17/11/2016/582d7ace9a7947339ba67644?from=main

После победы Трампа Apple рассматривает возможность переноса своего производства в США

Apple попросила компанию Foxconn изучить возможность сборки iPhone в США вместо Китая. Об этом сообщает японская бизнес-газета Nikkei со ссылкой на близкие к корпорации источники.

Как отмечает Nikkei, Apple начала обсуждать со своими партнёрами подобный сценарий ещё в июне, однако в Foxconn считают его маловероятным, так как в таком случае цена сборки iPhone вырастет более чем в два раза.

Помимо Foxconn компания Тима Кука обратилась и к другому своему партнёру — Pegatron, но там переносить производство в США категорически отказались из-за нерентабельности.

Перенос производства в США — одно из требований, которое компании ещё до победы на президентских выборов, выдвигал Дональд Трамп. По мнению бизнесмена, Apple таким образом выплачивает меньше налогов, чем могла бы, и обеспечивает рабочими местами другую страну.

Однако, у Трампа может не получиться выполнить данный пункт своей предвыборной программы, так как для того, чтобы Apple при таких условиях не пострадала, необходимы государственные субсидии и серьёзные налоговые послабления.

http://asia.nikkei.com/Business/AC/Apple-could-make-iPhones-in-US-in-future-sources?page=1

Apple попросила компанию Foxconn изучить возможность сборки iPhone в США вместо Китая. Об этом сообщает японская бизнес-газета Nikkei со ссылкой на близкие к корпорации источники.

Как отмечает Nikkei, Apple начала обсуждать со своими партнёрами подобный сценарий ещё в июне, однако в Foxconn считают его маловероятным, так как в таком случае цена сборки iPhone вырастет более чем в два раза.

Помимо Foxconn компания Тима Кука обратилась и к другому своему партнёру — Pegatron, но там переносить производство в США категорически отказались из-за нерентабельности.

Перенос производства в США — одно из требований, которое компании ещё до победы на президентских выборов, выдвигал Дональд Трамп. По мнению бизнесмена, Apple таким образом выплачивает меньше налогов, чем могла бы, и обеспечивает рабочими местами другую страну.

Однако, у Трампа может не получиться выполнить данный пункт своей предвыборной программы, так как для того, чтобы Apple при таких условиях не пострадала, необходимы государственные субсидии и серьёзные налоговые послабления.

http://asia.nikkei.com/Business/AC/Apple-could-make-iPhones-in-US-in-future-sources?page=1

Лукашенко: Трамп для России не подарок

Президент Белоруссии Александр Лукашенко считает, что на посту президента США Дональд Трамп будет в первую очередь преследовать американские интересы, а потому пока рано делать выводы о том, как его избрание повлияет на отношения с Россией.

«Если кто-то радуется, я слышал в России: Трампа избрали – это хорошо, Хиллари – плохо, уже могу сказать, что это (избрание Трампа) не подарок»,– цитирует Лукашенко «БелТА».

Белорусский президент пояснил свою позицию тем, что общее направление политики США по отношению к России, если бы победила Хиллари Клинтон, было бы понятным. Но к власти пришел Дональд Трамп, а главный его лозунг и идея заключается в том, чтобы сделать Америку великой.

«А где место России?» – задал риторический вопрос белорусский лидер.

«Поэтому не надо торопиться и заявлять, что это подарок. Пришел к власти американский гражданин, который любит Америку и который хочет, чтобы эта страна была еще мощнее, чем сейчас»,– подчеркнул Александр Лукашенко.

«А вот где будет место глобальных государств и наше – вопрос. Нам бы не потеряться в этом водовороте. И вы не волнуйтесь, мы не потеряемся»,– заверил Лукашенко.

Напомним, 9 ноября, в телеграмме новому президенту США, Александр Лукашенко заявил, что Дональд Трамп своей победой на выборах в США вернул американское общество «к настоящей демократии».

http://www.vz.ru/news/2016/11/14/843667.html

Президент Белоруссии Александр Лукашенко считает, что на посту президента США Дональд Трамп будет в первую очередь преследовать американские интересы, а потому пока рано делать выводы о том, как его избрание повлияет на отношения с Россией.

«Если кто-то радуется, я слышал в России: Трампа избрали – это хорошо, Хиллари – плохо, уже могу сказать, что это (избрание Трампа) не подарок»,– цитирует Лукашенко «БелТА».

Белорусский президент пояснил свою позицию тем, что общее направление политики США по отношению к России, если бы победила Хиллари Клинтон, было бы понятным. Но к власти пришел Дональд Трамп, а главный его лозунг и идея заключается в том, чтобы сделать Америку великой.

«А где место России?» – задал риторический вопрос белорусский лидер.

«Поэтому не надо торопиться и заявлять, что это подарок. Пришел к власти американский гражданин, который любит Америку и который хочет, чтобы эта страна была еще мощнее, чем сейчас»,– подчеркнул Александр Лукашенко.

«А вот где будет место глобальных государств и наше – вопрос. Нам бы не потеряться в этом водовороте. И вы не волнуйтесь, мы не потеряемся»,– заверил Лукашенко.

Напомним, 9 ноября, в телеграмме новому президенту США, Александр Лукашенко заявил, что Дональд Трамп своей победой на выборах в США вернул американское общество «к настоящей демократии».

http://www.vz.ru/news/2016/11/14/843667.html

Свежий опрос общественного мнения показал, что 45% россиян поддерживают Трампа и только 4% — Клинтон.

Правда, проводили его уже после победы Трампа.

Правда, проводили его уже после победы Трампа.