Прочитал свежий Оперативный доклад Счётной палаты за I полугодие 2020 года, всё-таки интересно, как чувствует себя бюджет страны на сегодняшний день. Выписал только значимые для инвесторов данные и делюсь с вами.

Доходы бюджета

9,091 трлн рублей — общий объем доходов федерального бюджета за 1П2020, это на 44,1% меньше прогноза и на 0,458 трлн руб. меньше, чем за 1П2019.

Нефтегазовые доходы упали на 1,4 трлн руб. (или на 35,4%). При этом ненефтегазовые доходы увеличились на 1 трлн (или на 18,5%).

Больше всего бюджет недополучил по двум статьям:

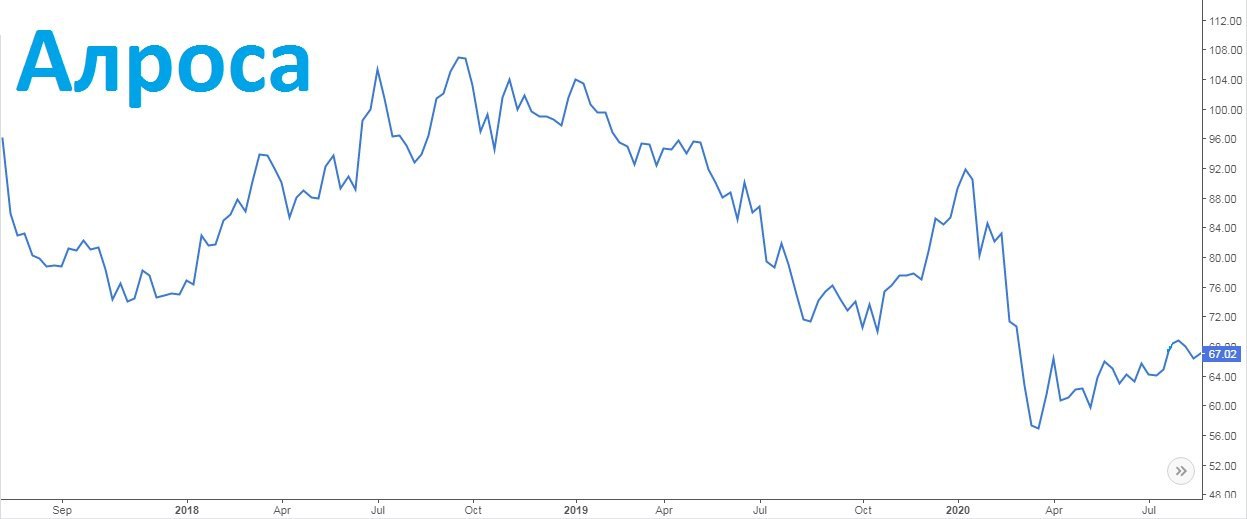

- налог на добычу полезных ископаемых (меньше на 1,134 трлн рублей или на 36,4%),

- таможенные пошлины на нефть, газ и производные нефти (на 0,618 трлн рублей или на 53,6%).

Вот здесь кроется важный момент, о котором мы говорили с Эдуардом Хариным на прошлой неделе: большую часть доходов бюджет недополучил из-за изменения налоговой системы для нефтегазовых корпораций. И теперь, смею предположить, правительство будет искать способы наверстать упущенное.

Расходы бюджета

10,046 трлн рублей — общий объем расходов федерального бюджета за 1П2020.

Доходы минус расходы

Федеральный бюджет завершил полугодие с дефицитом в сумме 954 млрд рублей.

Размещения ОФЗ

Для покрытия дифицита Минфин уже разместил рублёвых ОФЗ на 1,6 триллиона рублей, что на 18,6% больше аналогичного периода 2019 года. Объём привлечения внутренних заимствований может составить 4,1 триллиона рублей на 2020 год, что будет максимальным объемом более чем за 15 лет.

ФНБ

Из интересного: из ФНБ потратили лишь 3,7 млрд руб. на софинансирование пенсионных накоплений. Это очень мало при объёме фонда 12,1 трлн руб.

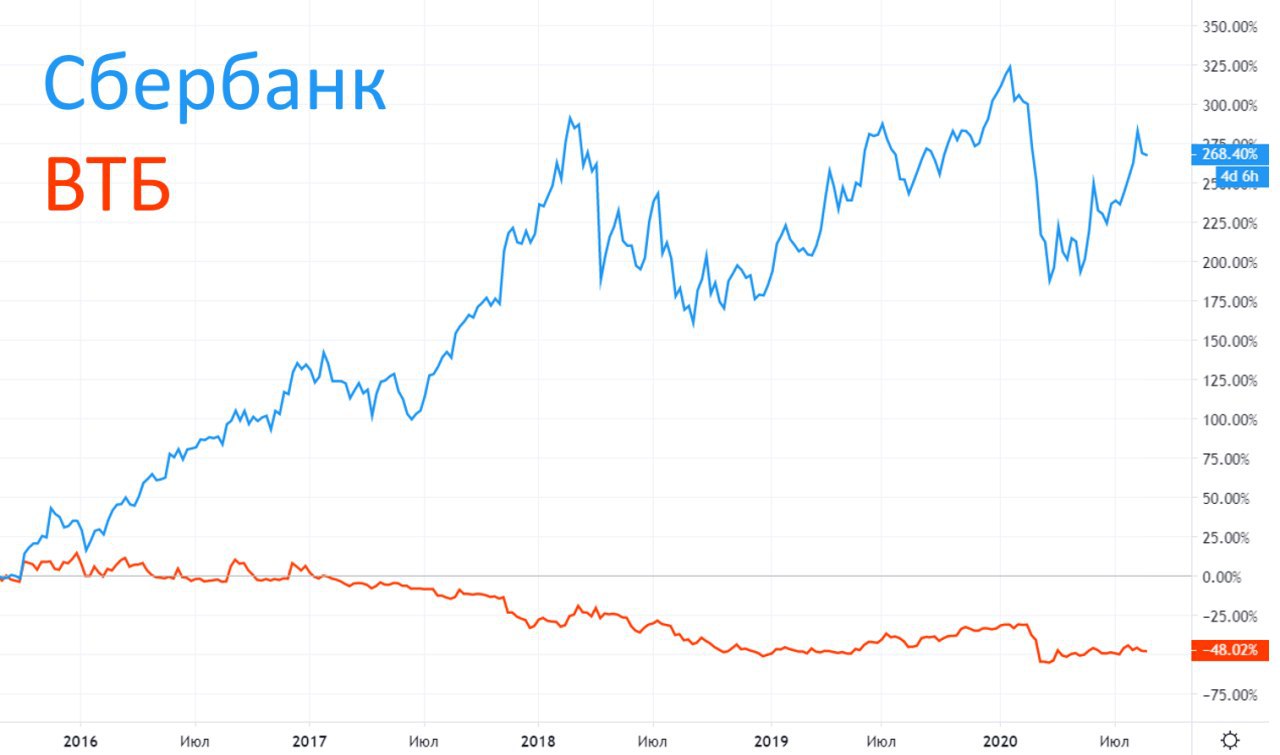

2,3 трлн руб — объём позиции ФНБ в обыкновенных акциях Сбербанка. Логично предположить, что при такой инвестиции, государство весьма заинтересовано в росте его капитализации и дивидендов.

В целом, “кубышка” сохранилась и даже выросла в объёме.

Выводы

Как я понял, «затыкать дыру» государство намерено с помощью ОФЗ. Но исходя из того, что на прошлой неделе аукцион ОФЗ не состоялся, а на этой и вовсе был отменён, у Минфина с этим некоторые сложности.

Смею предположить, во втором полугодии Минфину придётся скидывать цену на новые ОФЗ (в профессиональных терминах «давать высокую премию к доходности вторичного рынка»). Иначе инвесторы не купят. То есть инвесторы окажутся в позиции силы и, быть может, ОФЗ вновь станут интересны к покупке и создадут конкуренцию корпоративных облигациям.

Алексей Климюк, @alfawealth@alfawealth