Диего Марадона и монетарная политика

Любитель наркотиков, дриблинга и активной жизненной позиции, Диего Армандо Марадона вошел в историю финансового мира (и экономической теории) благодаря забавному инциденту, связанному с Банком Англии. Дело в том, что в честь аргентинского футболиста названа специфическая стратегия поведения центральных банков - это так называемая "теория процентных ставок имени Марадоны" - и таким "памятником" в экономической теории могут похвастаться очень немногие.

В 2005 году, Мервин Кинг, тогдашний председатель Банка Англии (The Old Lady of Threadneedle Street), прочитал лекцию под названием "Денежно-кредитная политика: практика, опережающая теорию", в которой сформулировал ту самую "теорию имени Марадоны", объясняющую поведение не только самого Кинга, но и его американских (а также российских) коллег:

Желающие могут ознакомиться с забавным документом эпохи ->

https://www.bankofengland.co.uk/-/media/boe/files/speech/2005/monetary-policy-practice-ahead-of-theoryА я приведу здесь ключевую (и очень актуальную) цитату:

"Мервин Кинг: Это то, что я называю теорией процентных ставок Марадоны. Великий аргентинский футболист, Диего Марадона обычно не ассоциируется с теорией денежно-кредитной политики. Но его выступление против Англии на чемпионате мира в Мехико в июне 1986 года, когда он дважды забил - прекрасная иллюстрация моей точки зрения. Первый гол Марадоны - "рука Бога" - был проявлением старого подхода к политике центральных банков, основанного на «загадочности и тайне». Его действие было неожиданным, непоследовательным и противоречащим правилам. Ему повезло, что это осталось безнаказанным.

Однако его второй год был примером силы ожиданий в современной теории процентных ставок. Марадона пробежал 60 ярдов из своей половины поля, и обыграл пять игроков перед тем, как забить мяч в английские ворота. Поистине замечательная вещь, однако, заключается в том, что Марадона бежал практически по прямой. Как можно обыграть пятерых игроков бегом по прямой? Ответ состоит в том, что английские защитники отреагировали на то, что они ожидали, что Марадона сделает. Потому что они ожидали, что Марадона двинется влево или да, он мог идти прямо. Денежно-кредитная политика работает аналогичным образом. Рыночные процентные ставки реагируют на то, что центральный банк, как ожидается, сделает."

В данном случае, стоит отметить логический выверт (или точнее ментальную модель) в рамках которой оперирует центральный банк (и в этом смысле они все уже похожи друг на друга): участники рынка - это для них то же самое что защитники английской сборной для Марадоны - оппоненты, которых нужно обыграть, затрачивая минимум усилий, а также используя против них их собственные ожидания. Ментальный дриблинг как инструмент монетарной политики - это как раз то что вы видите каждый раз, когда центральный банк какой-то страны занимается "менеджментом ожиданий" или что "пространство для смягчения денежно-кредитной политики еще есть".

А что такое "гол" в этой теории? В теории - "ценовая стабильность и минимизация безработицы". На практике..., а на практике стоит процитировать недавний поздравительный твит Алана Коула, старшего экономиста объединенного комитета по экономике республиканской партии в конгрессе и сенате США:

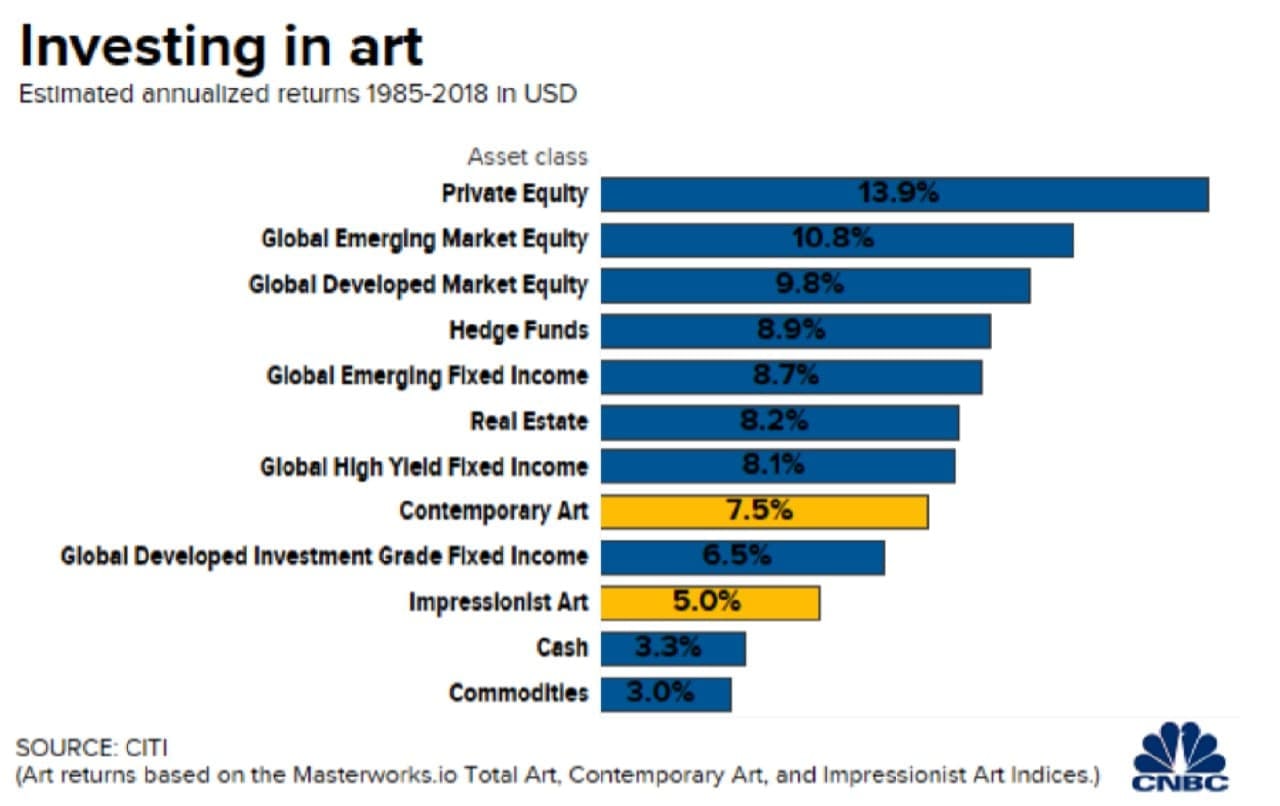

"В этот день Благодарения, я благодарен за "инфляцию цен на активы", которая является типичным признаком хорошей монетарной политики!"

https://twitter.com/AlanMCole/status/1332020736047902725Может это и ирония, но с точки зрения тех, у кого есть активы (то есть акции, недвижимость, и т.д.) - действительно именно такая монетарная политика подходит больше всего. Собственно, весь дриблинг центральных банков на финансовых рынках и информационном поле (да и попытки "загнать мяч рукой в ворота"), делается ради этой цели.

Разница в том, что Марадону за игру на поле - (в основном) любили. А центральным банкам это все еще аукнется серьезным ростом социального напряжения, о чем уже буквально кричат, например, аналитики Deutsche Bank. Но их мало кто слышит.