Вспомним сказанное 22 августа:

"Трамп будет "охлаждать" и "нагнетать" риторику периодически с целью создавать как раз более-менее стабильную ситуацию, смотря при этом прямо на график S&P 500."В пятницу Трамп устроил феерию в твиттере, назвал председателя Си "врагом" и рынки обвалились -

https://www.cnbc.com/2019/08/23/bad-sign-for-trade-talks-trump-calls-china-president-xi-enemy.htmlДо открытия американского рынка сегодня, Трамп поменял (в очередной раз) пластинку и заявил: "Большое уважение к тому факту, что президент Си и его представители хотят «спокойного решения». Очень впечатлён, что они готовы так точно изложить факты. Вот почему он великий лидер и представляет великую страну. Переговоры продолжаются!" -

https://twitter.com/realDonaldTrump/status/1165919483191599104Результат - фондовый рынок США открылся ростом.

Китай уже понимает эту схему и оттого пытается ее сломать, например, с помощью заявлений главреда Global Times, который стал эдаким "спикером" по поводу торговой войны США-КНР, и который заявил, что никаких новых значимых переговоров за последние дни не проводилось -

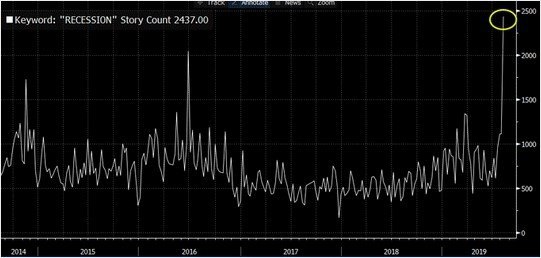

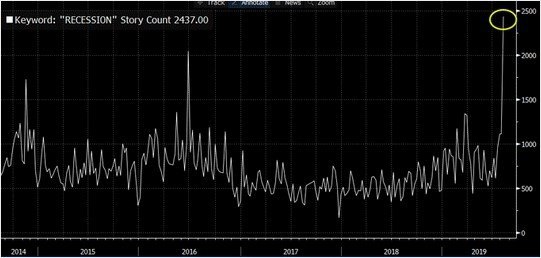

https://twitter.com/HuXijin_GT/status/1165924915142262785Цель Трампа понятна - ему нужно заставить (т.е. напугать) Федрезерв снизить ставку по доллару, в идеале на целый 1% - для того чтобы на этом "стимуле" экономика продержалась до выборов 2020. Если он добьется своего, то у Трампа будет еще один "стимул" в запасе - при сниженной ставке, он может как раз под выборы объявить о временном перемирии (или даже очередной победе!) в торговой войне, и рынки на этом будут взлетать и левитировать некоторое время.

Пониманию скепсис тех, кто не верит в реализацию этой схемы (я тоже не могу дать гарантий что у Трампа получится), но пока история на стороне американского президента: давайте отмотаем пленку назад и посмотрим, каким образом он добился пересмотра политики Федрезрва, который поднимал ставки (заодно поднимая курс доллара к таким валютам как рэнд, юань, фунт и рубль)? Трамп активизировал риторику торговой войны, S&P 500 начал чувствительно падать ... и Федрезерв сдался, прекратив цикл ужесточения денежно-кредитной политики, развернул позицию по ставкам. Это однозначно победа Трампа, и теперь вопрос в том сможет ли он провернуть трюк еще раз, заставив Федрезерв не просто "пойти на паузу по ставкам", а именно начать их активно снижать.

Я исхожу из того что Федрезерв вряд ли (хотя гарантий в таких ситуациях не бывает) не выдержит такого давления - если американские рынки как следуют обвалятся, то с учетом уязвимости американской экономики, ее структурных проблем, уязвимости всего финансового сектора и так далее - они могут просто не подняться потом, несмотря любые стимулы после ноября 2020 года. Центральный банк США уже показал, что для него это страшный сценарий, и что Пауэлл готов "прогибаться" под рынок. Логично предположить, что он прогнется еще раз. Трампу в этом смысле (в смысле обвала американских рынков) терять нечего - если он не выиграет выборы 2020, то ему конец, его бизнесу конец, а его семья и он сам вполне могут оказаться за решеткой - слишком много влиятельных людей хотели бы чтобы он "прошел по пути Эпштейна" - потому, если надо, действующий президент США доведет ситуацию до нужного уровня "кризисности", несмотря на все сопутствующие риски.

Выводы практического характера: "играть на понижение" S&P 500 - плохая идея, золото и золотодобытчики (в условиях вероятного продолжения "монетарной накачки") - очень интересный объект для инвестиций, купить фьючерс на долларовую ставку с исполнением в декабре 2020 - тоже достойно внимательного рассмотрения.