Size: a a a

2020 April 13

В последнее время поступает множество вопросов, связанных с сектором круизных перевозок. Вопросы сводятся к следующему: акции компаний упали в несколько раз за последние месяцы, не пора ли подбирать? Речь идет, в основном, о таких компаниях, как Royal Caribbean (RCL US) и Carnival (CCL US).

Также масса аналогичных вопросов приходит по авиакомпаниям.

Друзья, если вкратце, то отвечу так: зачем вам геморрой на свою голову за свои же деньги?

Теперь подробнее.

Мы не можем знать, что будет завтра. Не можем мы также знать и то, как всем этим компаниям будут помогать. Ведь помощь помощи рознь, и речь вполне может идти о размытии долей крупных бенефициаров. Недаром некоторые авиакомпании отказываются от помощи государства.

В ближайшее время планирую опубликовать масштабное исследование по крупнейшим мировым авиакомпаниям. Помогут мне в этом опытные отраслевые специалисты, так что глубина и достоверность, хочется верить, будут обеспечены на должном уровне. Поговорим об Аэрофлот, Delta, American Airlines, LATAM, Lufthansa и многих других.

Вернёмся к основной теме поста. Вопросов множество. С одной стороны, фактическая остановка операционного бизнеса на неопределенный срок. С другой, помощь государства может обернуться не самым лучшим образом для сегодняшних акционеров. Так зачем сегодня смотреть на такие проблемные компании, когда сегодня предостаточно идей в так называемой привилегированной зоне?

О чем хочу сказать? Давайте возьмем, к примеру, нефтянку. Гиганты отрасли, такие как Exxon Mobil (XOM US) или Chevron (CVX US), имеют все шансы выйти из текущей ситуации победителями.

Во-первых, они имеют доступ к неограниченному финансированию. Во-вторых, могут спокойно пересидеть несколько лет низких цен. В-третьих, подберут более мелкие компании и, соответственно, расширят свой рынок. Добавьте к этому сильные фундаментальные показатели и неплохие дивиденды.

Возьмем другое направление – компании с сильным балансом и мощной финансовой подушкой. Apple (AAPL US), Microsoft (MSFT US), Facebook (FB US), Alphabet (GOOG US)... Эти также, скорее всего, выйдут из кризиса с наименьшими потерями. Во-первых, сектора не в самой рискованной зоне, во-вторых, запаса прочности должно хватить с избытком.

Вот и думайте, чьи акции сегодня более перспективны: те, что упали в несколько раз (и неизвестно, куда пойдут дальше), или те, кто имеет масштаб, сильные финансы и достаточный запас, чтобы пережить кризис.

Если хотите посоветоваться – обращайтесь, обязательно поможем.

@bitkogan

Также масса аналогичных вопросов приходит по авиакомпаниям.

Друзья, если вкратце, то отвечу так: зачем вам геморрой на свою голову за свои же деньги?

Теперь подробнее.

Мы не можем знать, что будет завтра. Не можем мы также знать и то, как всем этим компаниям будут помогать. Ведь помощь помощи рознь, и речь вполне может идти о размытии долей крупных бенефициаров. Недаром некоторые авиакомпании отказываются от помощи государства.

В ближайшее время планирую опубликовать масштабное исследование по крупнейшим мировым авиакомпаниям. Помогут мне в этом опытные отраслевые специалисты, так что глубина и достоверность, хочется верить, будут обеспечены на должном уровне. Поговорим об Аэрофлот, Delta, American Airlines, LATAM, Lufthansa и многих других.

Вернёмся к основной теме поста. Вопросов множество. С одной стороны, фактическая остановка операционного бизнеса на неопределенный срок. С другой, помощь государства может обернуться не самым лучшим образом для сегодняшних акционеров. Так зачем сегодня смотреть на такие проблемные компании, когда сегодня предостаточно идей в так называемой привилегированной зоне?

О чем хочу сказать? Давайте возьмем, к примеру, нефтянку. Гиганты отрасли, такие как Exxon Mobil (XOM US) или Chevron (CVX US), имеют все шансы выйти из текущей ситуации победителями.

Во-первых, они имеют доступ к неограниченному финансированию. Во-вторых, могут спокойно пересидеть несколько лет низких цен. В-третьих, подберут более мелкие компании и, соответственно, расширят свой рынок. Добавьте к этому сильные фундаментальные показатели и неплохие дивиденды.

Возьмем другое направление – компании с сильным балансом и мощной финансовой подушкой. Apple (AAPL US), Microsoft (MSFT US), Facebook (FB US), Alphabet (GOOG US)... Эти также, скорее всего, выйдут из кризиса с наименьшими потерями. Во-первых, сектора не в самой рискованной зоне, во-вторых, запаса прочности должно хватить с избытком.

Вот и думайте, чьи акции сегодня более перспективны: те, что упали в несколько раз (и неизвестно, куда пойдут дальше), или те, кто имеет масштаб, сильные финансы и достаточный запас, чтобы пережить кризис.

Если хотите посоветоваться – обращайтесь, обязательно поможем.

@bitkogan

В ходе вебинара, посвященного долговым рынкам, затрагивал тему муниципальных бондов в США.

Получил много вопросов на данную тему. В частности, спрашивали минимальные лоты данного инструмента.

Как правило, у большинства выпусков минимальный лот составляет 5 000 долларов США. Иногда бывает больше. Также хочу напомнить читателям, что зачастую муниципальные бонды предлагают относительно более высокие ставки по сравнению с корпоративными с сопоставимыми рейтингам.

Но необходимо понимать, что это вполне может быть премией за низкую ликвидность муниципальных бумаг. Низкая ликвидность очень часто присутствует в данном сегменте.

Кроме того, прошу помнить о кредитных рисках. Они есть в муниципальных бондах и должны анализироваться перед принятием решения о покупке. Особенно это касается бумаг, выпускаемых под какие-то инфраструктурные проекты.

В тоже время, в США Президент США Дональд Трамп подписал декларацию о масштабном бедствии во всех штатах в связи с пандемией коронавируса COVID-19. Впервые стихийное бедствие объявляется на всей территории США. Об этом сообщил Белый дом. Таким образом, в текущей ситуации, близкой к чрезвычайной, правительство, скорее всего, будет предоставлять помощь муниципалитетам, т.е. субфедеральным эмитентам, отдельным штатам и городам.

Данный факт дополнительно повышает надежность именно субфедеральных бумаг, которые могут рассчитывать на поддержку из центра.

@bitkogan

Получил много вопросов на данную тему. В частности, спрашивали минимальные лоты данного инструмента.

Как правило, у большинства выпусков минимальный лот составляет 5 000 долларов США. Иногда бывает больше. Также хочу напомнить читателям, что зачастую муниципальные бонды предлагают относительно более высокие ставки по сравнению с корпоративными с сопоставимыми рейтингам.

Но необходимо понимать, что это вполне может быть премией за низкую ликвидность муниципальных бумаг. Низкая ликвидность очень часто присутствует в данном сегменте.

Кроме того, прошу помнить о кредитных рисках. Они есть в муниципальных бондах и должны анализироваться перед принятием решения о покупке. Особенно это касается бумаг, выпускаемых под какие-то инфраструктурные проекты.

В тоже время, в США Президент США Дональд Трамп подписал декларацию о масштабном бедствии во всех штатах в связи с пандемией коронавируса COVID-19. Впервые стихийное бедствие объявляется на всей территории США. Об этом сообщил Белый дом. Таким образом, в текущей ситуации, близкой к чрезвычайной, правительство, скорее всего, будет предоставлять помощь муниципалитетам, т.е. субфедеральным эмитентам, отдельным штатам и городам.

Данный факт дополнительно повышает надежность именно субфедеральных бумаг, которые могут рассчитывать на поддержку из центра.

@bitkogan

Хочу поделиться одной жизненной историей, которая, как мне кажется, весьма ярко иллюстрирует происходящее.

Есть у меня один крупный клиент, замечательный человек, с которым мы в свое время обсуждали вопросы доверительного управления. У него есть свой бизнес: взял у лизинговой компании достаточно большое количество автомобилей такси. Залогом стал его портфель ценных бумаг, весьма и весьма солидный. До последнего времени все было прекрасно – бизнес работал, как часы.

Однако с недавних пор, как вы, наверное, можете догадаться, начались проблемы. Около 90% автомобилей в текущей ситуации простаивают без клиентов. Денежный поток составляет лишь несколько процентов от максимально возможного.

Что происходит сейчас? Лизинговая компания требует платежей, хотя бы частичных. И компанию тоже можно понять – ведь они либо берут деньги у банков, в том числе государственных, или привлекают путем выпуска облигаций. При этом опцией форс-мажора мой клиент воспользоваться не может – режим ЧС не введен.

Что будет происходить дальше? Очевидно, лизинговая компания заберет все автомобили и продаст их, чтобы возместить свои потери в части платежей. Если же сделать этого не удастся, активы компании заберет банк, либо придется дефолтить облигации. Кроме того, мой клиент лишится еще и залога, то есть потеряет практически все.

Что найдем в сухом остатке? А то, что в то время, как всем «велено» сидеть дома, под шумок идет гигантский передел собственности. Той, что еще осталось в руках честных бизнесменов, а не госкорпораций или прикормленных олигархов. Так что весь кризис, по сути, шикарный повод заново переделить активы.

Кто является конечным бенефициаром всего этого? Кто получит активы? Очевидно, государственные или окологосударственные структуры. Back in USSR. Честно зарабатывать деньги в России станет еще сложнее.

Как вишенка на торте – не исключаю огромный поток эмигрантов после того, как пандемия уляжется.

@bitkogan

Есть у меня один крупный клиент, замечательный человек, с которым мы в свое время обсуждали вопросы доверительного управления. У него есть свой бизнес: взял у лизинговой компании достаточно большое количество автомобилей такси. Залогом стал его портфель ценных бумаг, весьма и весьма солидный. До последнего времени все было прекрасно – бизнес работал, как часы.

Однако с недавних пор, как вы, наверное, можете догадаться, начались проблемы. Около 90% автомобилей в текущей ситуации простаивают без клиентов. Денежный поток составляет лишь несколько процентов от максимально возможного.

Что происходит сейчас? Лизинговая компания требует платежей, хотя бы частичных. И компанию тоже можно понять – ведь они либо берут деньги у банков, в том числе государственных, или привлекают путем выпуска облигаций. При этом опцией форс-мажора мой клиент воспользоваться не может – режим ЧС не введен.

Что будет происходить дальше? Очевидно, лизинговая компания заберет все автомобили и продаст их, чтобы возместить свои потери в части платежей. Если же сделать этого не удастся, активы компании заберет банк, либо придется дефолтить облигации. Кроме того, мой клиент лишится еще и залога, то есть потеряет практически все.

Что найдем в сухом остатке? А то, что в то время, как всем «велено» сидеть дома, под шумок идет гигантский передел собственности. Той, что еще осталось в руках честных бизнесменов, а не госкорпораций или прикормленных олигархов. Так что весь кризис, по сути, шикарный повод заново переделить активы.

Кто является конечным бенефициаром всего этого? Кто получит активы? Очевидно, государственные или окологосударственные структуры. Back in USSR. Честно зарабатывать деньги в России станет еще сложнее.

Как вишенка на торте – не исключаю огромный поток эмигрантов после того, как пандемия уляжется.

@bitkogan

Сделка века в рамках ОПЕК+ состоялась.

Страны-участники согласились убрать с рынка 9,7 мбд нефти. Ценовая войнушка закончилась, думали мы, но не тут-то было. Мы забыли, что Saudi Aramco, нефтяная компания из гордого королевства Саудовская Аравия, обнародует экспортные цены уже после заседания ОПЕК+.

Получите – распишитесь: саудиты с рвением продолжили ценовой демпинг. А ведь и правда, договорились о снижении, а ценовой политике речи не шло.

Что имеем: по рукам ударили, соглашения подписали и обнародовали, однако ж, наши уважаемые партнеры/конкуренты и не думают останавливаться. Будут давить до последнего и Штаты тут вполне не против, лишь бы выдавить РФ с рынка.

Saudi Aramco обнародовала экспортные цены, продолжая политику сниженных цен на ключевых рынках, где она конкурирует с российской нефтянкой. Мы знаем, что с момента, как у Ирана и Венесуэлы отобрали возможность экспортировать свою нефть в тот же Китай, который на сегодняшний день является крупнейшим покупателем нефти, это место с удовольствием заняли саудиты.

Когда в марте Россия отказалась снижать добычу нефти дабы не потерять свою долю рынка, арабские нефтяники, в свою очередь предложили беспрецедентные скидки, на что их благословил Дональд Фредович.

Что будет? На ключевом для саудитов азиатском рынке марка Arab Super Light подешевеет на $5,5 и будет продаваться с рекордной скидкой $3,65 к цене бенчмарка Oman/Dubai. Сорт Arab Extra Light подешевеет на $4,3, Arab Light - на $4,2, тяжелые сорта Arab Medium и Arab Heavy станут дешевле на $3,35 и $2,95 доллара соответственно.

Пока рынок спокойно воспринял эту информацию. Очевидно, такой ход саудовцев на фоне принятых соглашений был вполне ожидаем. Размеры сокращения добычи и закупок нефти в стратегические резервы странами-участниками соглашения, полагаю, также заложены в цены.

Тем более, что фьючерсные контракты на индикативные сорта более поздних серий исполнения торгуются значительно выше текущих спотовых цен. Баррель Brent к 16:30 мск торгуется в районе отметки $31,4, снижаясь на 0,4%. Динамику торгов охарактеризую, как боковую. Соответственно, боковая динамика и в паре доллар/рубль - торги сосредоточены вокруг отметки 73,5 рублей за доллар.

Полагаю, эти факторы в дальнейшем будут постепенно отыгрываться и уходить на второй план как инфоповод, уступая другим драйверам – все-таки глобальная пандемия, как медийный тренд остается актуальной страшилкой. Кроме того, на носу сезон отчетностей компаний, который без сомнения определит и настроения игроков, и динамику рынков в ближайшее время.

(c)Борис Гличко

@TerraUkraina

Страны-участники согласились убрать с рынка 9,7 мбд нефти. Ценовая войнушка закончилась, думали мы, но не тут-то было. Мы забыли, что Saudi Aramco, нефтяная компания из гордого королевства Саудовская Аравия, обнародует экспортные цены уже после заседания ОПЕК+.

Получите – распишитесь: саудиты с рвением продолжили ценовой демпинг. А ведь и правда, договорились о снижении, а ценовой политике речи не шло.

Что имеем: по рукам ударили, соглашения подписали и обнародовали, однако ж, наши уважаемые партнеры/конкуренты и не думают останавливаться. Будут давить до последнего и Штаты тут вполне не против, лишь бы выдавить РФ с рынка.

Saudi Aramco обнародовала экспортные цены, продолжая политику сниженных цен на ключевых рынках, где она конкурирует с российской нефтянкой. Мы знаем, что с момента, как у Ирана и Венесуэлы отобрали возможность экспортировать свою нефть в тот же Китай, который на сегодняшний день является крупнейшим покупателем нефти, это место с удовольствием заняли саудиты.

Когда в марте Россия отказалась снижать добычу нефти дабы не потерять свою долю рынка, арабские нефтяники, в свою очередь предложили беспрецедентные скидки, на что их благословил Дональд Фредович.

Что будет? На ключевом для саудитов азиатском рынке марка Arab Super Light подешевеет на $5,5 и будет продаваться с рекордной скидкой $3,65 к цене бенчмарка Oman/Dubai. Сорт Arab Extra Light подешевеет на $4,3, Arab Light - на $4,2, тяжелые сорта Arab Medium и Arab Heavy станут дешевле на $3,35 и $2,95 доллара соответственно.

Пока рынок спокойно воспринял эту информацию. Очевидно, такой ход саудовцев на фоне принятых соглашений был вполне ожидаем. Размеры сокращения добычи и закупок нефти в стратегические резервы странами-участниками соглашения, полагаю, также заложены в цены.

Тем более, что фьючерсные контракты на индикативные сорта более поздних серий исполнения торгуются значительно выше текущих спотовых цен. Баррель Brent к 16:30 мск торгуется в районе отметки $31,4, снижаясь на 0,4%. Динамику торгов охарактеризую, как боковую. Соответственно, боковая динамика и в паре доллар/рубль - торги сосредоточены вокруг отметки 73,5 рублей за доллар.

Полагаю, эти факторы в дальнейшем будут постепенно отыгрываться и уходить на второй план как инфоповод, уступая другим драйверам – все-таки глобальная пандемия, как медийный тренд остается актуальной страшилкой. Кроме того, на носу сезон отчетностей компаний, который без сомнения определит и настроения игроков, и динамику рынков в ближайшее время.

(c)Борис Гличко

@TerraUkraina

2020 April 14

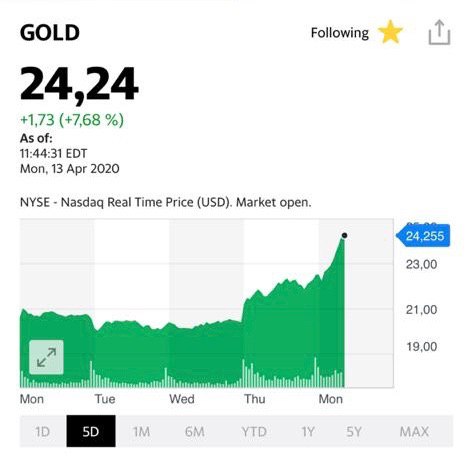

Продолжается победный забег цен на золото. Продолжается победный забег цен на золото.

Что делать, если не успел сесть в комфортабельный вагон золотого поезда? Сформулирую иначе. Стоит ли бежать вслед уходящему вдаль поезду? Как долго все это будет продолжаться?

Цены в настоящий момент приблизились к достаточно важным уровням, которые в относительно недалеком прошлом являлись разворотными точками. И это уже не так принципиально – 1800 или 1900. Важно, что, если исходить из шанса на коррекцию, поскольку этот уровень уже не раз становился непреодолимым барьером, то шанс этот сегодня существенно возрастает.

Пройдем ли на этот раз непроходимые в прошлом рубежи?

1. Этого никто не может с уверенностью сказать и, тем более, гарантировать.

2. Мне видится, что на этот раз ситуация настолько уникальна как в плане предоставления регуляторами всего мира невероятных объёмов ликвидности, так и в плане глобальной неопределенности по большому количеству различных параметров, что полет золота в стратосферу может быть продолжен.

3. Не забываем об инфляционных опасениях, которые сегодня выглядят не такими уж беспочвенными, по сравнению с недавним прошлым.

4. Наконец, не забываем о совершенно уникальной ситуации с процентными ставками.

Все вышеперечисленное вполне может продолжить толкать цены на золото вверх и дальше.

Куда? Для начала, на уровень 1800-1850. А так.... Мне в нынешний момент и 3000 не видится чем-то запредельным.

А инструментарий? Он известен. Не раз и не два говорил о нем.

Дополнительно добавлю ещё несколько моментов.

1. Я бы обратил внимание на спред между ценой золота с одной стороны, и остальных драгоценных металлов. Спред, опять же, исторически огромный. Цены на серебро и платину в данном случае имеют, как мне кажется, право на рост.

Что касается бенефициара этого процесса – пожалуйста, далеко ходить не надо. Полиметалл. В случае продолжения роста цен на золото и, особенно, на серебро, акции Полиметалла – вполне неплохое решение. Дополнительные идеи на эту тему напишу сегодня позже.

2. Если есть опасения неожиданного разворота золота и в этот раз на уровне 1900 плюс-минус, есть достаточно простое решение: опционные контракты. Покупая полугодовые опционы Call со страйком out of money (например, 2000), вы четко понимаете максимальный размер потерь. А потенциал заработка может быть весьма неплохим.

Сразу оговорюсь. Инструменты эти исключительно для тех, кто понимает. Риск опционного контракта – потеря 100% инвестиции. Поэтому и приобретаются они обычно на незначительную для инвестора сумму. Будет интерес, можно более подробно осветить данную тему.

Пока желаю всем нам выдержки, и наслаждения от роста цен на золото. Мы столько раз об этом говорили, столько золотых инструментов в сервисе BidKogan... Надеюсь, что-то да купили.

@bitkogan

Что делать, если не успел сесть в комфортабельный вагон золотого поезда? Сформулирую иначе. Стоит ли бежать вслед уходящему вдаль поезду? Как долго все это будет продолжаться?

Цены в настоящий момент приблизились к достаточно важным уровням, которые в относительно недалеком прошлом являлись разворотными точками. И это уже не так принципиально – 1800 или 1900. Важно, что, если исходить из шанса на коррекцию, поскольку этот уровень уже не раз становился непреодолимым барьером, то шанс этот сегодня существенно возрастает.

Пройдем ли на этот раз непроходимые в прошлом рубежи?

1. Этого никто не может с уверенностью сказать и, тем более, гарантировать.

2. Мне видится, что на этот раз ситуация настолько уникальна как в плане предоставления регуляторами всего мира невероятных объёмов ликвидности, так и в плане глобальной неопределенности по большому количеству различных параметров, что полет золота в стратосферу может быть продолжен.

3. Не забываем об инфляционных опасениях, которые сегодня выглядят не такими уж беспочвенными, по сравнению с недавним прошлым.

4. Наконец, не забываем о совершенно уникальной ситуации с процентными ставками.

Все вышеперечисленное вполне может продолжить толкать цены на золото вверх и дальше.

Куда? Для начала, на уровень 1800-1850. А так.... Мне в нынешний момент и 3000 не видится чем-то запредельным.

А инструментарий? Он известен. Не раз и не два говорил о нем.

Дополнительно добавлю ещё несколько моментов.

1. Я бы обратил внимание на спред между ценой золота с одной стороны, и остальных драгоценных металлов. Спред, опять же, исторически огромный. Цены на серебро и платину в данном случае имеют, как мне кажется, право на рост.

Что касается бенефициара этого процесса – пожалуйста, далеко ходить не надо. Полиметалл. В случае продолжения роста цен на золото и, особенно, на серебро, акции Полиметалла – вполне неплохое решение. Дополнительные идеи на эту тему напишу сегодня позже.

2. Если есть опасения неожиданного разворота золота и в этот раз на уровне 1900 плюс-минус, есть достаточно простое решение: опционные контракты. Покупая полугодовые опционы Call со страйком out of money (например, 2000), вы четко понимаете максимальный размер потерь. А потенциал заработка может быть весьма неплохим.

Сразу оговорюсь. Инструменты эти исключительно для тех, кто понимает. Риск опционного контракта – потеря 100% инвестиции. Поэтому и приобретаются они обычно на незначительную для инвестора сумму. Будет интерес, можно более подробно осветить данную тему.

Пока желаю всем нам выдержки, и наслаждения от роста цен на золото. Мы столько раз об этом говорили, столько золотых инструментов в сервисе BidKogan... Надеюсь, что-то да купили.

@bitkogan

Друзья! Текущий кризис ставит непростой вопрос об устойчивости некоторых финансовых организаций. Я говорю не о крупных государственных структурах (хотя и они могут быть подвержены влиянию общих негативных тенденций), а о более мелких частных организациях.

В сложившейся ситуации высокие риски несут на себе и клиенты этих структур.

Кто именно сегодня находится в опасной зоне? Какие учреждения финансового сектора? Мы не знаем ответа на этот вопрос. Тем не менее, любой инвестор, как мне кажется, должен предпринять необходимые меры безопасности для своих сбережений.

Считаю своим долгом напомнить золотое правило инвестора, о котором неоднократно писал и говорил. Наиболее разумное поведение – не сидеть в кэше. И сегодня это приобретает дополнительный смысл. Рынки неспокойны, неопределенность выше некуда. Если у вас консервативная стратегия, и вы «сидите» в деньгах, это вполне логично.

Вместе с тем, с учетом сегодняшних рисков, я бы весь имеющийся кэш инвестировал в бумаги, сопряженные с наименьшими рисками. Почему? В случае проблем у вашей финансовой организации, ваши ценные бумаги никуда от вас не денутся – вы останетесь их собственником. А вот деньги… Вопрос творческий.

Поэтому лучше не рисковать.

На рублевом периметре я бы смотрел, к примеру, в сторону 2-3-летних ОФЗ. Среди долларовых активов также смотрел бы бонды с рейтингами от А-, то есть высшей категории надежности. К примеру, Apple или Microsoft. Да, особенно денег вы там не заработаете, а вот сохранить в случае проблем у брокера вполне можете.

А это сегодня наиболее важно.

@bitkogan

В сложившейся ситуации высокие риски несут на себе и клиенты этих структур.

Кто именно сегодня находится в опасной зоне? Какие учреждения финансового сектора? Мы не знаем ответа на этот вопрос. Тем не менее, любой инвестор, как мне кажется, должен предпринять необходимые меры безопасности для своих сбережений.

Считаю своим долгом напомнить золотое правило инвестора, о котором неоднократно писал и говорил. Наиболее разумное поведение – не сидеть в кэше. И сегодня это приобретает дополнительный смысл. Рынки неспокойны, неопределенность выше некуда. Если у вас консервативная стратегия, и вы «сидите» в деньгах, это вполне логично.

Вместе с тем, с учетом сегодняшних рисков, я бы весь имеющийся кэш инвестировал в бумаги, сопряженные с наименьшими рисками. Почему? В случае проблем у вашей финансовой организации, ваши ценные бумаги никуда от вас не денутся – вы останетесь их собственником. А вот деньги… Вопрос творческий.

Поэтому лучше не рисковать.

На рублевом периметре я бы смотрел, к примеру, в сторону 2-3-летних ОФЗ. Среди долларовых активов также смотрел бы бонды с рейтингами от А-, то есть высшей категории надежности. К примеру, Apple или Microsoft. Да, особенно денег вы там не заработаете, а вот сохранить в случае проблем у брокера вполне можете.

А это сегодня наиболее важно.

@bitkogan

В США стартовал сезон корпоративной отчетности за 1 квартал 2020 г.

По традиции его открывают банки.

Так, сегодня один из крупнейших банков США JP Morgan Chase (JPM US), входящий в «большую четверку», представил не самые лучшие цифры.

Выручка в годовом выражении снизилась на 3% и составила $28,25 млрд. Чистая прибыль и вовсе упала на 69% до $2,87 млрд за счет создания обязательных резервов по кредитам. Прибыль на акцию EPS составила $0,79. При этом консенсус-прогноз аналитиков предполагал, что это значение останется в районе $2,28 на акцию.

Цифры неприятные, но не смертельные. Вместе с тем, надо помнить о том, что, по сути, в 1 квартале все еще было вполне себе хорошо, и, по моим оценкам, результаты должны были быть получше. Да и огромная разница в факте EPS и консенсусе несколько настораживает. Хотя формирование банком резервов – вещь трудно прогнозируемая.

Вместе с тем, дальше, во 2 квартале, может быть хуже. Усугубляет ситуацию тот факт, что по ранее выданным кредитам может вырасти число просроченных задолженностей. Если и другие финансовые организации США также представят отчеты о серьезном снижении прибыли, это будет поводом для новой волны распродаж на рынке акций. Сегодня мы получили очень «тревожный звоночек».

Пока рынок акций США реагирует более чем сдержанно. Фьючерс на S&P500 как торговался в плюсе около 1%, так там и остается. Котировки самого JP Morgan на преддторгах пока растут на 0,5%. Кстати, параллельно отчитался еще и Johnson$Johnson (JNJ US) и там данные оказались выше прогноза. Посмотрим, что будет дальше, ждем отчета Wells Fargo (WFC US).

@bitkogan

По традиции его открывают банки.

Так, сегодня один из крупнейших банков США JP Morgan Chase (JPM US), входящий в «большую четверку», представил не самые лучшие цифры.

Выручка в годовом выражении снизилась на 3% и составила $28,25 млрд. Чистая прибыль и вовсе упала на 69% до $2,87 млрд за счет создания обязательных резервов по кредитам. Прибыль на акцию EPS составила $0,79. При этом консенсус-прогноз аналитиков предполагал, что это значение останется в районе $2,28 на акцию.

Цифры неприятные, но не смертельные. Вместе с тем, надо помнить о том, что, по сути, в 1 квартале все еще было вполне себе хорошо, и, по моим оценкам, результаты должны были быть получше. Да и огромная разница в факте EPS и консенсусе несколько настораживает. Хотя формирование банком резервов – вещь трудно прогнозируемая.

Вместе с тем, дальше, во 2 квартале, может быть хуже. Усугубляет ситуацию тот факт, что по ранее выданным кредитам может вырасти число просроченных задолженностей. Если и другие финансовые организации США также представят отчеты о серьезном снижении прибыли, это будет поводом для новой волны распродаж на рынке акций. Сегодня мы получили очень «тревожный звоночек».

Пока рынок акций США реагирует более чем сдержанно. Фьючерс на S&P500 как торговался в плюсе около 1%, так там и остается. Котировки самого JP Morgan на преддторгах пока растут на 0,5%. Кстати, параллельно отчитался еще и Johnson$Johnson (JNJ US) и там данные оказались выше прогноза. Посмотрим, что будет дальше, ждем отчета Wells Fargo (WFC US).

@bitkogan

Тема обслуживания собственных долгов корпорациями особенно остра в период кризисных явлений.

Ставки кредитования для эмитентов второго и третьего круга повышаются, первичный рынок привлечения капитала, по сути, закрывается, а свободный денежный поток от операционной деятельности для обслуживания текущих долгов сжимается. В такие моменты компании с высокой долговой нагрузкой могут столкнуться с проблемами в обслуживании долга.

Какие сценарии могут быть для эмитентов второго и третьего эшелона?

Первый, наиболее оптимистичный. Ситуация в экономике налаживается, к осени компании возвращаются к нормальной операционной деятельности, полностью обслуживают долги. Инвесторы, купившие долговые бумаги сейчас, могут получить потрясающую доходность в долларах.

Второй сценарий. Наиболее негативный. Компании уходят в банкротство. Держатели бондов получат остаточную стоимость, а акции «уходят в песок». При этом остаточная стоимость вполне может быть не нулевой, особенно если речь идет не о финансовой структуре, а о реальном секторе.

Третий сценарий, между оптимистичным и пессимистичным. Компании чувствуют, что у них серьезные сложности с облуживанием долгов, но не настолько, чтобы банкротиться и предлагают реструктуризацию. В этом случае возможны несколько вариантов. Например, держатели облигаций могут получить небольшую часть сразу, но в будущем будут получать меньший купон, а дата погашения отодвинется на более поздний срок. Но на длинной дистанции держатели вполне могут остаться при неплохом финансовом результате. Тут на сцене еще могут появится и так называемые «стервятники», которые специально выкупают дешевые облигации, чтобы потом попытаться «выжать» из компании по максимуму, в том числе используя судебные иски. Кстати, такие фонды могут выступать покупателями в текущей ситуации.

Некоторые эмитенты еврооблигаций в США и мире вполне могут последовать в этом году по третьему и второму сценарию. Но многие «минуют» кризис по первому варианту. Не буду указывать пальцем на конкретные имена, лишь напомню, что кризис – это как время возможных убытков, так и время возможностей для заработков.

Инвестиции в третий эшелон облигаций возможны при оценке нескольких ключевых показателей.

Во-первых, текущая долговая нагрузка.

Во-вторых, дюрация долга. Сколько компании нужно погасить в ближайшее время, в ближайший год.

И, в-третьих, перспективы и скорость восстановления операционной деятельности, когда кризис отступит.

Если выводы по всем этим вопросам относительно позитивны – в таких историях можно увидеть хорошую доходность по итогам года.

@bitkogan

Ставки кредитования для эмитентов второго и третьего круга повышаются, первичный рынок привлечения капитала, по сути, закрывается, а свободный денежный поток от операционной деятельности для обслуживания текущих долгов сжимается. В такие моменты компании с высокой долговой нагрузкой могут столкнуться с проблемами в обслуживании долга.

Какие сценарии могут быть для эмитентов второго и третьего эшелона?

Первый, наиболее оптимистичный. Ситуация в экономике налаживается, к осени компании возвращаются к нормальной операционной деятельности, полностью обслуживают долги. Инвесторы, купившие долговые бумаги сейчас, могут получить потрясающую доходность в долларах.

Второй сценарий. Наиболее негативный. Компании уходят в банкротство. Держатели бондов получат остаточную стоимость, а акции «уходят в песок». При этом остаточная стоимость вполне может быть не нулевой, особенно если речь идет не о финансовой структуре, а о реальном секторе.

Третий сценарий, между оптимистичным и пессимистичным. Компании чувствуют, что у них серьезные сложности с облуживанием долгов, но не настолько, чтобы банкротиться и предлагают реструктуризацию. В этом случае возможны несколько вариантов. Например, держатели облигаций могут получить небольшую часть сразу, но в будущем будут получать меньший купон, а дата погашения отодвинется на более поздний срок. Но на длинной дистанции держатели вполне могут остаться при неплохом финансовом результате. Тут на сцене еще могут появится и так называемые «стервятники», которые специально выкупают дешевые облигации, чтобы потом попытаться «выжать» из компании по максимуму, в том числе используя судебные иски. Кстати, такие фонды могут выступать покупателями в текущей ситуации.

Некоторые эмитенты еврооблигаций в США и мире вполне могут последовать в этом году по третьему и второму сценарию. Но многие «минуют» кризис по первому варианту. Не буду указывать пальцем на конкретные имена, лишь напомню, что кризис – это как время возможных убытков, так и время возможностей для заработков.

Инвестиции в третий эшелон облигаций возможны при оценке нескольких ключевых показателей.

Во-первых, текущая долговая нагрузка.

Во-вторых, дюрация долга. Сколько компании нужно погасить в ближайшее время, в ближайший год.

И, в-третьих, перспективы и скорость восстановления операционной деятельности, когда кризис отступит.

Если выводы по всем этим вопросам относительно позитивны – в таких историях можно увидеть хорошую доходность по итогам года.

@bitkogan

Возвращаюсь к насущной теме суверенных долгов.

Сегодня поговорим о крупнейшей экономике Африки – Южно-Африканской Республике.

ЮАР – наиболее богатая и развитая страна африканского континента. Своих успехов она во многом добилась благодаря обеспеченностью ресурсами, а также активному участию в их освоении инвесторов из развитых стран. Сокращение объемов этого «участия» по политическим причинам могло негативно сказываться на экономике страны в последние десятилетия.

Посмотрим, с какими показателями ЮАР входит в текущий кризис.

Экономика страны последние года близка к стагнации. Рост ВВП в среднем не превышал 1%, начиная с 2016-го года. Инфляция на фоне низкого внутреннего спроса находится под контролем и снижалась с 6% в 2016 году до 4% в 2019. Дефицит бюджета, в свою очередь, немного увеличился с 4% от ВВП в 2016 до 6% - в 2019 году. Уровень долга к ВВП – 62%, умеренно рос последние годы. Поражает уровень безработицы – около 29%. Видимо, это – специфика экономики ЮАР. Безработица не снижалась ниже 26% в последние 5 лет и сильной динамики ее увеличения также нет. Поэтому можно принять как «должное».

В целом, ничего позитивного у ЮАР нет, но кредитные метрики с «натяжкой» можно назвать удовлетворительными.

Я бы внимательно смотрел за состоянием экономики в этом году. Не думаю, что стране угрожает дефолт в краткосрочном горизонте.

В то же время, если ЮАР сумеет не «провалиться» в серьезную рецессию и не потеряет значительную часть золотовалютных резервов на фоне локальных минимумов по многим сырьевым товарам, она может стать интересной идеей, которую можно «поймать» на дне.

Есть две важные предпосылки для этого.

Во-первых, значительная часть долга ЮАР – в ее национальной валюте, рандах. Это в некоторой степени защищает ЮАР от угрозы внешнего долга в USD при девальвации собственной валюты. Последним инструментом правительство не гнушается активно пользоваться – ранд снизился на 31% по отношению к доллару США с начала года. И это также может стимулировать внутреннюю экономику, когда сырьевые рынки начнут восстанавливаться.

Во-вторых, значительная часть экспорта ЮАР – это золото, алмазы, платиноиды. Что происходит с ценами на золото, сейчас всем известно.

Таким образом, по моему мнению, ЮАР, несмотря на относительно слабые кредитные метрики, может быть интересной возможностью в случае разворота сырьевых рынков в 2020 году. При этом, можно рассмотреть вложения именно в национальной валюте ЮАР – рандах. Она очень близка к историческому минимуму к доллару США.

@bitkogan

Сегодня поговорим о крупнейшей экономике Африки – Южно-Африканской Республике.

ЮАР – наиболее богатая и развитая страна африканского континента. Своих успехов она во многом добилась благодаря обеспеченностью ресурсами, а также активному участию в их освоении инвесторов из развитых стран. Сокращение объемов этого «участия» по политическим причинам могло негативно сказываться на экономике страны в последние десятилетия.

Посмотрим, с какими показателями ЮАР входит в текущий кризис.

Экономика страны последние года близка к стагнации. Рост ВВП в среднем не превышал 1%, начиная с 2016-го года. Инфляция на фоне низкого внутреннего спроса находится под контролем и снижалась с 6% в 2016 году до 4% в 2019. Дефицит бюджета, в свою очередь, немного увеличился с 4% от ВВП в 2016 до 6% - в 2019 году. Уровень долга к ВВП – 62%, умеренно рос последние годы. Поражает уровень безработицы – около 29%. Видимо, это – специфика экономики ЮАР. Безработица не снижалась ниже 26% в последние 5 лет и сильной динамики ее увеличения также нет. Поэтому можно принять как «должное».

В целом, ничего позитивного у ЮАР нет, но кредитные метрики с «натяжкой» можно назвать удовлетворительными.

Я бы внимательно смотрел за состоянием экономики в этом году. Не думаю, что стране угрожает дефолт в краткосрочном горизонте.

В то же время, если ЮАР сумеет не «провалиться» в серьезную рецессию и не потеряет значительную часть золотовалютных резервов на фоне локальных минимумов по многим сырьевым товарам, она может стать интересной идеей, которую можно «поймать» на дне.

Есть две важные предпосылки для этого.

Во-первых, значительная часть долга ЮАР – в ее национальной валюте, рандах. Это в некоторой степени защищает ЮАР от угрозы внешнего долга в USD при девальвации собственной валюты. Последним инструментом правительство не гнушается активно пользоваться – ранд снизился на 31% по отношению к доллару США с начала года. И это также может стимулировать внутреннюю экономику, когда сырьевые рынки начнут восстанавливаться.

Во-вторых, значительная часть экспорта ЮАР – это золото, алмазы, платиноиды. Что происходит с ценами на золото, сейчас всем известно.

Таким образом, по моему мнению, ЮАР, несмотря на относительно слабые кредитные метрики, может быть интересной возможностью в случае разворота сырьевых рынков в 2020 году. При этом, можно рассмотреть вложения именно в национальной валюте ЮАР – рандах. Она очень близка к историческому минимуму к доллару США.

@bitkogan