Size: a a a

2021 January 06

ETF на отрасль.

Наши доблестные правоохранители – молодцы! Взяли, да и остановили рост цен.

Правда, есть риск, что после их вмешательства ассортимент продуктов станет меньше и появится дефицит. Ну и пусть...

Зато цены стоят и боятся. Понять их я могу.

@bitkogan

Правда, есть риск, что после их вмешательства ассортимент продуктов станет меньше и появится дефицит. Ну и пусть...

Зато цены стоят и боятся. Понять их я могу.

@bitkogan

Что будет со ставками мировых ЦБ в 2021 году и чем нам это грозит?

За время пандемии почти все регуляторы снизили ключевые ставки и/или скупали ценные бумаги на баланс. Все это привело к падению ставок по облигациям и росту цен активов на финансовом рынке. Ждать ли нам продолжения банкета в 2021 году?

Судя по опросу Bloomberg, почти все ЦБ (кроме Банка Аргентины и ЦБ Нигерии) не ожидают повышения процентных ставок в 2021 году. Программы покупки активов, судя по позициям ФРС, ЕЦБ, Банка Японии, Банка Канады в 2021 году также продолжатся. По крайней мере, в первой половине этого года.

Новость хорошая. Пока ставки низкие и ЦБ покупают активы, нам не стоит ожидать значительного удешевления акций и облигаций.

Но, увы, есть два важных фактора, которые могут привести к тому, что в этом году центральные банки все-таки начнут повышать ставки и перестанут печатать раньше планируемого.

Угроза роста инфляции. Это более актуально для развивающихся стран. Например, даже наша Повелительница банков и ставок на последнем заседании намекнула, что если инфляция надолго сохранится выше 4%, то целесообразность снижения ключевой ставки могут пересмотреть. А там и до повышения ставки недалеко. Причем инфляция может стать проблемой в 2021 году, но это значительно менее вероятно.

(Кстати, если все-таки «огребем» в этом году особо неприятные санкции и рубль пойдет тестировать свои минимальные уровни, а капитал опять, в очередной раз, побежит «от наших берегов», это также может послужить поводом для подъёма ставок. А куда деваться-то?)

Обесценивание валюты, которое угрожает развивающимся странам.

Одно дело – небольшая девальвация в пределах 2-4% в год, которая только полезна для развивающихся экономик. Другое – обвал валют более чем на 15-20%.

Отток капитала снижает спрос на валюту и она дешевеет, а цены растут. Тогда регуляторы могут повысить ставку, чтобы ограничить продажи отечественной валюты (как это сегодня уже происходит в Турции и Аргентине). В развитых странах обесценивание валюты вряд ли может стать угрозой и привести к тому, что ЦБ захочет повысить ставку. Для них дешевая валюта, скорее, обернется выгодой (чем дешевле валюта, тем выше доходы от экспорта).

Центральные банки однозначно хотят продолжать сохранять низкие ставки и покупать активы.

1.В 2021 году, по крайней мере в первом квартале, все еще очевидно сохранится слабая деловая активность, а низкие ставки помогают экономике развиваться.

2.Долги государств растут. Страны нуждаются в низких ставках и продолжении покупок гособлигаций.

3.Почти все страны понизили ставки в 2020 году, поэтому повышать ставку одному регулятору крайне невыгодно, так как это чревато очень значительным укреплением валюты. А укрепление валюты – это менее конкурентоспособный экспорт.

В общем, регуляторы предполагают, что все будет хорошо. Мол, будем дальше проводить QE и держать ставки низкими. Но судьба располагает.

Вывод: необходимо смотреть на показатели инфляции и валютного курса в странах. Особенно это касается развивающихся. Ведь если что-то пойдет не так, то, несмотря на «планы» и «прогнозы», центральные банки могут начать ужесточать политику, что может обернуться для нас распродажами на рынках. В том числе и поэтому сегодня так важно быть немного консервативнее в инвестициях: 2021 год однозначно может преподнести нам много сюрпризов.

И, как я писал ранее, полученные прибыли точно стоит переводить в консервативную часть инвестпортфелей.

@bitkogan

За время пандемии почти все регуляторы снизили ключевые ставки и/или скупали ценные бумаги на баланс. Все это привело к падению ставок по облигациям и росту цен активов на финансовом рынке. Ждать ли нам продолжения банкета в 2021 году?

Судя по опросу Bloomberg, почти все ЦБ (кроме Банка Аргентины и ЦБ Нигерии) не ожидают повышения процентных ставок в 2021 году. Программы покупки активов, судя по позициям ФРС, ЕЦБ, Банка Японии, Банка Канады в 2021 году также продолжатся. По крайней мере, в первой половине этого года.

Новость хорошая. Пока ставки низкие и ЦБ покупают активы, нам не стоит ожидать значительного удешевления акций и облигаций.

Но, увы, есть два важных фактора, которые могут привести к тому, что в этом году центральные банки все-таки начнут повышать ставки и перестанут печатать раньше планируемого.

Угроза роста инфляции. Это более актуально для развивающихся стран. Например, даже наша Повелительница банков и ставок на последнем заседании намекнула, что если инфляция надолго сохранится выше 4%, то целесообразность снижения ключевой ставки могут пересмотреть. А там и до повышения ставки недалеко. Причем инфляция может стать проблемой в 2021 году, но это значительно менее вероятно.

(Кстати, если все-таки «огребем» в этом году особо неприятные санкции и рубль пойдет тестировать свои минимальные уровни, а капитал опять, в очередной раз, побежит «от наших берегов», это также может послужить поводом для подъёма ставок. А куда деваться-то?)

Обесценивание валюты, которое угрожает развивающимся странам.

Одно дело – небольшая девальвация в пределах 2-4% в год, которая только полезна для развивающихся экономик. Другое – обвал валют более чем на 15-20%.

Отток капитала снижает спрос на валюту и она дешевеет, а цены растут. Тогда регуляторы могут повысить ставку, чтобы ограничить продажи отечественной валюты (как это сегодня уже происходит в Турции и Аргентине). В развитых странах обесценивание валюты вряд ли может стать угрозой и привести к тому, что ЦБ захочет повысить ставку. Для них дешевая валюта, скорее, обернется выгодой (чем дешевле валюта, тем выше доходы от экспорта).

Центральные банки однозначно хотят продолжать сохранять низкие ставки и покупать активы.

1.В 2021 году, по крайней мере в первом квартале, все еще очевидно сохранится слабая деловая активность, а низкие ставки помогают экономике развиваться.

2.Долги государств растут. Страны нуждаются в низких ставках и продолжении покупок гособлигаций.

3.Почти все страны понизили ставки в 2020 году, поэтому повышать ставку одному регулятору крайне невыгодно, так как это чревато очень значительным укреплением валюты. А укрепление валюты – это менее конкурентоспособный экспорт.

В общем, регуляторы предполагают, что все будет хорошо. Мол, будем дальше проводить QE и держать ставки низкими. Но судьба располагает.

Вывод: необходимо смотреть на показатели инфляции и валютного курса в странах. Особенно это касается развивающихся. Ведь если что-то пойдет не так, то, несмотря на «планы» и «прогнозы», центральные банки могут начать ужесточать политику, что может обернуться для нас распродажами на рынках. В том числе и поэтому сегодня так важно быть немного консервативнее в инвестициях: 2021 год однозначно может преподнести нам много сюрпризов.

И, как я писал ранее, полученные прибыли точно стоит переводить в консервативную часть инвестпортфелей.

@bitkogan

🎁 Успейте получить свои подарки в новогоднем боте от команды Bitkogan.

Друзья, напоминаем, что подготовили для вас приятные новогодние подарки 🤗

Что почитать об инвестициях? – Один из самых актуальных вопросов для начинающего инвестора.

Мы дарим вам список лучших книг 📖 о трейдинге и инвестициях. Их авторы – уважаемые мастера своего дела и пишут только о том, что глубоко понимают сами.

Издательская группа "Альпина" дарит всем подписчикам канала промокод на скидку 15% на весь ассортимент бумажных книг на сайте alpina.ru до 10 января. При покупке бумажной книги электронная идёт в подарок.

Знакомство с книгами Альпины можно начать с раздела "Выбор Евгения Когана".

Список книг и промокод на скидку 15% – в новогоднем канале.

@bitkogan

Друзья, напоминаем, что подготовили для вас приятные новогодние подарки 🤗

Что почитать об инвестициях? – Один из самых актуальных вопросов для начинающего инвестора.

Мы дарим вам список лучших книг 📖 о трейдинге и инвестициях. Их авторы – уважаемые мастера своего дела и пишут только о том, что глубоко понимают сами.

Издательская группа "Альпина" дарит всем подписчикам канала промокод на скидку 15% на весь ассортимент бумажных книг на сайте alpina.ru до 10 января. При покупке бумажной книги электронная идёт в подарок.

Знакомство с книгами Альпины можно начать с раздела "Выбор Евгения Когана".

Список книг и промокод на скидку 15% – в новогоднем канале.

@bitkogan

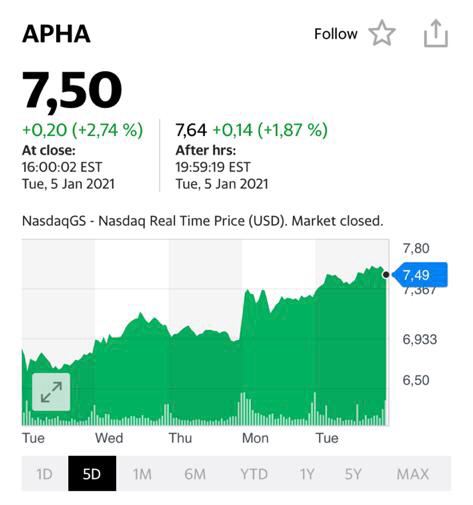

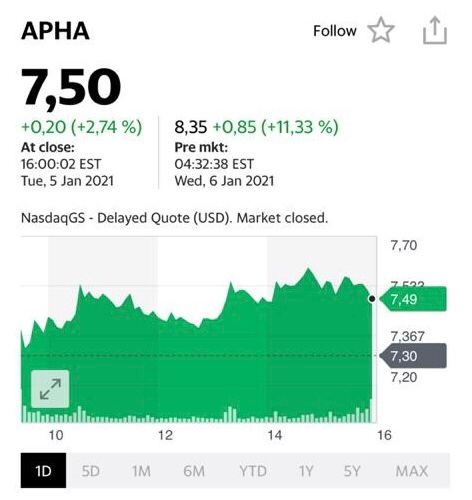

Рост на премаркете по отдельным бумагам канадских и американских экологов находится в диапазоне 10-20%.

Что случилось? Думаем, многие догадываются.

Ничего нового: опять спекуляции по поводу легализации медицинских препаратов на федеральном уровне. Байден и Харрис в очередной раз подняли тему, после выборов в сенат в Джорджии. В результате – очередной «взрыв на макаронной фабрике» сегодня в секторе.

Писали об этом не раз.

Сегмент остается крайне спекулятивным, но это – рай для тех, кто готов краткосрочно работать с высоким риском. Позавчера купил, сегодня продал +10%.

Впрочем, по-прежнему, считаем акции компаний «зеленых» медикаментов интересными и в долгосрочной перспективе.

@bitkogan

Что случилось? Думаем, многие догадываются.

Ничего нового: опять спекуляции по поводу легализации медицинских препаратов на федеральном уровне. Байден и Харрис в очередной раз подняли тему, после выборов в сенат в Джорджии. В результате – очередной «взрыв на макаронной фабрике» сегодня в секторе.

Писали об этом не раз.

Сегмент остается крайне спекулятивным, но это – рай для тех, кто готов краткосрочно работать с высоким риском. Позавчера купил, сегодня продал +10%.

Впрочем, по-прежнему, считаем акции компаний «зеленых» медикаментов интересными и в долгосрочной перспективе.

@bitkogan

Победа демократов в Сенате все более вероятна – об этом свидетельствуют как предварительные итоги голосований, так и оценки The Wall Street Journal, CNN, The New York Times.

Значит, у щедрых программ поддержки все больше шансов воплотиться в жизнь.

Рынок реагирует соответствующим образом.

1. Ожидаемая инвесторами инфляция превысила 2% впервые с 2018 года. (Она рассчитывается исходя из разницы в доходностях казначейских облигаций с защитой от инфляции и без нее.)

2. Доходность 10-летних казначейских облигаций превысила 1% годовых впервые с марта.

Рост доходностей американских казначейских облигаций, на мой взгляд, не обусловлен тем, что инвесторы начали вкладываться в более рисковые активы. Причина, как мне кажется, в растущих инфляционных ожиданиях, которые закладываются в ставки. А вот растущие инфляционные ожидания – это знак, что инвесторы прогнозируют оживление американской экономики и активную работу печатного станка.

@bitkogan

Значит, у щедрых программ поддержки все больше шансов воплотиться в жизнь.

Рынок реагирует соответствующим образом.

1. Ожидаемая инвесторами инфляция превысила 2% впервые с 2018 года. (Она рассчитывается исходя из разницы в доходностях казначейских облигаций с защитой от инфляции и без нее.)

2. Доходность 10-летних казначейских облигаций превысила 1% годовых впервые с марта.

Рост доходностей американских казначейских облигаций, на мой взгляд, не обусловлен тем, что инвесторы начали вкладываться в более рисковые активы. Причина, как мне кажется, в растущих инфляционных ожиданиях, которые закладываются в ставки. А вот растущие инфляционные ожидания – это знак, что инвесторы прогнозируют оживление американской экономики и активную работу печатного станка.

@bitkogan

Число занятых в несельскохозяйственном секторе в США упало впервые с мая.

За декабрь занятых в несельскохозяйственном секторе стало меньше на 123 тыс человек. Рынок ожидал увеличения занятых на 88 тыс.

На эту неприятную новость рынки никак не отреагировали. Судя по всему, все прекрасно понимают, что после того, как средства в рамках пакета помощи дойдут до бизнеса, занятость начнет восстанавливаться. Или рынок просто немного вялый из-за праздников.

В пятницу выйдут данные по уровню безработицы в США в декабре. Сегодня рынок ожидает, что безработица сохранится на уровне 6,7%. Однако, после данных по числу занятых, в этом возникают некоторые сомнения.

Вполне допускаю, что безработица в США может и подрасти в декабре. Все-таки штаты все еще страдают от рекордной заболеваемости и, что более неприятно, рекордного числа госпитализаций.

@bitkogan

За декабрь занятых в несельскохозяйственном секторе стало меньше на 123 тыс человек. Рынок ожидал увеличения занятых на 88 тыс.

На эту неприятную новость рынки никак не отреагировали. Судя по всему, все прекрасно понимают, что после того, как средства в рамках пакета помощи дойдут до бизнеса, занятость начнет восстанавливаться. Или рынок просто немного вялый из-за праздников.

В пятницу выйдут данные по уровню безработицы в США в декабре. Сегодня рынок ожидает, что безработица сохранится на уровне 6,7%. Однако, после данных по числу занятых, в этом возникают некоторые сомнения.

Вполне допускаю, что безработица в США может и подрасти в декабре. Все-таки штаты все еще страдают от рекордной заболеваемости и, что более неприятно, рекордного числа госпитализаций.

@bitkogan

Родина прикажет – мы ответим «Есть!».

Примерно так можно, на наш взгляд, охарактеризовать решение Нью-Йоркской биржи все-таки делистинговать китайские компании China Telecom, China Mobile и China Unicom.

Технически делистинг будет осуществлен 11 января.

Что ж, обострение американо-китайских отношений грозит перерасти в главный блокбастер 2021 года. Надо же чем-то заменить коронавирус, актуальность которого, скорее всего, будет не так остра уже ближе к лету😉

На этом фоне можно ожидать множество словесных спекуляций и интервенций со стороны политиков и чиновников, двигающих волатильность вверх. Все это мы проходили в 2019 г. во время переговоров по торговому соглашению.

Тем не менее, такой рынок – идеальная среда для спекулятивных краткосрочных инвесторов. В сервисе по подписке, в портфеле с агрессивной стратегией, будем стараться извлекать выгоду из ситуации.

Подписывайтесь и следите за сообщениями.

@bitkogan

Примерно так можно, на наш взгляд, охарактеризовать решение Нью-Йоркской биржи все-таки делистинговать китайские компании China Telecom, China Mobile и China Unicom.

Технически делистинг будет осуществлен 11 января.

Что ж, обострение американо-китайских отношений грозит перерасти в главный блокбастер 2021 года. Надо же чем-то заменить коронавирус, актуальность которого, скорее всего, будет не так остра уже ближе к лету😉

На этом фоне можно ожидать множество словесных спекуляций и интервенций со стороны политиков и чиновников, двигающих волатильность вверх. Все это мы проходили в 2019 г. во время переговоров по торговому соглашению.

Тем не менее, такой рынок – идеальная среда для спекулятивных краткосрочных инвесторов. В сервисе по подписке, в портфеле с агрессивной стратегией, будем стараться извлекать выгоду из ситуации.

Подписывайтесь и следите за сообщениями.

@bitkogan

Началось укрепление доллара против евро.

На рынке, возможно, запахло некой коррекцией. В серьезную – не верю.

Но пока потихоньку фиксирую прибыльные позиции. Тем более, что рынок сегодня дает такую возможность.

Драгметаллы – аналогично.

Кстати, это как раз то, о чем я говорил ранее – тонкий рынок.

Резкие колебания на пустом месте. Причем во все стороны.

@bitkogan

На рынке, возможно, запахло некой коррекцией. В серьезную – не верю.

Но пока потихоньку фиксирую прибыльные позиции. Тем более, что рынок сегодня дает такую возможность.

Драгметаллы – аналогично.

Кстати, это как раз то, о чем я говорил ранее – тонкий рынок.

Резкие колебания на пустом месте. Причем во все стороны.

@bitkogan

2021 January 07

Доброе утро, друзья!

Всех православных я поздравляю с Праздником! А нигилистам и агностикам, иудеям и мусульманам, кришнаитам и буддистам, огнепоклонникам и последователям Перуна, и вообще всем, желаю хорошо отдохнуть – праздники скоро заканчиваются.

Чем день вчерашний войдет в историю?

Беспорядками в Вашингтоне? Они достаточно быстро забудутся.

По моему мнению, весь происходивший там бред (иначе и не назовешь) – это невероятная провокация. Значительная часть вины – и на Трампе. Главное: им создан прецедент разрушения механизма передачи власти. Происходящее, в итоге, может в дальнейшем ударить по самим республиканцам. Об этом поговорим отдельно.

Но прецедент этот – колоссальный удар и по имиджу США, и по самому институту американской демократии.

Полагаю, вчерашний день запомнится тем, что с 06/01/21 все ветви американской власти (кроме Верховного суда) перешли в руки одной партии. Это не уникально. В прошлом подобное уже было.

Однако, сегодняшние демократы – это отнюдь не те, что были ранее. Больше агрессии. Больше популизма.

Больше диктата.

Если бы Америка варилась в собственном соку – это были бы исключительно внутриполитические проблемы США. Однако сегодня США – это не просто лидер мировой экономики и финансов. Это еще и та невероятной силы машина, что административными, военными, технологическими, политическими и прочими механизмами перестраивает весь остальной мир по своему разумению.

Итог.

1. Экономика.

– Поскольку ограничитель сорван, я думаю, ничто не помешает демократам в этом году резко увеличить корзины помощи экономике. Говорят уже о 4-х триллионах долларов.

– Это может привести к дополнительному ослаблению доллара США и началу полноценных валютных войн. Терять рынки сбыта не захочет ни Европа, ни Китай.

– Кстати, итогом всего может быть дополнительное, относительно доллара, укрепление британского фунта, канадского доллара, шекеля (что уже полный бред), швейцарского франка и японской иены.

– Рынкам, похоже, суждено продолжить полет в стратосферу. Надувается пузырь невероятных размеров. Сегодня это выглядит замечательно. Вопрос: что будет завтра?

– Невероятной силы денежное цунами из США приведет к глобальным мировым валютным войнам. Войны эти, в свою очередь, к безудержному экспорту инфляции на развивающиеся рынки. Ждем ускорения роста цен, прежде всего, на продовольствие. Последствия – попытки решать проблему повсеместно административными методами. Итогом будет глобальное искривление экономик многих стран. Отказ от экономических методов в угоду саморазрушительным административным.

– Жду продолжения раздувания пузыря цен на коммодитиз.

– Все это может вызвать серьезные потрясения и кризисы в целом ряде стран, усиление госсектора, разрушения и банкротства частных компаний.

2. Геополитика.

– Жду более жесткого диктата США повсеместно и, соответственно, усиления геополитических трений.

– Жду дополнительной санкционной активности не только по отношению к РФ, но и ряду других стран.

– Жду увеличения количества гибридных войн, хакерских атак, террористических (увы) актов и т.д. Очень возможна серьезная встряска на Ближнем Востоке.

– Жду ускорения сепаратистских настроений в Европе.

– Очень возможна локальная заварушка в ЮВА.

– Со временем, ближе к 2023-24, ожидаю более серьезного нагнетания напряженности в мире.

3. Социальная жизнь.

– Жду постепенного, но неуклонного, давления на свободу слова, свободу поведения, свободу мышления. Причем повсеместно.

– Жду углубления процесса навязывания другим странам дискомфортных для них стандартов.

– Жду дополнительного усиления процесса тотального оболванивания большой части населения.

Почему я так пессимистичен? Погода навеяла? Нет.

@bitkogan

Всех православных я поздравляю с Праздником! А нигилистам и агностикам, иудеям и мусульманам, кришнаитам и буддистам, огнепоклонникам и последователям Перуна, и вообще всем, желаю хорошо отдохнуть – праздники скоро заканчиваются.

Чем день вчерашний войдет в историю?

Беспорядками в Вашингтоне? Они достаточно быстро забудутся.

По моему мнению, весь происходивший там бред (иначе и не назовешь) – это невероятная провокация. Значительная часть вины – и на Трампе. Главное: им создан прецедент разрушения механизма передачи власти. Происходящее, в итоге, может в дальнейшем ударить по самим республиканцам. Об этом поговорим отдельно.

Но прецедент этот – колоссальный удар и по имиджу США, и по самому институту американской демократии.

Полагаю, вчерашний день запомнится тем, что с 06/01/21 все ветви американской власти (кроме Верховного суда) перешли в руки одной партии. Это не уникально. В прошлом подобное уже было.

Однако, сегодняшние демократы – это отнюдь не те, что были ранее. Больше агрессии. Больше популизма.

Больше диктата.

Если бы Америка варилась в собственном соку – это были бы исключительно внутриполитические проблемы США. Однако сегодня США – это не просто лидер мировой экономики и финансов. Это еще и та невероятной силы машина, что административными, военными, технологическими, политическими и прочими механизмами перестраивает весь остальной мир по своему разумению.

Итог.

1. Экономика.

– Поскольку ограничитель сорван, я думаю, ничто не помешает демократам в этом году резко увеличить корзины помощи экономике. Говорят уже о 4-х триллионах долларов.

– Это может привести к дополнительному ослаблению доллара США и началу полноценных валютных войн. Терять рынки сбыта не захочет ни Европа, ни Китай.

– Кстати, итогом всего может быть дополнительное, относительно доллара, укрепление британского фунта, канадского доллара, шекеля (что уже полный бред), швейцарского франка и японской иены.

– Рынкам, похоже, суждено продолжить полет в стратосферу. Надувается пузырь невероятных размеров. Сегодня это выглядит замечательно. Вопрос: что будет завтра?

– Невероятной силы денежное цунами из США приведет к глобальным мировым валютным войнам. Войны эти, в свою очередь, к безудержному экспорту инфляции на развивающиеся рынки. Ждем ускорения роста цен, прежде всего, на продовольствие. Последствия – попытки решать проблему повсеместно административными методами. Итогом будет глобальное искривление экономик многих стран. Отказ от экономических методов в угоду саморазрушительным административным.

– Жду продолжения раздувания пузыря цен на коммодитиз.

– Все это может вызвать серьезные потрясения и кризисы в целом ряде стран, усиление госсектора, разрушения и банкротства частных компаний.

2. Геополитика.

– Жду более жесткого диктата США повсеместно и, соответственно, усиления геополитических трений.

– Жду дополнительной санкционной активности не только по отношению к РФ, но и ряду других стран.

– Жду увеличения количества гибридных войн, хакерских атак, террористических (увы) актов и т.д. Очень возможна серьезная встряска на Ближнем Востоке.

– Жду ускорения сепаратистских настроений в Европе.

– Очень возможна локальная заварушка в ЮВА.

– Со временем, ближе к 2023-24, ожидаю более серьезного нагнетания напряженности в мире.

3. Социальная жизнь.

– Жду постепенного, но неуклонного, давления на свободу слова, свободу поведения, свободу мышления. Причем повсеместно.

– Жду углубления процесса навязывания другим странам дискомфортных для них стандартов.

– Жду дополнительного усиления процесса тотального оболванивания большой части населения.

Почему я так пессимистичен? Погода навеяла? Нет.

@bitkogan

Друзья!

Наш хрупкий мир держится на целой системе взаимных сдержек и противовесов. На четком, или относительно четком, осознании красных линий и последствий их игнорирования.

Подчеркну: мир невероятно хрупок, и мир геополитики в первую очередь. Вы посмотрите, какая гигантская мощь накопленного оружия нависает над ним!

Аналогично с экономикой. Стремительный, и уже бесконтрольный, рост долговой нагрузки (размер мирового долга скоро превысит 300 триллионов долларов; если все и дальше так будет продолжаться, до полуквадриллиона рукой подать).

Вы думаете, все это не приведет к страшному и беспощадному долговому кризису? Не сегодня. Нет. Но и не через 20 или 30 лет. Гораздо раньше.

При чем здесь тот факт, что демократы в США взяли в свои руки и законодательную, и исполнительную власть?

Есть такая штука: эффект бабочки. Некое абсолютно несущественное событие, которое изменило всю картину мира.

Я очень хочу ошибаться. Я буду рад ошибиться. Критикуйте меня и докажите мне, что я неправ. Поверьте, буду счастлив. Но что-то мне подсказывает: все происходящее очень серьезно.

Глобальные сдвиги, по моему мнению, возможны, если мы увидим следующие шаги демократов:

– изменения по линии Верховного Суда;

– предоставление избирательных прав миллионам нелегальных иммигрантов;

– ухудшение отношений с Израилем и начало неких игр вокруг Ирана;

– узаконивание на веки вечные почтового голосования.

Все это – не сегодня и не завтра. Этот калейдоскоп событий мы, вполне вероятно, будем наблюдать ближайшие годы. А пока... пока наслаждаемся ростом рынков и празднуем....

P.S. Я все-таки по натуре своей, скорее, оптимист. Или, скажем так, реалистичный оптимист. Америка, несмотря ни на что, сильна своими институтами, своими традициями. Да и в команде Байдена много более чем разумных людей. Американское общество – общество в целом более чем здоровое, а отморозки, всех видов и мастей, есть у всех.

Потому будем надеяться на лучшее.

Может, на эру Водолея? 😉

@bitkogan

Наш хрупкий мир держится на целой системе взаимных сдержек и противовесов. На четком, или относительно четком, осознании красных линий и последствий их игнорирования.

Подчеркну: мир невероятно хрупок, и мир геополитики в первую очередь. Вы посмотрите, какая гигантская мощь накопленного оружия нависает над ним!

Аналогично с экономикой. Стремительный, и уже бесконтрольный, рост долговой нагрузки (размер мирового долга скоро превысит 300 триллионов долларов; если все и дальше так будет продолжаться, до полуквадриллиона рукой подать).

Вы думаете, все это не приведет к страшному и беспощадному долговому кризису? Не сегодня. Нет. Но и не через 20 или 30 лет. Гораздо раньше.

При чем здесь тот факт, что демократы в США взяли в свои руки и законодательную, и исполнительную власть?

Есть такая штука: эффект бабочки. Некое абсолютно несущественное событие, которое изменило всю картину мира.

Я очень хочу ошибаться. Я буду рад ошибиться. Критикуйте меня и докажите мне, что я неправ. Поверьте, буду счастлив. Но что-то мне подсказывает: все происходящее очень серьезно.

Глобальные сдвиги, по моему мнению, возможны, если мы увидим следующие шаги демократов:

– изменения по линии Верховного Суда;

– предоставление избирательных прав миллионам нелегальных иммигрантов;

– ухудшение отношений с Израилем и начало неких игр вокруг Ирана;

– узаконивание на веки вечные почтового голосования.

Все это – не сегодня и не завтра. Этот калейдоскоп событий мы, вполне вероятно, будем наблюдать ближайшие годы. А пока... пока наслаждаемся ростом рынков и празднуем....

P.S. Я все-таки по натуре своей, скорее, оптимист. Или, скажем так, реалистичный оптимист. Америка, несмотря ни на что, сильна своими институтами, своими традициями. Да и в команде Байдена много более чем разумных людей. Американское общество – общество в целом более чем здоровое, а отморозки, всех видов и мастей, есть у всех.

Потому будем надеяться на лучшее.

Может, на эру Водолея? 😉

@bitkogan

Отойдем от проблем глобальных, и поговорим о более прикладных вопросах.

Кто и зачем покупает облигации с отрицательной доходностью?

А ведь таких облигаций множество.

Покупать гособлигации с отрицательной ставкой – это как давать в долг под отрицательный процент. И, судя по тому, что такие облигации только растут в цене, все больше инвесторов готовы пойти на этот, на первый взгляд безумный, шаг.

За прошедший год облигации почти всех развитых стран подорожали, а их доходности, соответственно, упали. Многие гособлигации давно имеют отрицательную доходность (10-летние облигации Швейцарии – с 2015 года, Германии – с 2019).

В этом году в отрицательную область ушли ставки гособлигаций Великобритании, Италии, и даже Греции и Польши (правда, краткосрочные).

Есть несколько причин наличия спроса на облигации с отрицательной доходностью.

1. Основная: купить, чтобы продать по более высокой цене. Например, инвестор ждет, что ставка по облигации упадет еще сильнее и он перепродаст ее подороже. Почему бы и нет? К примеру, за этот год ЕЦБ накупил ценных бумаг более чем на 2 трлн евро, и обещает продолжить покупки. Если регуляторы дают обязательства предъявлять спрос на облигации, то неудивительно, что инвесторы ждут роста их цены и покупают.

2. Диверсификация портфеля. Например, если немецкие индексы упадут, стоимость немецких облигаций, скорее всего, возрастет. Это неплохая защита от риска обвала рынка.

3.Кредитный риск любого банка значительно выше, чем государства. Если вам нужно положить на депозит очень большую сумму, то, в случае банкротства банка (даже если часть вклада застрахована), вы потеряете деньги. Поэтому некоторые готовы согласиться на отрицательную доходность гособлигаций в обмен на гарантии большей безопасности денег.

4.Ожидание дефляции. Сейчас в еврозоне инфляция составляет -0,3%. Если доходность облигации хоть и отрицательная, но выше, то в реальном выражении инвестор получит положительную доходность.

5.Ожидание укрепления валюты. Вложившись по какой-то причине в облигацию с отрицательной доходностью, инвестор все равно может выиграть, если валюта, в которой номинирована облигация, укрепится за это время.

После того, как в пандемию центральные банки накупили так много облигаций, опасения, что эти щедрые покупки скоро прекратятся, могут вызвать страх инвесторов и распродажу этих облигаций.

Вряд ли это касается облигаций Швейцарии и Германии, спрос на них наверняка сохранится. Однако не все облигации с отрицательными доходностями сегодня безопасны. Особенно это касается недавно ушедших в отрицательную область ставок по итальянским, испанским, греческим госбондам, страновые риски которых явно выше, чем у Швейцарии. Если ЕЦБ объявит, что программы QE потихоньку сворачиваются, цены на такие облигации вполне могут упасть, а доходности снова стать положительными.

Хотя, учитывая грядущие валютные войны, шанс на это небольшой. Скорее, из области теории.

Вывод: необходимо внимательно слушать то, что нам говорят представители регуляторов.

Пока регуляторы печатают, можно быть спокойным. Но рано или поздно печатный станок перестанет активно работать. Тогда нужно быть готовым, что некоторые облигации, без поддержки от ЦБ, могут значительно подешеветь.

Друзья! Главный вывод: мир облигаций, даже тех, что кажутся самыми надежными, не так уж и безобиден. И его тоже может хорошо встряхнуть.

Внимательно следим за этим сегментом рынка, он еще может нас удивить.

@bitkogan

Кто и зачем покупает облигации с отрицательной доходностью?

А ведь таких облигаций множество.

Покупать гособлигации с отрицательной ставкой – это как давать в долг под отрицательный процент. И, судя по тому, что такие облигации только растут в цене, все больше инвесторов готовы пойти на этот, на первый взгляд безумный, шаг.

За прошедший год облигации почти всех развитых стран подорожали, а их доходности, соответственно, упали. Многие гособлигации давно имеют отрицательную доходность (10-летние облигации Швейцарии – с 2015 года, Германии – с 2019).

В этом году в отрицательную область ушли ставки гособлигаций Великобритании, Италии, и даже Греции и Польши (правда, краткосрочные).

Есть несколько причин наличия спроса на облигации с отрицательной доходностью.

1. Основная: купить, чтобы продать по более высокой цене. Например, инвестор ждет, что ставка по облигации упадет еще сильнее и он перепродаст ее подороже. Почему бы и нет? К примеру, за этот год ЕЦБ накупил ценных бумаг более чем на 2 трлн евро, и обещает продолжить покупки. Если регуляторы дают обязательства предъявлять спрос на облигации, то неудивительно, что инвесторы ждут роста их цены и покупают.

2. Диверсификация портфеля. Например, если немецкие индексы упадут, стоимость немецких облигаций, скорее всего, возрастет. Это неплохая защита от риска обвала рынка.

3.Кредитный риск любого банка значительно выше, чем государства. Если вам нужно положить на депозит очень большую сумму, то, в случае банкротства банка (даже если часть вклада застрахована), вы потеряете деньги. Поэтому некоторые готовы согласиться на отрицательную доходность гособлигаций в обмен на гарантии большей безопасности денег.

4.Ожидание дефляции. Сейчас в еврозоне инфляция составляет -0,3%. Если доходность облигации хоть и отрицательная, но выше, то в реальном выражении инвестор получит положительную доходность.

5.Ожидание укрепления валюты. Вложившись по какой-то причине в облигацию с отрицательной доходностью, инвестор все равно может выиграть, если валюта, в которой номинирована облигация, укрепится за это время.

После того, как в пандемию центральные банки накупили так много облигаций, опасения, что эти щедрые покупки скоро прекратятся, могут вызвать страх инвесторов и распродажу этих облигаций.

Вряд ли это касается облигаций Швейцарии и Германии, спрос на них наверняка сохранится. Однако не все облигации с отрицательными доходностями сегодня безопасны. Особенно это касается недавно ушедших в отрицательную область ставок по итальянским, испанским, греческим госбондам, страновые риски которых явно выше, чем у Швейцарии. Если ЕЦБ объявит, что программы QE потихоньку сворачиваются, цены на такие облигации вполне могут упасть, а доходности снова стать положительными.

Хотя, учитывая грядущие валютные войны, шанс на это небольшой. Скорее, из области теории.

Вывод: необходимо внимательно слушать то, что нам говорят представители регуляторов.

Пока регуляторы печатают, можно быть спокойным. Но рано или поздно печатный станок перестанет активно работать. Тогда нужно быть готовым, что некоторые облигации, без поддержки от ЦБ, могут значительно подешеветь.

Друзья! Главный вывод: мир облигаций, даже тех, что кажутся самыми надежными, не так уж и безобиден. И его тоже может хорошо встряхнуть.

Внимательно следим за этим сегментом рынка, он еще может нас удивить.

@bitkogan