Size: a a a

2022 January 28

AT&T (T US): почему котировки опять снизились и чего ожидать дальше?

Американский телекоммуникационный гигант AT&T (T US) – одна из тех историй, за которыми мы пристально следим. На днях компания опубликовала неплохой финансовый отчет за 4 квартал 2021 г. Так, несмотря на некоторое снижение выручки год к году, AT&T показала рост показателя EPS на 4%, что оказалось лучше прогноза аналитиков.

Тем не менее, котировки после публикации показали заметное снижение. В чем дело? Рынок в контексте AT&T очень чувствителен к любым новостям по сделке Warner – Discovery. А если новостей нет, а вместо них – неопределенность, то получается еще хуже.

О чем речь? Компании, судя по всему, до сих пор не определились, как именно будет осуществлена сделка. Есть два варианта: выделение (spin off) или разделение (split-off). При первом сценарии каждый акционер AT&T на 1 свою акцию получит 0,25 акций Warner Brothers Discovery. При втором – акции «дочки» будут обменены на акции материнской компании.

Судя по всему, это послужило причиной недавней коррекции в бумаге. Не считая общих рыночных факторов, разумеется. Как это повлияет на операционную деятельность AT&T и ее дивиденды? На наш взгляд, скорее всего, никак.

В моменте 12-месячная дивидендная доходность по акциям компании, по данным Bloomberg, превышает 8% в долларах США. Это очень привлекательный уровень, учитывая высокое качество актива.

Да, скорее всего, после сделки Warner – Discovery компания снизит дивиденды, поскольку из бизнеса будет «вынут» значительный кусок cash flow. Тем не менее, даже если доходность после этого вернется к своим нормальным историческим значениям (4,5-5,0% годовых), это все равно сравнительно высоко.

На наш взгляд, акции AT&T могут стать одной из самых интересных идей в 2022 г.

❗️На какие еще истории обратить внимание? Об этом мы подробнейшим образом говорили на нашем недавнем вебинаре.

@bitkogan

Американский телекоммуникационный гигант AT&T (T US) – одна из тех историй, за которыми мы пристально следим. На днях компания опубликовала неплохой финансовый отчет за 4 квартал 2021 г. Так, несмотря на некоторое снижение выручки год к году, AT&T показала рост показателя EPS на 4%, что оказалось лучше прогноза аналитиков.

Тем не менее, котировки после публикации показали заметное снижение. В чем дело? Рынок в контексте AT&T очень чувствителен к любым новостям по сделке Warner – Discovery. А если новостей нет, а вместо них – неопределенность, то получается еще хуже.

О чем речь? Компании, судя по всему, до сих пор не определились, как именно будет осуществлена сделка. Есть два варианта: выделение (spin off) или разделение (split-off). При первом сценарии каждый акционер AT&T на 1 свою акцию получит 0,25 акций Warner Brothers Discovery. При втором – акции «дочки» будут обменены на акции материнской компании.

Судя по всему, это послужило причиной недавней коррекции в бумаге. Не считая общих рыночных факторов, разумеется. Как это повлияет на операционную деятельность AT&T и ее дивиденды? На наш взгляд, скорее всего, никак.

В моменте 12-месячная дивидендная доходность по акциям компании, по данным Bloomberg, превышает 8% в долларах США. Это очень привлекательный уровень, учитывая высокое качество актива.

Да, скорее всего, после сделки Warner – Discovery компания снизит дивиденды, поскольку из бизнеса будет «вынут» значительный кусок cash flow. Тем не менее, даже если доходность после этого вернется к своим нормальным историческим значениям (4,5-5,0% годовых), это все равно сравнительно высоко.

На наш взгляд, акции AT&T могут стать одной из самых интересных идей в 2022 г.

❗️На какие еще истории обратить внимание? Об этом мы подробнейшим образом говорили на нашем недавнем вебинаре.

@bitkogan

2022 January 29

- Яшенька, я хочу вас поздравить с двойней!

- Погодите, а с чего вы взяли, что мы с Сарочкой собрались кого-то рожать?

- Яша! Не умничайте. Весь двор таки уверен, что Сарочка в глубоком положении.

- Да? И откуда эта «верная»информация?

- Бабушка Ривка с лавочки у подъезда нам уже все поведала. Старушку не обманешь! Она видела, как вы вызывали доктора. А доктор – вылитая бабушкина внучка-гинеколог.

- Так это не мы вызывали!

- Яша! Ну что вы в самом деле? Вам сказали – рожать двойню, значит, рожайте свою двойню.

Читаю «новости с полей». Аналогии напрашиваются.

@bitkogan

- Погодите, а с чего вы взяли, что мы с Сарочкой собрались кого-то рожать?

- Яша! Не умничайте. Весь двор таки уверен, что Сарочка в глубоком положении.

- Да? И откуда эта «верная»информация?

- Бабушка Ривка с лавочки у подъезда нам уже все поведала. Старушку не обманешь! Она видела, как вы вызывали доктора. А доктор – вылитая бабушкина внучка-гинеколог.

- Так это не мы вызывали!

- Яша! Ну что вы в самом деле? Вам сказали – рожать двойню, значит, рожайте свою двойню.

Читаю «новости с полей». Аналогии напрашиваются.

@bitkogan

Что такое NFT-технологии? Чем интересен NFT-рынок? С чего все началось и почему этой технологии предрекают стремительное развитие?

С момента, когда появилась цифровая информация, возникла потребность в технологии, позволяющей сделать цифровые объекты уникальными. Причин множество: сохранить авторское право; придать цифровой информации (произведению) уникальность; получить возможность торговать «цифрой», причем за немаленькие деньги и т.д.

NFT (англ. Non-Fungible Token) — невзаимозаменяемый токен. Уникальный, неделимый цифровой актив, который отличается от всех прочих – второго такого нет.

Обычные крипто-монеты можно легко обменять внутри одной блокчейн-сети, ведь они все одинаковы. Например, биткоин вы можете обменять на другой или использовать его часть – у вас будет все тот же ВТС. C NFT все наоборот: каждый из таких токенов существует в единственном числе, как будто клеймо мастера, подтверждающее уникальность и качество изделия. Но NFT не препятствует копированию самого цифрового объекта, например, некой цифровой картины, оригинал которой имеет NFT-клеймо, а копии его не имеют. Поэтому вы можете использовать цифровую картинку, даже повесить ее в виде заставки на рабочий стол, но продать эту картину может только владелец, имеющий оригинальный объект с NFT-клеймом.

NFT неделимы, в отличие от обычной цифровой монеты, которую можно разбить на части. Хороший пример – коллекционные почтовые марки: мы не можем продать маленькую часть марки, это неделимый объект; либо все, либо ничего. Аналогично NFT.

Как и крипту, NFT создают в блокчейне, который выступает базой данных для записи и хранения всех транзакций; это своеобразный «депозитарий». Блокчейн гарантирует уникальность невзаимозаменяемых токенов. Любой пользователь может проверить оригинал и историю конкретного NFT-клейма через блокчейн.

Где применяются NFT-технологии?

С помощью NFT можно «проклеймить» любой цифровой актив. Благодаря этому появляются новые рынки, например, коллекционные токены, уникальные предметы и атрибуты внутри компьютерных игр, предметы цифрового искусства и т.д.

Цифровые игры

Появились компьютерные игры где вы, с помощью NFT, можете торговать любыми объектами и атрибутами, которые принадлежат вам. Теперь понятно, почему так торопятся корпорации, создавая мета-вселенные

Коллекционирование

Правила те же, что и в реальном мире: вы собираете, храните и перепродаете различные редкие предметы (картины, автомобили, уникальные ювелирные изделии и подобное). В виртуальном мире вы проделываете то же самое с цифровыми объектами «проклеймёнными» NFT, которое подтверждает уникальность объекта и ваше право собственности на него.

Цифровое искусство (арт, музыка)

Пожалуй, самый популярный способ – использование NFT. С помощью токенов можно доказать подлинность цифровых картин/изображений и передавать или продавать права собственности, а музыканты могут подтвердить свое право на авторство и получать роялти.

Логистика

С помощью NFT производители и поставщики легко отследят всю цепочку поставки (маршрут, склад, магазин, покупатель), а покупатель подтвердит подлинность товара.

Развитие и перспективы NFT-рынка

Очевидно, у технологии невзаимозаменяемых токенов отличное будущее. Рынок растет на глазах: если пару лет назад оборот рынка составлял десятки миллионов долл., то в прошлом году счет пошел на миллиарды. Появляются новые технологии и способы применения. NFT не торгуются на биржах; существуют специализированные площадки для торговли по назначению, от предметов для игр до серьезного арта и музыки.

NFT в будущем – это сотни миллионов пользователей: художников, музыкантов, коллекционеров, потребителей музыки, компьютерных игр и искусства. Все, кто готов платить за свои увлечения.

#ликбез

@bitkogan

С момента, когда появилась цифровая информация, возникла потребность в технологии, позволяющей сделать цифровые объекты уникальными. Причин множество: сохранить авторское право; придать цифровой информации (произведению) уникальность; получить возможность торговать «цифрой», причем за немаленькие деньги и т.д.

NFT (англ. Non-Fungible Token) — невзаимозаменяемый токен. Уникальный, неделимый цифровой актив, который отличается от всех прочих – второго такого нет.

Обычные крипто-монеты можно легко обменять внутри одной блокчейн-сети, ведь они все одинаковы. Например, биткоин вы можете обменять на другой или использовать его часть – у вас будет все тот же ВТС. C NFT все наоборот: каждый из таких токенов существует в единственном числе, как будто клеймо мастера, подтверждающее уникальность и качество изделия. Но NFT не препятствует копированию самого цифрового объекта, например, некой цифровой картины, оригинал которой имеет NFT-клеймо, а копии его не имеют. Поэтому вы можете использовать цифровую картинку, даже повесить ее в виде заставки на рабочий стол, но продать эту картину может только владелец, имеющий оригинальный объект с NFT-клеймом.

NFT неделимы, в отличие от обычной цифровой монеты, которую можно разбить на части. Хороший пример – коллекционные почтовые марки: мы не можем продать маленькую часть марки, это неделимый объект; либо все, либо ничего. Аналогично NFT.

Как и крипту, NFT создают в блокчейне, который выступает базой данных для записи и хранения всех транзакций; это своеобразный «депозитарий». Блокчейн гарантирует уникальность невзаимозаменяемых токенов. Любой пользователь может проверить оригинал и историю конкретного NFT-клейма через блокчейн.

Где применяются NFT-технологии?

С помощью NFT можно «проклеймить» любой цифровой актив. Благодаря этому появляются новые рынки, например, коллекционные токены, уникальные предметы и атрибуты внутри компьютерных игр, предметы цифрового искусства и т.д.

Цифровые игры

Появились компьютерные игры где вы, с помощью NFT, можете торговать любыми объектами и атрибутами, которые принадлежат вам. Теперь понятно, почему так торопятся корпорации, создавая мета-вселенные

Коллекционирование

Правила те же, что и в реальном мире: вы собираете, храните и перепродаете различные редкие предметы (картины, автомобили, уникальные ювелирные изделии и подобное). В виртуальном мире вы проделываете то же самое с цифровыми объектами «проклеймёнными» NFT, которое подтверждает уникальность объекта и ваше право собственности на него.

Цифровое искусство (арт, музыка)

Пожалуй, самый популярный способ – использование NFT. С помощью токенов можно доказать подлинность цифровых картин/изображений и передавать или продавать права собственности, а музыканты могут подтвердить свое право на авторство и получать роялти.

Логистика

С помощью NFT производители и поставщики легко отследят всю цепочку поставки (маршрут, склад, магазин, покупатель), а покупатель подтвердит подлинность товара.

Развитие и перспективы NFT-рынка

Очевидно, у технологии невзаимозаменяемых токенов отличное будущее. Рынок растет на глазах: если пару лет назад оборот рынка составлял десятки миллионов долл., то в прошлом году счет пошел на миллиарды. Появляются новые технологии и способы применения. NFT не торгуются на биржах; существуют специализированные площадки для торговли по назначению, от предметов для игр до серьезного арта и музыки.

NFT в будущем – это сотни миллионов пользователей: художников, музыкантов, коллекционеров, потребителей музыки, компьютерных игр и искусства. Все, кто готов платить за свои увлечения.

#ликбез

@bitkogan

Еженедельный эфир с главным редактором Business FM Ильей Копелевичем.

▪️Устали, но придется привыкать. Причем штормить будет не только на российском рынке: от NASDAQ до биткойна.

... в последней программе БФМ "Ближе к деньгам".

А все самые свежие бизнес-новости дня публикуются в Telegram-канале @BFMnews.@BFMnews.

@bitkogan

▪️Устали, но придется привыкать. Причем штормить будет не только на российском рынке: от NASDAQ до биткойна.

... в последней программе БФМ "Ближе к деньгам".

А все самые свежие бизнес-новости дня публикуются в Telegram-канале @BFMnews.@BFMnews.

@bitkogan

Подписчик задал вопрос: «Насколько госдолг США ограничивает уровень поднятия ставки ФРС?»

Конечно, в периоды, когда государству нужно много тратить и занимать, предпочтительнее низкие ставки – они позволяют государству занимать под низкий процент. Неспроста центральные банки по всему миру так активно выкупали именно гособлигации в рамках программ QE во время пандемии. Это был кризис, когда государствам по всему миру надо было очень сильно потратиться.

Да, программа QE снижает ставки и стимулирует фондовый рынок. Но, помимо этого, покупка гособлигаций повышает цены на них и снижает доходности. А значит, новые заимствования для государства обходятся дешевле. Такой вот бонус получали правительства развитых стран последние пару лет.

Сейчас ФРС и другие центральные банки начинают от QE отказываться и повышать ставки. И, как следствие, занимать США и другим странам становится все дороже.

По идее, ФРС – это орган, который не зависит от правительства. Но ведь мы все прекрасно понимаем, что действовать американский регулятор будет в интересах финансовой стабильности. Соответственно, если инфляция, как того ожидает ФРС, пойдет на спад во второй половине года, мы не увидем ставку выше 2%. Ибо с учетом того, что бюджет США исторически дефицитный, занимать например, под 4% американское правительство вряд ли будет с большим удовольствием.

#ликбез

@bitkogan

Конечно, в периоды, когда государству нужно много тратить и занимать, предпочтительнее низкие ставки – они позволяют государству занимать под низкий процент. Неспроста центральные банки по всему миру так активно выкупали именно гособлигации в рамках программ QE во время пандемии. Это был кризис, когда государствам по всему миру надо было очень сильно потратиться.

Да, программа QE снижает ставки и стимулирует фондовый рынок. Но, помимо этого, покупка гособлигаций повышает цены на них и снижает доходности. А значит, новые заимствования для государства обходятся дешевле. Такой вот бонус получали правительства развитых стран последние пару лет.

Сейчас ФРС и другие центральные банки начинают от QE отказываться и повышать ставки. И, как следствие, занимать США и другим странам становится все дороже.

По идее, ФРС – это орган, который не зависит от правительства. Но ведь мы все прекрасно понимаем, что действовать американский регулятор будет в интересах финансовой стабильности. Соответственно, если инфляция, как того ожидает ФРС, пойдет на спад во второй половине года, мы не увидем ставку выше 2%. Ибо с учетом того, что бюджет США исторически дефицитный, занимать например, под 4% американское правительство вряд ли будет с большим удовольствием.

#ликбез

@bitkogan

Если актив упал на 10%, то для того чтобы позиция вышла в безубыток, необходим рост всего в 11%. Но уже при падении на 30% понадобится более 40% роста, чтобы добиться той же цели. А в случае обвала на 50%, для возврата к прежним значениям котировки должны удвоиться.

Глубинный смысл этой таблицы в том, что когда актив сильно падает, а мы в него верим и думаем «да ладно, отрастет», это может быть опасной психологической ловушкой. Еще раз — бумага, потерявшая 50% стоимости, чтобы вернуться в исходное состояние, должна сделать x2. А у нее точно есть такой потенциал роста в том убитом состоянии, в котором она оказалась? Тут есть над чем задуматься…

Недавно на нашей площадке 2Stocks прошел вебинар профессора НИУ ВШЭ Евгения Когана «Что год грядущий нам готовит». На нем обсудили основные риски 2022-го: для России — это геополитика, для Америки — чудовищная инфляция. А еще Евгений Борисович представил интересные идеи, способные выстрелить в среднесрочной перспективе. Отбор проведен таким образом, чтобы инвестору не пришлось ломать голову, как должна отрасти бумага, чтобы вернуться к безубытку.

@twostocks

Глубинный смысл этой таблицы в том, что когда актив сильно падает, а мы в него верим и думаем «да ладно, отрастет», это может быть опасной психологической ловушкой. Еще раз — бумага, потерявшая 50% стоимости, чтобы вернуться в исходное состояние, должна сделать x2. А у нее точно есть такой потенциал роста в том убитом состоянии, в котором она оказалась? Тут есть над чем задуматься…

Недавно на нашей площадке 2Stocks прошел вебинар профессора НИУ ВШЭ Евгения Когана «Что год грядущий нам готовит». На нем обсудили основные риски 2022-го: для России — это геополитика, для Америки — чудовищная инфляция. А еще Евгений Борисович представил интересные идеи, способные выстрелить в среднесрочной перспективе. Отбор проведен таким образом, чтобы инвестору не пришлось ломать голову, как должна отрасти бумага, чтобы вернуться к безубытку.

@twostocks

2022 January 30

«Неделя. Отражение» Россия/США/Украина. Природный газ. ЦБ против криптовалют. Рост инфляции.

Смотрите новый выпуск еженедельной аналитической передачи, чтобы лучше понимать события прошедшей недели и быть готовыми к событиям недели предстоящей.

По традиции ждём ваших комментариев под видео.

#видео

@bitkogan

Смотрите новый выпуск еженедельной аналитической передачи, чтобы лучше понимать события прошедшей недели и быть готовыми к событиям недели предстоящей.

По традиции ждём ваших комментариев под видео.

#видео

@bitkogan

Доброе утро, друзья!

Что это было в пятницу? Почему после такой нервной недели американские индексы мощно развернулись и рванули вверх?

Инвесторы успели забыть про будущие повышения ставки? Их уже не пугает продажа активов ФРС с баланса?

Опять пошла охота за риском?

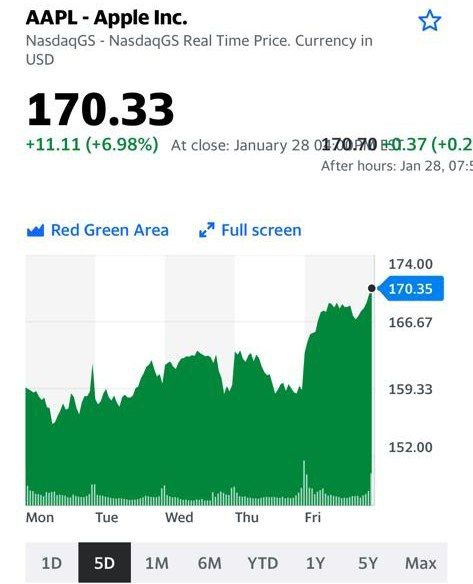

Шуточное ли дело. Apple после отличного отчета рванул аж почти на 7%. Кстати, в компании с массой эмитентов, неслабо грохнувшихся ранее.

Не сразу и сам нашел причины такого взрывного энтузиазма, но тут на глаза попалась небольшая заметка. Ларчик просто открывается.

Есть такая интересная штука – ребалансировка фондов. Инвестиционная декларация многих пенсионных и взаимных фондов обязывает их управляющих к концу месяца, в случае, если акции из состава активов фонда за месяц сильно упали, продать часть облигаций и докупить упавших акций. То есть в том месяце, когда акции упали гораздо сильнее, чем облигации, фонды под конец месяца должны увеличить долю упавшего актива, чтобы сбалансировать свои портфели.

За январь индекс S&P 500 почти с 4800 упал почти до 4200. Весьма серьезное падение. Согласно данным, приведенным в статье, управляющие должны в самом конце месяца ребалансировать портфели и накупить акций аж на $65 млрд. Этим они сейчас и занимаются – все, как предписано декларацией.

Также в этом материале приводятся интересные количественные данные о конкретной величине расхождения. Это уже достаточно серьезные исследования, которые, вероятно, не всем будут понятны. Тем не менее, они могут помочь разобраться в природе происходящих процессов.

Для нас важно следующее. В случае сильных просадок цен на акции подобные сквизы в конце месяца могут происходить и в дальнейшем. И здесь уже придется вновь считать и бету, и гамму с тем, чтобы четко понять, какие потенциальные объёмы покупки акций могут прийти на рынок, казалось бы, ниоткуда в самом конце месяца.

И в завершение. Понедельник у нас – 31-е число. А значит покупки акций по той же причине могут и продолжиться. Однако уже во вторник ситуация может резко развернуться.

Как писал ранее, полагаю, что февраль еще может «порадовать» нас высокой волатильностью. «Червяк» гарантирован.

https://t.me/bitkogan/16208

https://t.me/bitkogan/16209

Продолжение ⤵️

Что это было в пятницу? Почему после такой нервной недели американские индексы мощно развернулись и рванули вверх?

Инвесторы успели забыть про будущие повышения ставки? Их уже не пугает продажа активов ФРС с баланса?

Опять пошла охота за риском?

Шуточное ли дело. Apple после отличного отчета рванул аж почти на 7%. Кстати, в компании с массой эмитентов, неслабо грохнувшихся ранее.

Не сразу и сам нашел причины такого взрывного энтузиазма, но тут на глаза попалась небольшая заметка. Ларчик просто открывается.

Есть такая интересная штука – ребалансировка фондов. Инвестиционная декларация многих пенсионных и взаимных фондов обязывает их управляющих к концу месяца, в случае, если акции из состава активов фонда за месяц сильно упали, продать часть облигаций и докупить упавших акций. То есть в том месяце, когда акции упали гораздо сильнее, чем облигации, фонды под конец месяца должны увеличить долю упавшего актива, чтобы сбалансировать свои портфели.

За январь индекс S&P 500 почти с 4800 упал почти до 4200. Весьма серьезное падение. Согласно данным, приведенным в статье, управляющие должны в самом конце месяца ребалансировать портфели и накупить акций аж на $65 млрд. Этим они сейчас и занимаются – все, как предписано декларацией.

Также в этом материале приводятся интересные количественные данные о конкретной величине расхождения. Это уже достаточно серьезные исследования, которые, вероятно, не всем будут понятны. Тем не менее, они могут помочь разобраться в природе происходящих процессов.

Для нас важно следующее. В случае сильных просадок цен на акции подобные сквизы в конце месяца могут происходить и в дальнейшем. И здесь уже придется вновь считать и бету, и гамму с тем, чтобы четко понять, какие потенциальные объёмы покупки акций могут прийти на рынок, казалось бы, ниоткуда в самом конце месяца.

И в завершение. Понедельник у нас – 31-е число. А значит покупки акций по той же причине могут и продолжиться. Однако уже во вторник ситуация может резко развернуться.

Как писал ранее, полагаю, что февраль еще может «порадовать» нас высокой волатильностью. «Червяк» гарантирован.

https://t.me/bitkogan/16208

https://t.me/bitkogan/16209

Продолжение ⤵️

В драматический обвал рынка, как предвещают великие, пока не особо верю.

S&P 500 может прогуляться плюс-минус на 4100. То есть могу допустить падение рынка на 5-7% в феврале. Ниже – пока не уверен. А вот ближе к марту не исключу нового серьезного рывка рынка вверх с попыткой пробить максимальные уровни конца 2021 г.

Почему так? Начну с того, что это – моя попытка пованговать, то есть лишь один из возможных сценариев развития событий.

Основан он на следующем:

- Федеральный Резервный Банк Атланты на днях опубликовал оценку роста ВВП США в 1 квартале 2022 г. Рост, похоже, замедляется.

- Дальше все может работать по принципу "чем хуже, тем лучше". Чем активнее идет замедление роста, тем становится аккуратнее политика ФРС в области подъёма ставки.

- Хоть нам торжественно обещали поднимать ставку чуть ли ни каждое заседание ФЕДа, я практически уверен, что по факту все будет несколько иначе. Осознав еще в марте возможную глубину проблематики с экономическим ростом (можно так и до реальной стагфляции доиграться, дело-то нешуточное), Пауэлл начнет потихоньку смягчать риторику. Запустится аккуратный процесс перековки мечей в орала. И… нынешний новоиспеченный ястреб вновь попробует себя для начала в роли беспристрастного арбитра. А чуть позже опять может влезть в полуголубиные наряды. Иначе говоря, никаких 5-6 повышений ставки мы в 2022 не увидим, в лучшем случае – 4. И уже в марте, как мне видится, начнут действовать более аккуратно. То есть никаких повышений по 50 б.п. Максимум по +25.

- Насчет продажи активов с баланса ФРС, от чего так запаниковал рынок в среду, скорее всего, нам объявят: «Думаем, еще не пришли к выводу, оцениваем необходимость…». То есть попытаются тихо пинать банку дальше. Вряд ли это термоядерное для рынков оружие станут так быстро использовать. Пауэлл хорошо помнит уроки октября-декабря 2018. И вопрос не в том, что могут сильно упасть рынки (хотя к промежуточным выборам демократов подарочек еще такой себе, славная подложенная хавронья может получиться). Тут важнее перспектива более быстрого, чем планировали, затухание экономического роста. А это уже сами понимаете, дело такое…

- Все происходящее может вызвать весьма оптимистичную реакцию рынков. Рост цен на поникшие духом облигации, Подъёмы рынка акций и т.д.

- Ну и наконец, углубление проблем в области геополитики – также фактор весьма серьезный, который может заставить Пауэлла быть несколько осторожнее и не махать излишне резко шашкой.

Как вам такой сценарий?

Конечно, мир слишком быстро меняется, скорость этих перемен поражает воображение, и мозг часто просто не в состоянии воспринимать такой бешеный поток самой разной информации. Поэтому настаивать на вероятности того или иного исхода сейчас было бы верхом глупости. Однако тот факт, что год грядущий будет непрост, поняли уже все. Социальные конфликты, геополитические неприятности – всего этого нам еще предстоит хлебнуть. Вместе с тем, не все такое уж однозначно серое. Будем наблюдать и неожиданные взлеты рынка. И вполне возможно весьма сильные.

Впрочем, не забываем – на таком рынке за излишний пессимизм и чрезмерный оптимизм, выраженный в плечевых позициях, нас может постигать весьма серьезное наказание. Так что… никаких плеч.

#рынки #мнение

@bitkogan

S&P 500 может прогуляться плюс-минус на 4100. То есть могу допустить падение рынка на 5-7% в феврале. Ниже – пока не уверен. А вот ближе к марту не исключу нового серьезного рывка рынка вверх с попыткой пробить максимальные уровни конца 2021 г.

Почему так? Начну с того, что это – моя попытка пованговать, то есть лишь один из возможных сценариев развития событий.

Основан он на следующем:

- Федеральный Резервный Банк Атланты на днях опубликовал оценку роста ВВП США в 1 квартале 2022 г. Рост, похоже, замедляется.

- Дальше все может работать по принципу "чем хуже, тем лучше". Чем активнее идет замедление роста, тем становится аккуратнее политика ФРС в области подъёма ставки.

- Хоть нам торжественно обещали поднимать ставку чуть ли ни каждое заседание ФЕДа, я практически уверен, что по факту все будет несколько иначе. Осознав еще в марте возможную глубину проблематики с экономическим ростом (можно так и до реальной стагфляции доиграться, дело-то нешуточное), Пауэлл начнет потихоньку смягчать риторику. Запустится аккуратный процесс перековки мечей в орала. И… нынешний новоиспеченный ястреб вновь попробует себя для начала в роли беспристрастного арбитра. А чуть позже опять может влезть в полуголубиные наряды. Иначе говоря, никаких 5-6 повышений ставки мы в 2022 не увидим, в лучшем случае – 4. И уже в марте, как мне видится, начнут действовать более аккуратно. То есть никаких повышений по 50 б.п. Максимум по +25.

- Насчет продажи активов с баланса ФРС, от чего так запаниковал рынок в среду, скорее всего, нам объявят: «Думаем, еще не пришли к выводу, оцениваем необходимость…». То есть попытаются тихо пинать банку дальше. Вряд ли это термоядерное для рынков оружие станут так быстро использовать. Пауэлл хорошо помнит уроки октября-декабря 2018. И вопрос не в том, что могут сильно упасть рынки (хотя к промежуточным выборам демократов подарочек еще такой себе, славная подложенная хавронья может получиться). Тут важнее перспектива более быстрого, чем планировали, затухание экономического роста. А это уже сами понимаете, дело такое…

- Все происходящее может вызвать весьма оптимистичную реакцию рынков. Рост цен на поникшие духом облигации, Подъёмы рынка акций и т.д.

- Ну и наконец, углубление проблем в области геополитики – также фактор весьма серьезный, который может заставить Пауэлла быть несколько осторожнее и не махать излишне резко шашкой.

Как вам такой сценарий?

Конечно, мир слишком быстро меняется, скорость этих перемен поражает воображение, и мозг часто просто не в состоянии воспринимать такой бешеный поток самой разной информации. Поэтому настаивать на вероятности того или иного исхода сейчас было бы верхом глупости. Однако тот факт, что год грядущий будет непрост, поняли уже все. Социальные конфликты, геополитические неприятности – всего этого нам еще предстоит хлебнуть. Вместе с тем, не все такое уж однозначно серое. Будем наблюдать и неожиданные взлеты рынка. И вполне возможно весьма сильные.

Впрочем, не забываем – на таком рынке за излишний пессимизм и чрезмерный оптимизм, выраженный в плечевых позициях, нас может постигать весьма серьезное наказание. Так что… никаких плеч.

#рынки #мнение

@bitkogan

MOMO, они же Hello Group: полет вниз, сидя на кэшевой подушке

За год акции Hello Group потеряли 46,5%. Что, впрочем, плюс-минус типично для китайского технологического сектора, громко проваливающегося почти весь прошлый год. Насколько интересны выглядят резко подешевевшие акции Hello Group?

В распоряжении Hello Group две крупные соцсети Momo и Tantan, а также ряд мобильных приложений. Нужно понимать, что Momo и Tantan – это не китайский Facebook, и даже не Twitter, а что-то ближе к Tinder. В Китае Momo и Tantan – одни из самых крупных приложений такого характера.

На чем зарабатывают приложения для знакомств? Momo, в основном, зарабатывает за счет своего стримингового сервиса, а Tantan – за счет платных опций. Поэтому важно обращать внимание не на динамику пользователей в целом, а именно на ту часть аудитории, которая платит деньги. И здесь есть некоторые проблемы – она снижается. В частности, число платящих пользователей снизилось (г/г) на 7% в 3 квартале 2021 г, на 3% во 2 квартале 2021 г. и на 2% в 1 квартале 2021 г. Отсюда и снижение выручки в юаневом выражении, начиная с 2020 г., несмотря на растущую общую базу пользователей.

Факторы инвестиционной привлекательности Hello Group:

• Устойчивое финансовое положение.

• Стоимость компании (EV) равна объему денежных средств и эквивалентов. То есть текущая оценка бизнеса Momo – около нуля. Похоже на какое-то недоразумение.

• Подушка кэша объемом $1,4 млрд – при капитализации $2,1 млрд.

• Чрезвычайно низкая оценка акций по мультипликаторам. Форвардные P/S 0,9x, P/E 6,3x, EV/EBITDA 3,7х, P/FCF 6,0x. Неприлично дешево для IT-компании.

• Начиная с 2019 г., компания выплачивает special cash дивиденды. Текущая дивидендная доходность 7,3%, что весьма неплохо. Однако в стабильности дивидендных выплат пока уверенности нет.

Негатив:

• Затянувшееся снижение платных пользователей и, как следствие, слабая динамика финансовых показателей могут указывать на некоторые проблемы в развитии Hello Group.

• Отток платящих пользователей связан с высокой конкуренцией со стороны других соцсетей и стриминговых сервисов.

• Соцсети в Китае подвержены регуляторным рискам.

• Имиджевые риски, характерные для приложения знакомств.

Наша оценка. На данный момент не видим взрывных перспектив в бизнесе Hello Group. Вместе с тем, рынок оценивает акции Hello Group чрезвычайно низко. Это вполне может стать триггером для некоторого роста. Когда этот рост может произойти в условиях надвигающегося цикла повышения ставок – сложно сказать. Относим Hello Group к идее для инвестора с агрессивной стратегией.

#акции #Китай

@bitkogan

За год акции Hello Group потеряли 46,5%. Что, впрочем, плюс-минус типично для китайского технологического сектора, громко проваливающегося почти весь прошлый год. Насколько интересны выглядят резко подешевевшие акции Hello Group?

В распоряжении Hello Group две крупные соцсети Momo и Tantan, а также ряд мобильных приложений. Нужно понимать, что Momo и Tantan – это не китайский Facebook, и даже не Twitter, а что-то ближе к Tinder. В Китае Momo и Tantan – одни из самых крупных приложений такого характера.

На чем зарабатывают приложения для знакомств? Momo, в основном, зарабатывает за счет своего стримингового сервиса, а Tantan – за счет платных опций. Поэтому важно обращать внимание не на динамику пользователей в целом, а именно на ту часть аудитории, которая платит деньги. И здесь есть некоторые проблемы – она снижается. В частности, число платящих пользователей снизилось (г/г) на 7% в 3 квартале 2021 г, на 3% во 2 квартале 2021 г. и на 2% в 1 квартале 2021 г. Отсюда и снижение выручки в юаневом выражении, начиная с 2020 г., несмотря на растущую общую базу пользователей.

Факторы инвестиционной привлекательности Hello Group:

• Устойчивое финансовое положение.

• Стоимость компании (EV) равна объему денежных средств и эквивалентов. То есть текущая оценка бизнеса Momo – около нуля. Похоже на какое-то недоразумение.

• Подушка кэша объемом $1,4 млрд – при капитализации $2,1 млрд.

• Чрезвычайно низкая оценка акций по мультипликаторам. Форвардные P/S 0,9x, P/E 6,3x, EV/EBITDA 3,7х, P/FCF 6,0x. Неприлично дешево для IT-компании.

• Начиная с 2019 г., компания выплачивает special cash дивиденды. Текущая дивидендная доходность 7,3%, что весьма неплохо. Однако в стабильности дивидендных выплат пока уверенности нет.

Негатив:

• Затянувшееся снижение платных пользователей и, как следствие, слабая динамика финансовых показателей могут указывать на некоторые проблемы в развитии Hello Group.

• Отток платящих пользователей связан с высокой конкуренцией со стороны других соцсетей и стриминговых сервисов.

• Соцсети в Китае подвержены регуляторным рискам.

• Имиджевые риски, характерные для приложения знакомств.

Наша оценка. На данный момент не видим взрывных перспектив в бизнесе Hello Group. Вместе с тем, рынок оценивает акции Hello Group чрезвычайно низко. Это вполне может стать триггером для некоторого роста. Когда этот рост может произойти в условиях надвигающегося цикла повышения ставок – сложно сказать. Относим Hello Group к идее для инвестора с агрессивной стратегией.

#акции #Китай

@bitkogan

❗ДРУЗЬЯ, ВАЖНОЕ ОБЪЯВЛЕНИЕ!

Если вы читаете этот пост в канале, где меньше 200 тысяч подписчиков, а в описании нет контактов администраторов, вы подписаны на фейк!

Переподпишитесь на @биткоган (латиницей), а если сомневаетесь в подлинности канала, задайте вопрос @аск_биткоган (латиницей).

Дорогие читатели, если вы в сотый раз видите этот текст в нашем основном канале, мы надеемся на ваше понимание. К сожалению, злоумышленники не дремлют и создают клоны канала, в которых помимо наших оригинальных текстов, публикуют предложения откровенно мошеннического характера.

@bitkogan

Если вы читаете этот пост в канале, где меньше 200 тысяч подписчиков, а в описании нет контактов администраторов, вы подписаны на фейк!

Переподпишитесь на @биткоган (латиницей), а если сомневаетесь в подлинности канала, задайте вопрос @аск_биткоган (латиницей).

Дорогие читатели, если вы в сотый раз видите этот текст в нашем основном канале, мы надеемся на ваше понимание. К сожалению, злоумышленники не дремлют и создают клоны канала, в которых помимо наших оригинальных текстов, публикуют предложения откровенно мошеннического характера.

@bitkogan

2022 January 31

Доброе утро, друзья!

Воскресенье, похоже, некий сакральный день. День страданий по санкциям. Хочется чего-нибудь эдакого друзьям нашим лепшим замутить, с перчиком. А то выходные проходят. Как-то пресновато.

Драйва хочется!! Драйва.

Кто отличился на этот раз?

▪️Во-первых, добрый друг всех россиян сенатор-демократ Роберт Менендес.

- Кажется, русские слишком жируют, нервируют честных обывателей. Непорядок! Врубить им санкции авансом. Ничего, что еще не успели никуда вторгнуться. Это по случаю. И вообще, вторглись-не вторглись. Да какая разница. Может, погода плохая была… А хорошая если бы, обязательно б вторгнулись.

У моих родителей есть очаровательный кот, зовут Лордик. Назвали так. Ничего особенного не имели в виду. Так вот, любимая забава Лордика – давать сдачу первым. Как говорится, на всякий случай. Почему-то вспомнился...

Перенесемся же в страну, где обитают настоящие лорды. Эффект воскресенья и здесь работает на ура.

Опять же – выходные, скучно. Снега нет. На лыжах по лесу не пробежаться, в снежки не поиграть. Туманы одни, да пабы. А пабы... сами понимаете. Как посидел, так великолепные идеи в голову лезут 😉

▪️Здесь отличилась Лиз Трасс – глава МИД Великобритании.

- Конфисковать собственность «российских олигархов» в Лондоне, согласно готовящемуся проекту ужесточения санкций, заявила она эфире телеканала Sky News, и никаких гвоздей.

Народ прифигел. Вот так, без суда и следствия… Лихо! Но ведь элегантно, черт побери. Чего там доказывать в суде, да и зачем? Просто конфисковать.

- «А то пишут, пишут… Конгресс, немцы какие-то… Голова пухнет. Взять всё, да и поделить…»

И правда. Только в данном случае не поделить, а конфисковать. И дело с концом. По-пролетарски. Конкретно, сурово, сжав челюсти и размахивая маузером.

Творческая мысль не останавливается и идет дальше.

▪️Идеи британских чиновников предполагают уже введения блокировки активов юр. лиц, обладающих для России «стратегической значимостью». Эта новость выходит чуть позже.

«Ожидается, что проект документа о санкциях будет представлен членам парламента уже 31 января.»

Еще веселее.

▪️И на закуску Жозеп Баррель. Глава опять же дипломатии, но теперь ЕЭС.

- «Мы продвинулись в подготовке высокоэффективных ответных мер, которые повлекут серьезный ущерб для российской экономики и финансовой системы. Мы также рассматриваем меры экспортного контроля с долгосрочным эффектом, предусматривающие отказ России в продукции, необходимой ей для реализации своих стратегических амбиций».

Нет, я понимаю – всем надо избираться. Демократия кругом. Нужно очки зарабатывать. Хайп – двигатель прогресса и путь к заветным «проходным баллам». Однако вопрос, а почему в воскресенье? Дорогие "благожелатели", вы себя не жалеете и нам не хотите дать немного отдыха в выходной день?

P.S. Журналисты долго меня терзали. А что, и правда могут собственность олигархов конфисковать? А GDR'ры российских акций? А еще что-нибудь, вроде счетов россиян в банках?

Другой очевидный вопрос – а как они олигархов от НЕ олигархов отличать будут? Если на счету у гражданина Х в британском банке имеются 5 или даже 10 млн долларов или фунтов. Он олигарх? Или только «микрогарх» или там «наногарх». А наногархов трогать будут? А как докажут, что эти миллионы связаны с властью в России, а не просто пенсионные накопления заработавшего бизнесмена?

Друзья, я бы пока не особенно парился. Можно, конечно, угрожать и предлагать что-нибудь эдакое. Но есть такое понятие – Английское право, которое, насколько мне известно, не предусматривает конфискации без суда и следствия.

Кроме того, в Лондоне принадлежащей иностранцам недвижимости пруд пруди. Думаете, Англия начнет так просто ее конфисковывать? Этот шаг абсолютно подорвет веру богатеев всего мира в английский закон и право. Взять, да и уничтожить основу собственного благосостояния? Вы серьезно? Не смешите.

А обещать – дело, как известно, святое. Обещать не значит жениться. На месте наногархов я бы не очень волновался. Хотя… в современном абсолютно съехавшем с катушек мире всего можно ожидать.

#санкции #мнение

@bitkogan

Воскресенье, похоже, некий сакральный день. День страданий по санкциям. Хочется чего-нибудь эдакого друзьям нашим лепшим замутить, с перчиком. А то выходные проходят. Как-то пресновато.

Драйва хочется!! Драйва.

Кто отличился на этот раз?

▪️Во-первых, добрый друг всех россиян сенатор-демократ Роберт Менендес.

- Кажется, русские слишком жируют, нервируют честных обывателей. Непорядок! Врубить им санкции авансом. Ничего, что еще не успели никуда вторгнуться. Это по случаю. И вообще, вторглись-не вторглись. Да какая разница. Может, погода плохая была… А хорошая если бы, обязательно б вторгнулись.

У моих родителей есть очаровательный кот, зовут Лордик. Назвали так. Ничего особенного не имели в виду. Так вот, любимая забава Лордика – давать сдачу первым. Как говорится, на всякий случай. Почему-то вспомнился...

Перенесемся же в страну, где обитают настоящие лорды. Эффект воскресенья и здесь работает на ура.

Опять же – выходные, скучно. Снега нет. На лыжах по лесу не пробежаться, в снежки не поиграть. Туманы одни, да пабы. А пабы... сами понимаете. Как посидел, так великолепные идеи в голову лезут 😉

▪️Здесь отличилась Лиз Трасс – глава МИД Великобритании.

- Конфисковать собственность «российских олигархов» в Лондоне, согласно готовящемуся проекту ужесточения санкций, заявила она эфире телеканала Sky News, и никаких гвоздей.

Народ прифигел. Вот так, без суда и следствия… Лихо! Но ведь элегантно, черт побери. Чего там доказывать в суде, да и зачем? Просто конфисковать.

- «А то пишут, пишут… Конгресс, немцы какие-то… Голова пухнет. Взять всё, да и поделить…»

И правда. Только в данном случае не поделить, а конфисковать. И дело с концом. По-пролетарски. Конкретно, сурово, сжав челюсти и размахивая маузером.

Творческая мысль не останавливается и идет дальше.

▪️Идеи британских чиновников предполагают уже введения блокировки активов юр. лиц, обладающих для России «стратегической значимостью». Эта новость выходит чуть позже.

«Ожидается, что проект документа о санкциях будет представлен членам парламента уже 31 января.»

Еще веселее.

▪️И на закуску Жозеп Баррель. Глава опять же дипломатии, но теперь ЕЭС.

- «Мы продвинулись в подготовке высокоэффективных ответных мер, которые повлекут серьезный ущерб для российской экономики и финансовой системы. Мы также рассматриваем меры экспортного контроля с долгосрочным эффектом, предусматривающие отказ России в продукции, необходимой ей для реализации своих стратегических амбиций».

Нет, я понимаю – всем надо избираться. Демократия кругом. Нужно очки зарабатывать. Хайп – двигатель прогресса и путь к заветным «проходным баллам». Однако вопрос, а почему в воскресенье? Дорогие "благожелатели", вы себя не жалеете и нам не хотите дать немного отдыха в выходной день?

P.S. Журналисты долго меня терзали. А что, и правда могут собственность олигархов конфисковать? А GDR'ры российских акций? А еще что-нибудь, вроде счетов россиян в банках?

Другой очевидный вопрос – а как они олигархов от НЕ олигархов отличать будут? Если на счету у гражданина Х в британском банке имеются 5 или даже 10 млн долларов или фунтов. Он олигарх? Или только «микрогарх» или там «наногарх». А наногархов трогать будут? А как докажут, что эти миллионы связаны с властью в России, а не просто пенсионные накопления заработавшего бизнесмена?

Друзья, я бы пока не особенно парился. Можно, конечно, угрожать и предлагать что-нибудь эдакое. Но есть такое понятие – Английское право, которое, насколько мне известно, не предусматривает конфискации без суда и следствия.

Кроме того, в Лондоне принадлежащей иностранцам недвижимости пруд пруди. Думаете, Англия начнет так просто ее конфисковывать? Этот шаг абсолютно подорвет веру богатеев всего мира в английский закон и право. Взять, да и уничтожить основу собственного благосостояния? Вы серьезно? Не смешите.

А обещать – дело, как известно, святое. Обещать не значит жениться. На месте наногархов я бы не очень волновался. Хотя… в современном абсолютно съехавшем с катушек мире всего можно ожидать.

#санкции #мнение

@bitkogan

Шутки в сторону. Переходим к делу.

На носу сезон отчётности корпораций. Обратите внимание, отличная отчетность от Apple (AAPL) развернула рынок на пятничных торгах.

Чего ждем на неделе грядущей?

На этой неделе отчитываются:

- Alphabet Inc. (GOOG),

- Amazon.com, Inc. (AMZN),

- Meta Platforms, Inc. (FB),

- Alibaba Group Holding Limited (BABA),

- PayPal Holdings, Inc. (PYPL),

- Advanced Micro Devices, Inc. (AMD),

- Ford Motor Company (F),

- General Motors Company (GM),

- Exxon Mobil Corporation (XOM),

- QUALCOMM Incorporated (QCOM).

А также многие другие известные и, главное, серьезно влияющие на рынок корпорации. Разумеется, весь инвест мир будет с напряжением ждать этих отчетов.

Приведем ожидания аналитиков.

▪️Alphabet. Согласно прогнозам аналитиков, выручка компании вырастет на 26% (Г/Г) до $72 млрд в то время, как прибыль на акцию увеличится на 17% до $26,48 (Г/Г). Ожидается, что рекламный бизнес YouTube покажет уверенный рост, а другое крупное подразделение компании, Google Cloud, продемонстрирует более быстрый рост доходов на 41%, но все равно останется убыточным. Особое внимание инвесторы уделят комментариям Alphabet относительно ситуации с введением новой политики конфиденциальности Apple.

▪️Amazon. Консенсус-прогноз предполагает, что выручка компании составит $137,7 млрд (+9,7% Г/Г), а прибыль на акцию – $3,74. С одной стороны, радует тот факт, что спрос на продукцию Amazon остается высоким. С другой стороны, IT-гигант может отчитаться об увеличении расходов на фоне выделения значительных средств на найм персонала. Прогноз Amazon по выручке на 4 квартал предусматривает рост в годовом исчислении от 4% до 12%.

Между тем, прогноз по операционной прибыли достаточно осторожный. Даже верхняя граница диапазона ожидаемой операционной прибыли будет значительно ниже по сравнению с $6,9 млрд в 4 квартале 2020 г.

▪️Meta Platforms. В прошлый раз компания Цукерберга сообщила, что смещает фокус бизнеса в сторону метавселенной. Инвесторы, несомненно, захотят услышать о прогрессе в развитии данного направления. В Meta ожидают, что инвестиции в Facebook Reality Labs (FRL) снизят общую операционную прибыль в 2021 финансовом году на $10 млрд. Консенсус-прогноз же предполагает, что доход Meta Platforms составит $33,38 млрд (+18,90% Г/Г), а прибыль на акцию (EPS) – $3,84.

Что будет в реальности?

Посмотрим на этой неделе.

#отчетность

@bitkogan

На носу сезон отчётности корпораций. Обратите внимание, отличная отчетность от Apple (AAPL) развернула рынок на пятничных торгах.

Чего ждем на неделе грядущей?

На этой неделе отчитываются:

- Alphabet Inc. (GOOG),

- Amazon.com, Inc. (AMZN),

- Meta Platforms, Inc. (FB),

- Alibaba Group Holding Limited (BABA),

- PayPal Holdings, Inc. (PYPL),

- Advanced Micro Devices, Inc. (AMD),

- Ford Motor Company (F),

- General Motors Company (GM),

- Exxon Mobil Corporation (XOM),

- QUALCOMM Incorporated (QCOM).

А также многие другие известные и, главное, серьезно влияющие на рынок корпорации. Разумеется, весь инвест мир будет с напряжением ждать этих отчетов.

Приведем ожидания аналитиков.

▪️Alphabet. Согласно прогнозам аналитиков, выручка компании вырастет на 26% (Г/Г) до $72 млрд в то время, как прибыль на акцию увеличится на 17% до $26,48 (Г/Г). Ожидается, что рекламный бизнес YouTube покажет уверенный рост, а другое крупное подразделение компании, Google Cloud, продемонстрирует более быстрый рост доходов на 41%, но все равно останется убыточным. Особое внимание инвесторы уделят комментариям Alphabet относительно ситуации с введением новой политики конфиденциальности Apple.

▪️Amazon. Консенсус-прогноз предполагает, что выручка компании составит $137,7 млрд (+9,7% Г/Г), а прибыль на акцию – $3,74. С одной стороны, радует тот факт, что спрос на продукцию Amazon остается высоким. С другой стороны, IT-гигант может отчитаться об увеличении расходов на фоне выделения значительных средств на найм персонала. Прогноз Amazon по выручке на 4 квартал предусматривает рост в годовом исчислении от 4% до 12%.

Между тем, прогноз по операционной прибыли достаточно осторожный. Даже верхняя граница диапазона ожидаемой операционной прибыли будет значительно ниже по сравнению с $6,9 млрд в 4 квартале 2020 г.

▪️Meta Platforms. В прошлый раз компания Цукерберга сообщила, что смещает фокус бизнеса в сторону метавселенной. Инвесторы, несомненно, захотят услышать о прогрессе в развитии данного направления. В Meta ожидают, что инвестиции в Facebook Reality Labs (FRL) снизят общую операционную прибыль в 2021 финансовом году на $10 млрд. Консенсус-прогноз же предполагает, что доход Meta Platforms составит $33,38 млрд (+18,90% Г/Г), а прибыль на акцию (EPS) – $3,84.

Что будет в реальности?

Посмотрим на этой неделе.

#отчетность

@bitkogan

За чем еще будут следить инвесторы на этой неделе?

#Центральные_банки:#Центральные_банки:

▪️Австралия. Рост инфляции может привести к усилению «ястребиных» настроений среди членов РБА. Таким образом, помимо завершения программы количественного смягчения, Резервный Банк Австралии на ближайшем заседании может просигнализировать о более раннем повышении ставки (в мае, как ожидает рынок).

▪️Еврозона. Рост потребительских цен в Европе уже достиг рекордных 5%. Хотя объявления о корректировке прогнозов по траектории ставок мы не ожидаем, заседание будет «оживленным» и спорным в некоторых вопросах. Любые намеки на более быстрое завершение количественного смягчения в Европе могут привести к росту евро относительно доллара США. Если же европейцы ничего менять не будут и оставят все как есть, можно, по-моему, спокойно расчитывать на дальнейшее укрепление доллара. Но что-то мне подсказывает – европейцы смогут всех удивить.

▪️Великобритания. Ожидается, что Банк Англии повысит процентную ставку второй раз подряд до 0,5% с 0,25% и даст рекомендации по сокращению баланса. Также, особый интерес будет уделен комментариям главы ЦБ Эндрю Бейли о ситуации на рынке труда, росте заработной платы и росте инфляционного давления.

#Геополитика: #Геополитика:

▪️На выходных стало известно, что Лондон собирается расширить санкции против России в связи с ситуацией вокруг Украины. Также рассматривается вариант удвоения присутствия британских военных в странах Восточной Европы и отправка «оборонного оружия» в Эстонию. Санкции также могут затронуть и энергетику.

▪️Кроме того, ожидается, что на этой неделе Москва прокомментирует письменный ответ США на ее требования по безопасности. Не исключено, что рост геополитических рисков продолжит оказывать давление как на российские, так и европейские рынки.

▪️Добавил негатива и официальный представитель Пентагона Джон Кирби, заявив, что в эти выходные Россия еще больше увеличила численность войск на границе с Украиной.

Основной вопрос сегодня – риски-то эти в итоге снижаются или растут. Мнения на этот счет есть разные.

#Макро: #Макро:

▪️Особое внимание будет уделено ИПЦ в Европе, а также отчету по рынку труда в США. Стоит отметить, что китайские рынки будут закрыты большую часть недели в связи с празднованием Нового года по лунному календарю.

▪️Заседание ОПЕК+ 2 февраля: решение коалиции оставить ранее одобренный план по увеличению добычи нефти на 400 тысяч б/с в месяц вряд ли окажет серьезное влияние на рынок. Связано это с тем, что несмотря на снижение дефицита, спрос на «черное золото» по-прежнему опережает предложение. К тому же, в условиях ограниченных свободных мощностей, недофинансирования отрасли и технических проблем ряда стран-производителей нарастить объемы поставок хотя бы до текущих квот непросто.

@bitkogan

#Центральные_банки:#Центральные_банки:

▪️Австралия. Рост инфляции может привести к усилению «ястребиных» настроений среди членов РБА. Таким образом, помимо завершения программы количественного смягчения, Резервный Банк Австралии на ближайшем заседании может просигнализировать о более раннем повышении ставки (в мае, как ожидает рынок).

▪️Еврозона. Рост потребительских цен в Европе уже достиг рекордных 5%. Хотя объявления о корректировке прогнозов по траектории ставок мы не ожидаем, заседание будет «оживленным» и спорным в некоторых вопросах. Любые намеки на более быстрое завершение количественного смягчения в Европе могут привести к росту евро относительно доллара США. Если же европейцы ничего менять не будут и оставят все как есть, можно, по-моему, спокойно расчитывать на дальнейшее укрепление доллара. Но что-то мне подсказывает – европейцы смогут всех удивить.

▪️Великобритания. Ожидается, что Банк Англии повысит процентную ставку второй раз подряд до 0,5% с 0,25% и даст рекомендации по сокращению баланса. Также, особый интерес будет уделен комментариям главы ЦБ Эндрю Бейли о ситуации на рынке труда, росте заработной платы и росте инфляционного давления.

#Геополитика: #Геополитика:

▪️На выходных стало известно, что Лондон собирается расширить санкции против России в связи с ситуацией вокруг Украины. Также рассматривается вариант удвоения присутствия британских военных в странах Восточной Европы и отправка «оборонного оружия» в Эстонию. Санкции также могут затронуть и энергетику.

▪️Кроме того, ожидается, что на этой неделе Москва прокомментирует письменный ответ США на ее требования по безопасности. Не исключено, что рост геополитических рисков продолжит оказывать давление как на российские, так и европейские рынки.

▪️Добавил негатива и официальный представитель Пентагона Джон Кирби, заявив, что в эти выходные Россия еще больше увеличила численность войск на границе с Украиной.

Основной вопрос сегодня – риски-то эти в итоге снижаются или растут. Мнения на этот счет есть разные.

#Макро: #Макро:

▪️Особое внимание будет уделено ИПЦ в Европе, а также отчету по рынку труда в США. Стоит отметить, что китайские рынки будут закрыты большую часть недели в связи с празднованием Нового года по лунному календарю.

▪️Заседание ОПЕК+ 2 февраля: решение коалиции оставить ранее одобренный план по увеличению добычи нефти на 400 тысяч б/с в месяц вряд ли окажет серьезное влияние на рынок. Связано это с тем, что несмотря на снижение дефицита, спрос на «черное золото» по-прежнему опережает предложение. К тому же, в условиях ограниченных свободных мощностей, недофинансирования отрасли и технических проблем ряда стран-производителей нарастить объемы поставок хотя бы до текущих квот непросто.

@bitkogan

Эрдоган уволил главу статистического агентства из-за данных по инфляции.уволил главу статистического агентства из-за данных по инфляции.

По итогам 2021 г. инфляция в Турции составила 36%, а в январе ожидается ее разгон до 47%. Турецкий президент в своих речах неоднократно обещал: «Инфляция снизится».А обещания выполнять надо.

Инфляция растет по всему миру (конечно, не так сильно, как в Турции). И пока все эти центральные банки ужесточают политику, ставки поднимают и выключают печатные станки, турецкий президент борется с ценами другими методами. Более действенными и эффективными. А главное – работает безотказно.

Позиция Эрдогана заключается в том, что низкие ставки в Турции поспособствуют замедлению инфляции. Однако экономическая теория с ним не согласна. Как, собственно, и предыдущие главы Банка Турции, которых он последовательно увольнял.

Да и статистика говорит сама за себя. За последние 6 месяцев Банк Турции снизил ставку РЕПО с 19% до 14% под давлением президента, но инфляция бьет новые и новые максимумы.

Впрочем, статистика – вещь субъективная. Цифры переменчивы. Мы же понимаем, главное в этом деле – научиться правильно считать 😉 Эрдогану бы отправить своих ребят на повышение квалификации к нашим мегапрофессиональным экспертам из Росстата, которые в большинстве своем позаканчивали элитные факультеты Хогвартса. Ситуация могла бы заиграть новыми красками...

Больше всего удивления вызывает, что турецкий президент обещает и дальше снижать ставку. С учетом того, что сейчас реальная ставка Банка Турции (с корректировкой на инфляцию) и так находится в глубочайшей отрицательной зоне, становится не по себе.

Неоднократно писали, что резервы Турции истощаются и что лира сейчас стабильна исключительно благодаря тому, что Банк Турции занимает у других стран валюту и благодаря обещаниям президента возмещать людям потери по депозитам в лирах.

Вся эта ситуация уж очень неустойчива. Ничего нового сказать помимо «не влезай – убьет» мы не можем.

Зато турецкий президент чисто интуитивно, кажется, наконец-то понял истинную причину всех бед его страны. И молодец 😀 В скором времени можем увидеть стабилизацию ситуации, несмотря и вопреки. «На бумаге» – так уж точно 🤭

#Турция

@bitkogan

По итогам 2021 г. инфляция в Турции составила 36%, а в январе ожидается ее разгон до 47%. Турецкий президент в своих речах неоднократно обещал: «Инфляция снизится».А обещания выполнять надо.

Инфляция растет по всему миру (конечно, не так сильно, как в Турции). И пока все эти центральные банки ужесточают политику, ставки поднимают и выключают печатные станки, турецкий президент борется с ценами другими методами. Более действенными и эффективными. А главное – работает безотказно.

Позиция Эрдогана заключается в том, что низкие ставки в Турции поспособствуют замедлению инфляции. Однако экономическая теория с ним не согласна. Как, собственно, и предыдущие главы Банка Турции, которых он последовательно увольнял.

Да и статистика говорит сама за себя. За последние 6 месяцев Банк Турции снизил ставку РЕПО с 19% до 14% под давлением президента, но инфляция бьет новые и новые максимумы.

Впрочем, статистика – вещь субъективная. Цифры переменчивы. Мы же понимаем, главное в этом деле – научиться правильно считать 😉 Эрдогану бы отправить своих ребят на повышение квалификации к нашим мегапрофессиональным экспертам из Росстата, которые в большинстве своем позаканчивали элитные факультеты Хогвартса. Ситуация могла бы заиграть новыми красками...

Больше всего удивления вызывает, что турецкий президент обещает и дальше снижать ставку. С учетом того, что сейчас реальная ставка Банка Турции (с корректировкой на инфляцию) и так находится в глубочайшей отрицательной зоне, становится не по себе.

Неоднократно писали, что резервы Турции истощаются и что лира сейчас стабильна исключительно благодаря тому, что Банк Турции занимает у других стран валюту и благодаря обещаниям президента возмещать людям потери по депозитам в лирах.

Вся эта ситуация уж очень неустойчива. Ничего нового сказать помимо «не влезай – убьет» мы не можем.

Зато турецкий президент чисто интуитивно, кажется, наконец-то понял истинную причину всех бед его страны. И молодец 😀 В скором времени можем увидеть стабилизацию ситуации, несмотря и вопреки. «На бумаге» – так уж точно 🤭

#Турция

@bitkogan

Золото

Как мы и говорили, стоило доллару после сильного ралли относительно других валют чуть скорректироваться вниз (в частности, по евро 1,1195 против 1,1130 днём ранее), как золото тут же стало восстанавливаться.

Мы видим, что малейшее снижение темпов роста доллара относительно других валют приводит к повышению цен на золото. Ну и хорошо.

@bitkogan

Как мы и говорили, стоило доллару после сильного ралли относительно других валют чуть скорректироваться вниз (в частности, по евро 1,1195 против 1,1130 днём ранее), как золото тут же стало восстанавливаться.

Мы видим, что малейшее снижение темпов роста доллара относительно других валют приводит к повышению цен на золото. Ну и хорошо.

@bitkogan