Size: a a a

2020 October 08

Сегодня в сервисе по подписке BidKogan поучаствовал в еще одном интересном, на мой взгляд, размещении рублевых облигаций – КИВИ Финанс 001Р-01.

Срок обращения – 3 года. Финальная ставка купона по итогам бук-билдинга – 8,40% годовых. Эффективная доходность – 8,67% годовых. Спрос был очень высоким. Первоначальный объем размещения был увеличен с 3 до 5 млрд рублей.

Полагаю, что справедливая доходность для Qiwi еще ниже – не более 8% годовых. А цена может вырасти на вторичных торгах примерно до 102% от номинала. Посмотрим, оправдаются ли расчеты.

Техническое размещение и старт торгов – 13 октября.

Ещё один вариант куда можно вложиться, если вы «засели» в рублях.

@bitkogan

Срок обращения – 3 года. Финальная ставка купона по итогам бук-билдинга – 8,40% годовых. Эффективная доходность – 8,67% годовых. Спрос был очень высоким. Первоначальный объем размещения был увеличен с 3 до 5 млрд рублей.

Полагаю, что справедливая доходность для Qiwi еще ниже – не более 8% годовых. А цена может вырасти на вторичных торгах примерно до 102% от номинала. Посмотрим, оправдаются ли расчеты.

Техническое размещение и старт торгов – 13 октября.

Ещё один вариант куда можно вложиться, если вы «засели» в рублях.

@bitkogan

2020 October 09

И снова осень закружила карусель мелодий. Мелодий для инвесторов... о самом главном на сегодня. «Сколько?» и «Когда?»

Не знаю, о чем подумали вы, а я об очередной «подачке» американскому народу, строителю социализма.

Похоже, слова Трампа о том, что никому и ничего не дам, пока не стану новым Президентом – это была игра. Ну, шутка такая. Рынок это, собственно говоря, понял равно за 24 часа.

Интересно, Деда когда-нибудь привлекут за манипуляцию рынками? Или это теперь в США правила хорошего тона?

Владимир Владимирович! Слушайте, может, покажем супостатам кузькину мать? Поднимем вопрос в ООН о санкциях против США за манипуляцию рынками?

А чего? Нам – веселье. МИДу нашему будет чем заняться. Да и ООН будет в целом не против. Развлекутся все.

Договоримся, к примеру, с Европой, что за манипуляции рынками вводятся санкции против США. Наложим эмбарго, например, на газ и нефть из Америки. Они нам за вмешательство в выборы. Мы им – за манипуляции. И оштрафуем за это американцев миллиардов на 50 (или 100) долларов.

Они и не заметят подобной мелочи! А нам прибавка в бюджет.

Кстати, по регрессии можно на миллиардов на 5-10 и поляков штрафануть. За пособничество.

Но поляков предлагаю ближе к 4 ноября. Как раз и повод хороший. Выпьем, уже традиционно, за изгнание горстки поляков из Кремля, да и санкции на них наложим. По совокупности деяний.

Впрочем, что-то я размечтался.

Вернемся к нашим реалиям.

Рынки, в предвкушении новых щедрых подарков от наследников Гутенберга, растут уже вторую неделю, ломая нам все представления о том, что в преддверии выборов все должны стоять и бояться.

Вот и сегодня утром.

Опять наверх посматривает многострадальное золото, «делавшее нам нервы» последнее время. В ту же сторону – серебро и прочие «блестяшки».

Индексы на США также в положительной зоне.

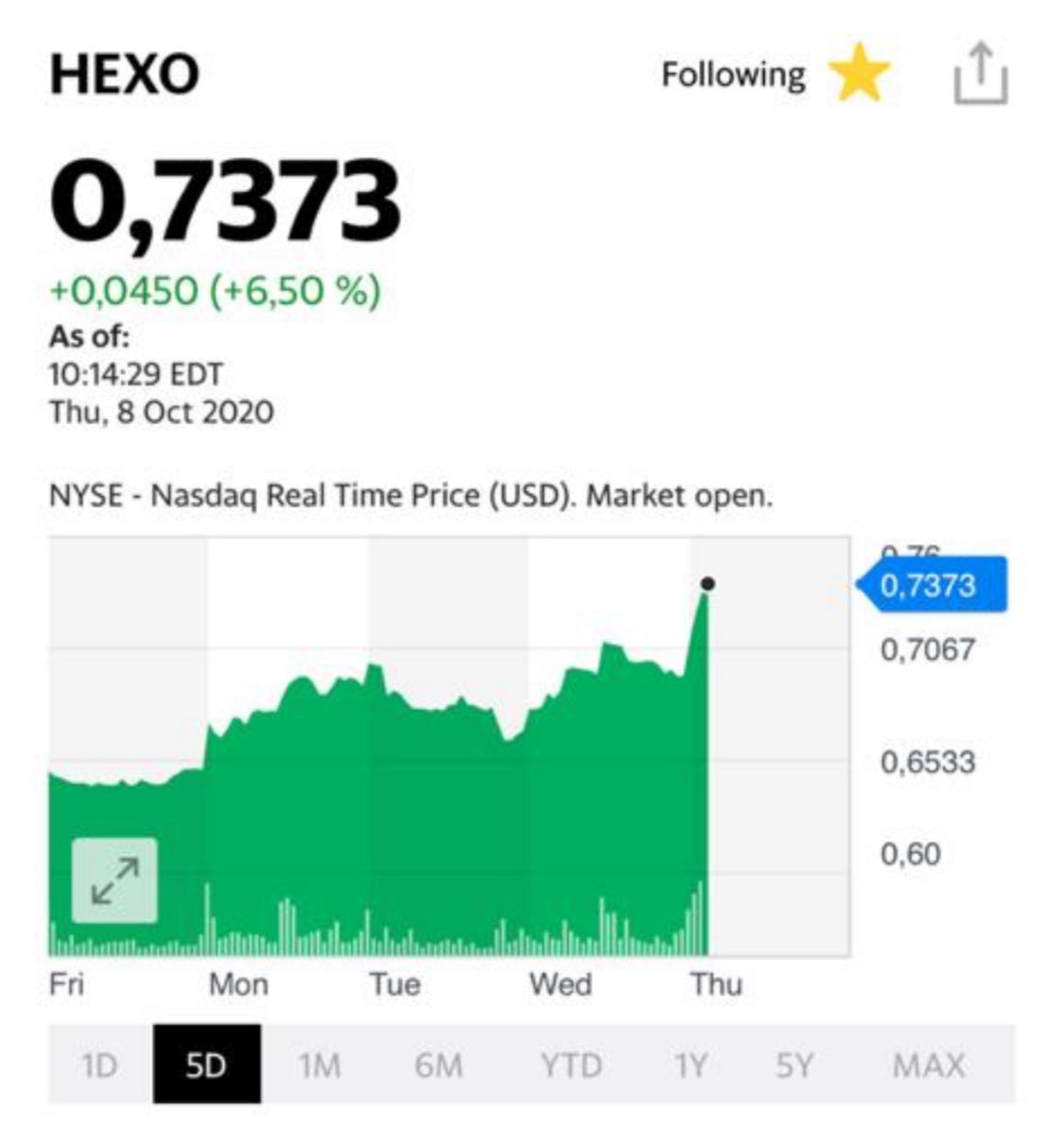

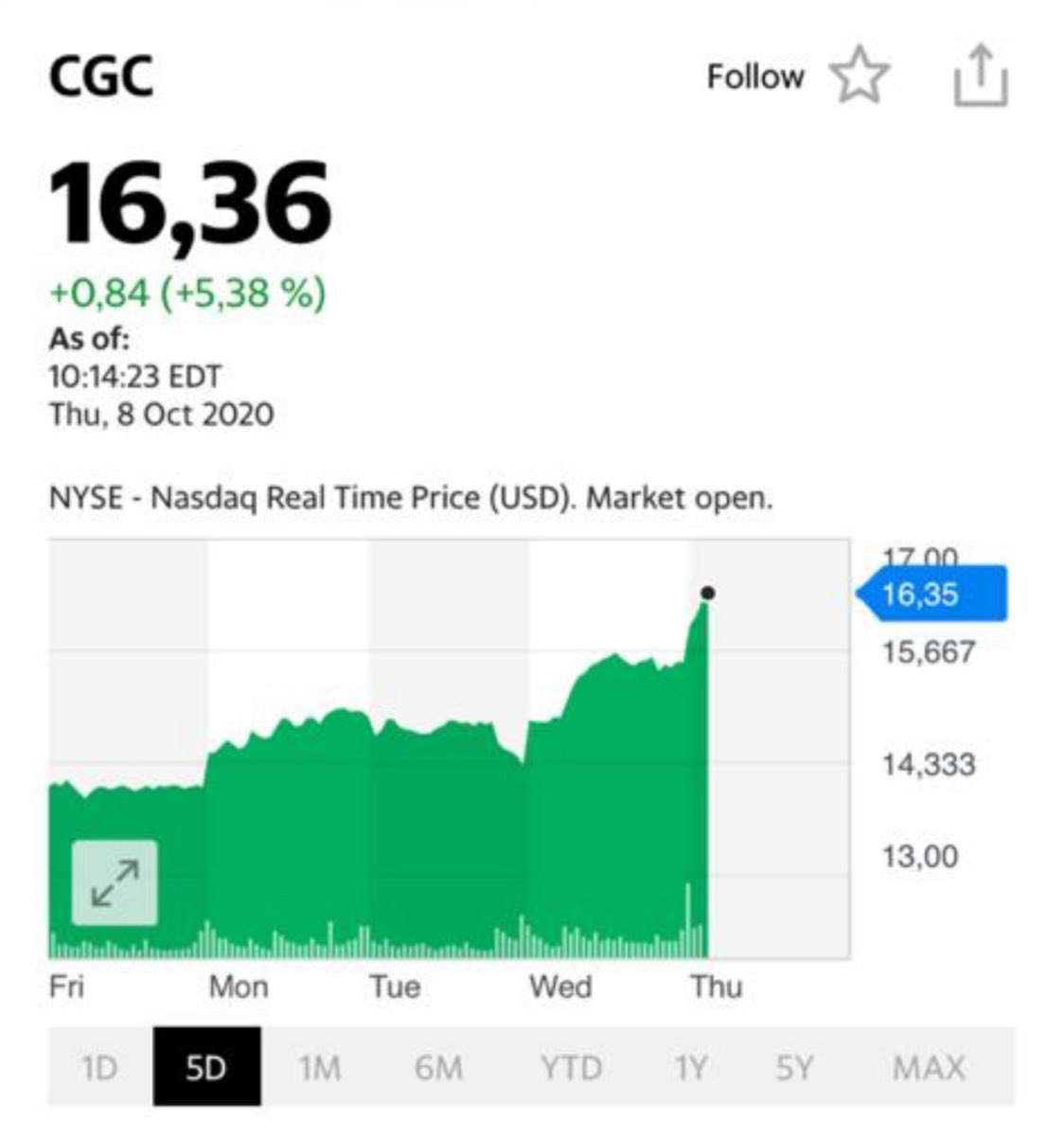

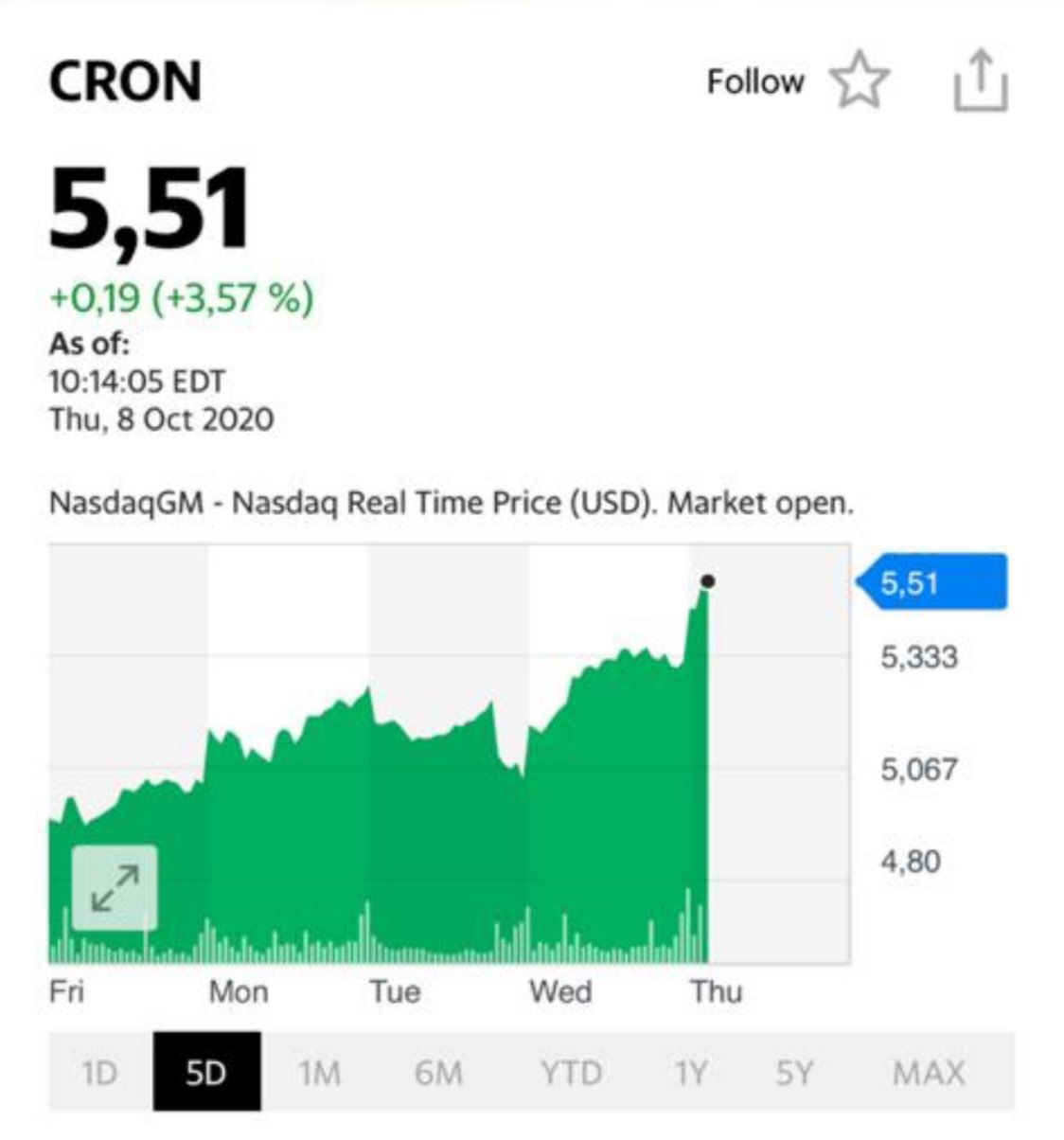

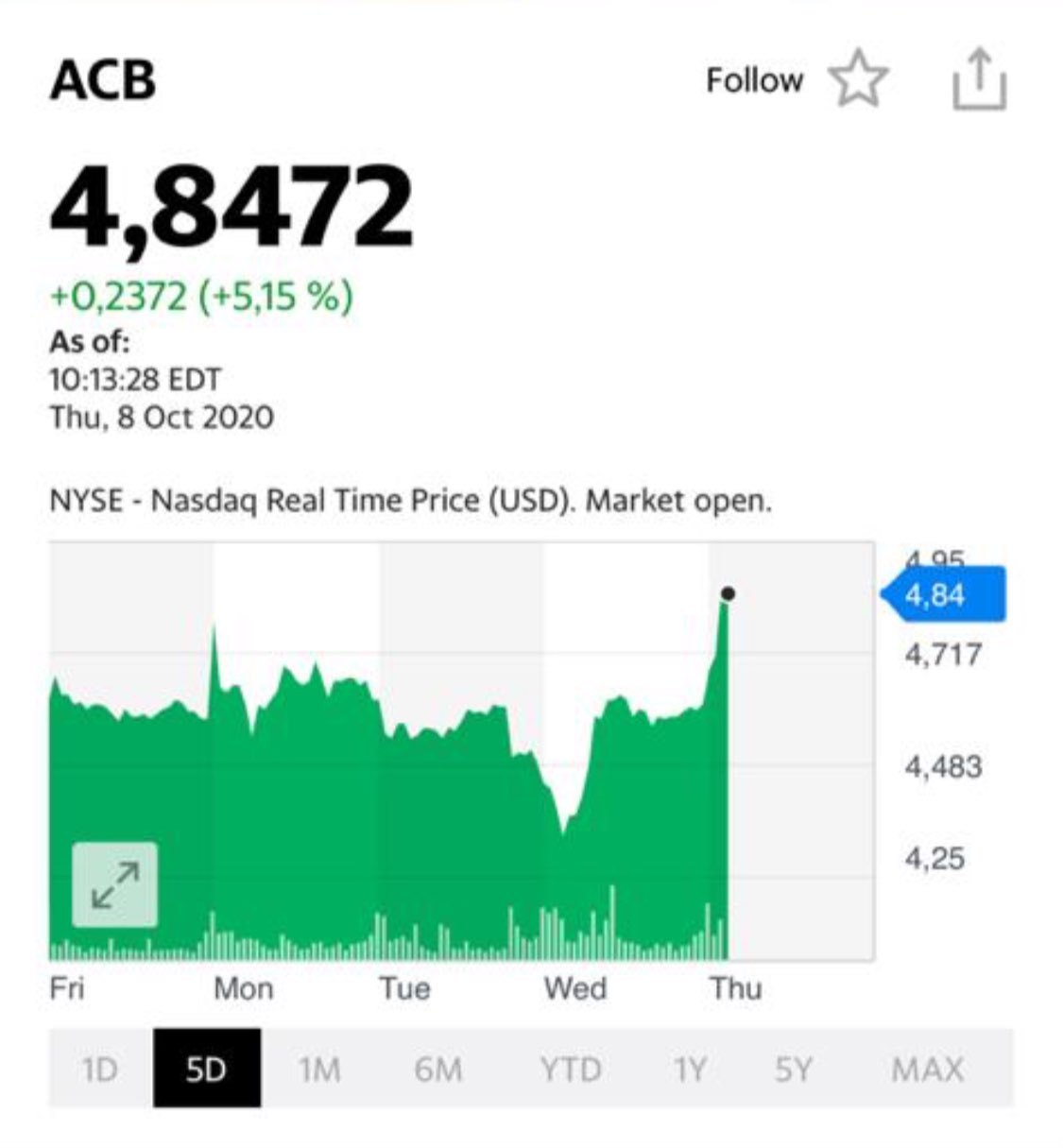

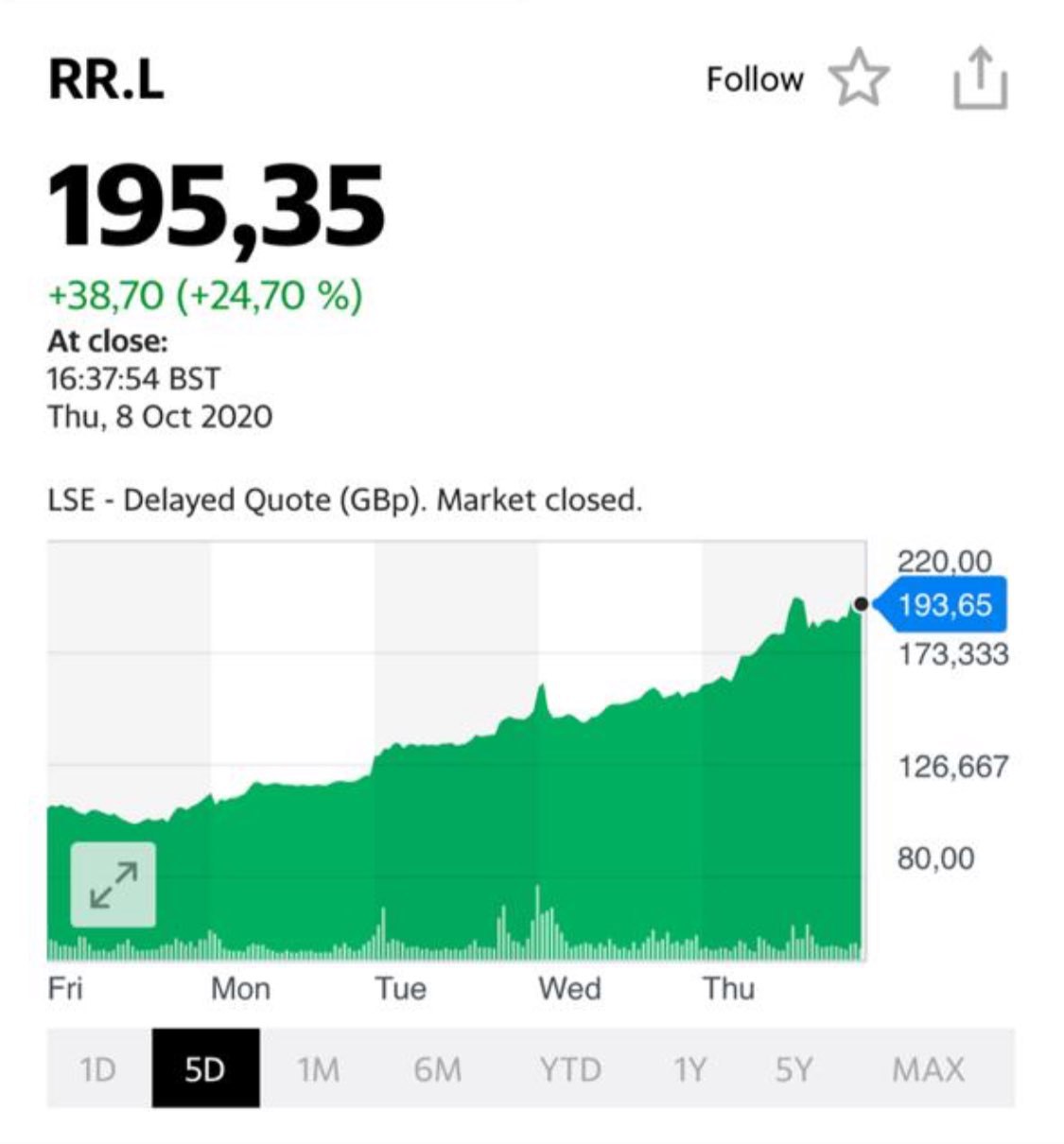

Не могу налюбоваться моими любимцами – активами для особо здорового образа жизни. Вчера они, все как один, прибавили от 10 до 20 процентов. На пост-торгах еще намекают на продолжение банкета.

А ведь о том, что в «экологическом» секторе будет весело, давно и не раз предупреждал. Совесть чиста. Думаю, это не конец пути.

В целом о рынке.

Вспоминаем старое правило: покупаем на слухах – продаем на фактах. И не поддаёмся эйфории. Все нервотрепки еще впереди. Спокойно фиксируем прибыльные позиции и увеличиваем долю коротких бондов. Еще пригодятся.

@bitkogan

Не знаю, о чем подумали вы, а я об очередной «подачке» американскому народу, строителю социализма.

Похоже, слова Трампа о том, что никому и ничего не дам, пока не стану новым Президентом – это была игра. Ну, шутка такая. Рынок это, собственно говоря, понял равно за 24 часа.

Интересно, Деда когда-нибудь привлекут за манипуляцию рынками? Или это теперь в США правила хорошего тона?

Владимир Владимирович! Слушайте, может, покажем супостатам кузькину мать? Поднимем вопрос в ООН о санкциях против США за манипуляцию рынками?

А чего? Нам – веселье. МИДу нашему будет чем заняться. Да и ООН будет в целом не против. Развлекутся все.

Договоримся, к примеру, с Европой, что за манипуляции рынками вводятся санкции против США. Наложим эмбарго, например, на газ и нефть из Америки. Они нам за вмешательство в выборы. Мы им – за манипуляции. И оштрафуем за это американцев миллиардов на 50 (или 100) долларов.

Они и не заметят подобной мелочи! А нам прибавка в бюджет.

Кстати, по регрессии можно на миллиардов на 5-10 и поляков штрафануть. За пособничество.

Но поляков предлагаю ближе к 4 ноября. Как раз и повод хороший. Выпьем, уже традиционно, за изгнание горстки поляков из Кремля, да и санкции на них наложим. По совокупности деяний.

Впрочем, что-то я размечтался.

Вернемся к нашим реалиям.

Рынки, в предвкушении новых щедрых подарков от наследников Гутенберга, растут уже вторую неделю, ломая нам все представления о том, что в преддверии выборов все должны стоять и бояться.

Вот и сегодня утром.

Опять наверх посматривает многострадальное золото, «делавшее нам нервы» последнее время. В ту же сторону – серебро и прочие «блестяшки».

Индексы на США также в положительной зоне.

Не могу налюбоваться моими любимцами – активами для особо здорового образа жизни. Вчера они, все как один, прибавили от 10 до 20 процентов. На пост-торгах еще намекают на продолжение банкета.

А ведь о том, что в «экологическом» секторе будет весело, давно и не раз предупреждал. Совесть чиста. Думаю, это не конец пути.

В целом о рынке.

Вспоминаем старое правило: покупаем на слухах – продаем на фактах. И не поддаёмся эйфории. Все нервотрепки еще впереди. Спокойно фиксируем прибыльные позиции и увеличиваем долю коротких бондов. Еще пригодятся.

@bitkogan

«Уж сколько раз твердили миру...» Нет, я не собрался цитировать басню Крылова. Эти великие строки вспомнились в контексте обещания «гениями» из Citi банка скорого падения доллара.

Периодически кто-то просыпается и рассказывает нам о том, что доллар вот-вот упадёт. И что девальвация – неизбежный и единственный путь спасения Америки.

Друзья! Мы эту сказку для взрослых слушаем уже, наверное, лет 20. А доллар все там же!

У меня лишь один вопрос аналитикам Citi: Европа будет сидеть и смотреть на падение доллара и, соответственно, на рост евро? Будет спокойно наблюдать убийство европейского экспорта? И Китай будет наблюдать без какой-либо реакции? И Англия? Или, может, они начнут валютные войны? Начнут печатать деньги, чтоб не дать умереть своим экспортёрам?

Все вы хорошо и правильно говорите. Только помните: мир не однополярный. Если Америка захочет (а она очень хочет) девальвировать свою валюту, то есть и другие ребята. Которые отнюдь не в восторге от этой перспективы.

Рано хоронить доллар. Ой, рано.

@bitkogan

Периодически кто-то просыпается и рассказывает нам о том, что доллар вот-вот упадёт. И что девальвация – неизбежный и единственный путь спасения Америки.

Друзья! Мы эту сказку для взрослых слушаем уже, наверное, лет 20. А доллар все там же!

У меня лишь один вопрос аналитикам Citi: Европа будет сидеть и смотреть на падение доллара и, соответственно, на рост евро? Будет спокойно наблюдать убийство европейского экспорта? И Китай будет наблюдать без какой-либо реакции? И Англия? Или, может, они начнут валютные войны? Начнут печатать деньги, чтоб не дать умереть своим экспортёрам?

Все вы хорошо и правильно говорите. Только помните: мир не однополярный. Если Америка захочет (а она очень хочет) девальвировать свою валюту, то есть и другие ребята. Которые отнюдь не в восторге от этой перспективы.

Рано хоронить доллар. Ой, рано.

@bitkogan

Как России снять нефтяное проклятье и не превратиться в большую Венесуэлу.

В статье – цитаты из новой книги Андрея Мовчана и мое небольшое мнение по теме.

Рекомендую почитать.

@bitkogan

В статье – цитаты из новой книги Андрея Мовчана и мое небольшое мнение по теме.

Рекомендую почитать.

@bitkogan

На следующей неделе начинается основная фаза сезона корпоративной финансовой отчетности в США.

Первыми, по традиции, идут крупнейшие банки; за ними – все остальные. Правда, некоторые компании уже отчитались и показали отличный рост. Такие как, например, Levi Strauss (LEVI US).

Какие сектора могут в 3 квартале 2020 г. выглядеть лучше остальных? Компании каких секторов имеют наилучшие шансы опередить прогнозы аналитиков?

На наш взгляд, в грядущем сезоне отчетности имеет смысл обратить внимание не следующие сектора:

1. Банки. Одна из наиболее недооцененных отраслей рынка. После локдауна у банков выросло количество оффлайн-операций вследствие увеличения экономической активности.

Пример: JP Morgan (JPM US).

2. Ритейл. Здесь речь идет, прежде всего, об оффлайн-ритейле, который вернулся к активной работе после локдауна. Пример Levi Strauss весьма показателен: аналитики прогнозировали убыток по EPS, но компания показала прибыль.

Пример: Ralph Lauren (RL US).

3. Медицинское оборудование и услуги. Во 2 квартале основная часть больниц и госпиталей во всем мире была переоборудована под заболевших коронавирусом. Однако в 3 квартале медучреждения постепенно стали возвращаться к обычной деятельности. Не исключаем, что 3 квартал для них может стать весьма успешным, особенно за счет эффекта низкой базы, который был во 2 квартале.

Пример: Abbott Laboratories (ABT US).

4. Строительный сектор и металлургия. Данные сектора также вернулись к активной деятельности в 3 квартале и, по нашему мнению, имеют хорошие шансы превысить прогнозы аналитиков по финансам.

Пример: NVR (NVR US), Nucor (NUE US)).

5. Транспорт также может показать неплохие результаты. Особенно это касается фирм, связанных с грузоперевозками (автомобильный транспорт и ж/д), а также авиакомпаний.

Пример: Old Dominion (ODFL US).

6. Отели, туризм. Начиная со второй половины лета, люди все-таки поехали в долгожданные отпуска. Здесь главными бенефициарами могут стать сетевые отели и другие компмании, связанные с туристическим бизнесом.

Пример: Marriott (MAR US).

Безусловно, нужно отдавать себе отчет в том, что покупка акций перед отчетностью – это high risk стратегия. Компания может отчитаться прекрасно, опередить прогнозы, но плохой guidance менеджмента на следующий квартал может приземлить котировки очень серьезно.

Поэтому в каждом конкретном случае нужно 10 раз подумать, прежде чем покупать те или иные акции перед отчетностью. При этом самый тщательный анализ не гарантирует вам получения спекулятивной прибыли. Часто бывает совсем наоборот. Но, тем не менее, шансы есть.

В сервисе по подписке BidKogan буду пробовать спекулировать на теме отчетностей отдельных компаний. Каких именно? Помимо представленных выше примеров есть еще немало интересных компаний.

Следите за публикациями в BidKogan.

@bitkogan

Первыми, по традиции, идут крупнейшие банки; за ними – все остальные. Правда, некоторые компании уже отчитались и показали отличный рост. Такие как, например, Levi Strauss (LEVI US).

Какие сектора могут в 3 квартале 2020 г. выглядеть лучше остальных? Компании каких секторов имеют наилучшие шансы опередить прогнозы аналитиков?

На наш взгляд, в грядущем сезоне отчетности имеет смысл обратить внимание не следующие сектора:

1. Банки. Одна из наиболее недооцененных отраслей рынка. После локдауна у банков выросло количество оффлайн-операций вследствие увеличения экономической активности.

Пример: JP Morgan (JPM US).

2. Ритейл. Здесь речь идет, прежде всего, об оффлайн-ритейле, который вернулся к активной работе после локдауна. Пример Levi Strauss весьма показателен: аналитики прогнозировали убыток по EPS, но компания показала прибыль.

Пример: Ralph Lauren (RL US).

3. Медицинское оборудование и услуги. Во 2 квартале основная часть больниц и госпиталей во всем мире была переоборудована под заболевших коронавирусом. Однако в 3 квартале медучреждения постепенно стали возвращаться к обычной деятельности. Не исключаем, что 3 квартал для них может стать весьма успешным, особенно за счет эффекта низкой базы, который был во 2 квартале.

Пример: Abbott Laboratories (ABT US).

4. Строительный сектор и металлургия. Данные сектора также вернулись к активной деятельности в 3 квартале и, по нашему мнению, имеют хорошие шансы превысить прогнозы аналитиков по финансам.

Пример: NVR (NVR US), Nucor (NUE US)).

5. Транспорт также может показать неплохие результаты. Особенно это касается фирм, связанных с грузоперевозками (автомобильный транспорт и ж/д), а также авиакомпаний.

Пример: Old Dominion (ODFL US).

6. Отели, туризм. Начиная со второй половины лета, люди все-таки поехали в долгожданные отпуска. Здесь главными бенефициарами могут стать сетевые отели и другие компмании, связанные с туристическим бизнесом.

Пример: Marriott (MAR US).

Безусловно, нужно отдавать себе отчет в том, что покупка акций перед отчетностью – это high risk стратегия. Компания может отчитаться прекрасно, опередить прогнозы, но плохой guidance менеджмента на следующий квартал может приземлить котировки очень серьезно.

Поэтому в каждом конкретном случае нужно 10 раз подумать, прежде чем покупать те или иные акции перед отчетностью. При этом самый тщательный анализ не гарантирует вам получения спекулятивной прибыли. Часто бывает совсем наоборот. Но, тем не менее, шансы есть.

В сервисе по подписке BidKogan буду пробовать спекулировать на теме отчетностей отдельных компаний. Каких именно? Помимо представленных выше примеров есть еще немало интересных компаний.

Следите за публикациями в BidKogan.

@bitkogan

Вчера вечером Центральный банк Аргентины объявил о повышении ставки РЕПО с 24% до 27%.

Это уже второе повышение за месяц: 1 октября ЦБ Аргентины повысил ставку на целых 5 п.п., с 19% до 24%.

Повышение ставки РЕПО в первую очередь направлено на то, чтобы ограничить заимствования банков. Да, это сдерживающая монетарная политика, однако Банк Аргентины вынужден прибегнуть к этой мере в силу того, что все возможные экономические агенты активно переводят отечественную валюту в доллары.

Причем это происходит несмотря на ограничения, которые вводит ЦБ Аргентины. В стране введены налоги на обмен валюты, нельзя покупать больше $200 в месяц. Причем, несмотря на эти меры, объем покупок валюты в месяц стабильно растет, начиная с марта.

После первого повышения ставки РЕПО в начале месяца песо упал на 1,2% и пока никаких признаков его восстановления, увы, не наблюдается. Население совершенно не доверяет этой валюте и при любой возможности пытается вложиться в доллары. Причина в том, что аргентинское правительство финансирует дефицит бюджета, печатая деньги. Неудивительно, потому что занимать, когда годовая доходность 10-летних облигаций составляет 15%, не представляется возможным для страны, у который госдолг к ВВП превысит 100% к концу года.

Что все это значит? Второе по счету повышение ставки за такой короткий срок говорит о том, что ЦБ Аргентины не в состоянии контролировать ситуацию. Недоверие к песо только нарастает, особенно если держать в голове огромный госдолг в стране и тот факт, что инфляция уже превышает 40%. Более того, уже который год ВВП в этой стране падает: в 2018 году падение составило 2,5%, в 2019 – 2,2%, а к концу этого года снижение ВВП прогнозируется на уровне 5,7%.

Сейчас в стране действительно большие риски того, что обесценение песо выльется в еще более масштабные проблемы для экономики. В течение недели МВФ, скорее всего, предложит Аргентине очередную программу поддержки, однако далеко не факт, что этого будет достаточно.

Для меня очевидны две вещи про аргентинскую экономику:

1. Правительство точно продолжит печатать деньги для покрытия дефицита бюджета.

2. Население продолжит избавляться от песо.

Как известно, нужно лечить саму болезнь, а не симптомы. Меры, типа ограничения потоков капитала и повышения ставки, имеют краткосрочный эффект. Долларизация – это симптом неустойчивой фискальной системы и недоверия к валюте. Вот центральному банку и не удается взять ситуацию под контроль.

Вывод можно сделать один: никакие МВФ не помогут, пока в стране не будет проведена действительно сложная работа, реформирующая фискальную политику. Без фискальной дисциплины ничего не поможет и песо, увы, продолжит падать, несмотря на ограничения от ЦБ.

Итак, проблемные точки: Турция, Аргентина, … кто еще впереди? Накопление таких точек увеличивает системный риск и может привести к переходу от количества к качеству. Еще 2-3 случая подобных проблем с долгом и валютой в странах, и все вполне может закончиться массовым бегством капитала из развивающихся стран.

Самое серьезное внимание должно уделяться валютам развивающихся стран, так как именно курс валюты является индикатором устойчивости долга в стране и доверия агентов к валюте.

@bitkogan

Это уже второе повышение за месяц: 1 октября ЦБ Аргентины повысил ставку на целых 5 п.п., с 19% до 24%.

Повышение ставки РЕПО в первую очередь направлено на то, чтобы ограничить заимствования банков. Да, это сдерживающая монетарная политика, однако Банк Аргентины вынужден прибегнуть к этой мере в силу того, что все возможные экономические агенты активно переводят отечественную валюту в доллары.

Причем это происходит несмотря на ограничения, которые вводит ЦБ Аргентины. В стране введены налоги на обмен валюты, нельзя покупать больше $200 в месяц. Причем, несмотря на эти меры, объем покупок валюты в месяц стабильно растет, начиная с марта.

После первого повышения ставки РЕПО в начале месяца песо упал на 1,2% и пока никаких признаков его восстановления, увы, не наблюдается. Население совершенно не доверяет этой валюте и при любой возможности пытается вложиться в доллары. Причина в том, что аргентинское правительство финансирует дефицит бюджета, печатая деньги. Неудивительно, потому что занимать, когда годовая доходность 10-летних облигаций составляет 15%, не представляется возможным для страны, у который госдолг к ВВП превысит 100% к концу года.

Что все это значит? Второе по счету повышение ставки за такой короткий срок говорит о том, что ЦБ Аргентины не в состоянии контролировать ситуацию. Недоверие к песо только нарастает, особенно если держать в голове огромный госдолг в стране и тот факт, что инфляция уже превышает 40%. Более того, уже который год ВВП в этой стране падает: в 2018 году падение составило 2,5%, в 2019 – 2,2%, а к концу этого года снижение ВВП прогнозируется на уровне 5,7%.

Сейчас в стране действительно большие риски того, что обесценение песо выльется в еще более масштабные проблемы для экономики. В течение недели МВФ, скорее всего, предложит Аргентине очередную программу поддержки, однако далеко не факт, что этого будет достаточно.

Для меня очевидны две вещи про аргентинскую экономику:

1. Правительство точно продолжит печатать деньги для покрытия дефицита бюджета.

2. Население продолжит избавляться от песо.

Как известно, нужно лечить саму болезнь, а не симптомы. Меры, типа ограничения потоков капитала и повышения ставки, имеют краткосрочный эффект. Долларизация – это симптом неустойчивой фискальной системы и недоверия к валюте. Вот центральному банку и не удается взять ситуацию под контроль.

Вывод можно сделать один: никакие МВФ не помогут, пока в стране не будет проведена действительно сложная работа, реформирующая фискальную политику. Без фискальной дисциплины ничего не поможет и песо, увы, продолжит падать, несмотря на ограничения от ЦБ.

Итак, проблемные точки: Турция, Аргентина, … кто еще впереди? Накопление таких точек увеличивает системный риск и может привести к переходу от количества к качеству. Еще 2-3 случая подобных проблем с долгом и валютой в странах, и все вполне может закончиться массовым бегством капитала из развивающихся стран.

Самое серьезное внимание должно уделяться валютам развивающихся стран, так как именно курс валюты является индикатором устойчивости долга в стране и доверия агентов к валюте.

@bitkogan