Size: a a a

2020 December 02

Продолжается стремительный рост цен на драгоценные металлы.

Похоже, краткосрочный даун тренд по драгметаллам закончился. И замечательно.

@bitkogan

Похоже, краткосрочный даун тренд по драгметаллам закончился. И замечательно.

@bitkogan

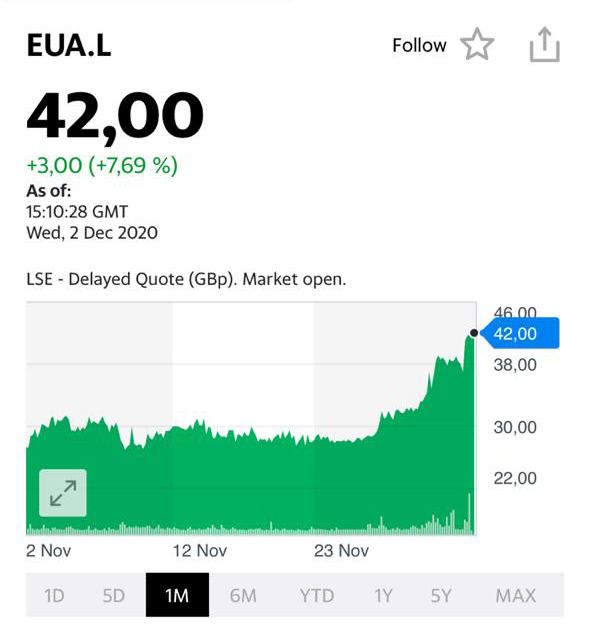

Платина.

Серебро.

Золото.

Как я оцениваю перспективы акций АЛРОСА (ALRS RX)?

Что у компании будет с дивидендами в 2021 г.?

Друзья, мы опять возвращаемся к теме, о которой уже говорили сегодня. Почему российский рядовой инвестор пойдет и купит условный Exxon Mobil (XOM US), а не АЛРОСА?

Про инвестиционный климат и необходимость его улучшения мы уже неоднократно говорили. И, судя по росту индивидуальных счетов на «Мосбирже», определенные подвижки в этом вопросе, к счастью, есть.

Однако, многие новоиспеченные инвесторы идут на биржу в основном с целью покупки американских акций. Чем же еще, кроме улучшения инвестклимата, могут привлечь инвестора российские бумаги? Тем более, с госучастием, такие, как АЛРОСА?

На мой взгляд, ответ очевиден – увеличением дивидендных выплат. На самом деле, такой сценарий устраивал бы всех. Главный акционер в лице государства увеличивает cash flow для пополнения бюджета. Рядовые инвесторы счастливы получать в районе 15% дивидендов в рублях.

Как будет в случае с АЛРОСА? Давайте попробуем предположить. Объем дивидендов, согласно политике компании, зависит от долговой нагрузки. К примеру, если на конец отчетного периода отношение чистого долга к EBITDA находится в диапазоне 1.0x-1.5х, то на дивиденды направляется 50-70% свободного денежного потока.

Улучшение конъюнктуры рынка алмазов в 2020 г. дает хорошие шансы на то, что в 2021 г. финансовая ситуация в АЛРОСА будет улучшаться: в частности, увеличится свободный денежный потоки снизится долговая нагрузка.

Если Net debt/EBITDA на конец 1 полугодия 2021 г. будет в указанном выше диапазоне, а свободный денежный поток составит порядка 50 млрд руб. (консенсус-прогноз Bloomberg – около 45 млрд руб.), то дивидендная доходность может составить 8-11% годовых в рублях.

Это вполне достойный уровень. При этом, если Net debt/EBITDA уменьшится еще сильнее, то, соответственно, выплаты будут выше. Плюс в случае сохранения благоприятной ситуации на рынке алмазов не исключал бы каких-то «специальных» дивидендов (special cash).

Не удивлюсь, если в итоге по результатам 2021 г. дивидендная доходность акций АЛРОСА будет в районе 15%. Почему нет? Хотите привлекать инвесторов в российские активы, тем более, государственные, это прямой путь. А главное – нет проигравших, все довольны.

@bitkogan

Что у компании будет с дивидендами в 2021 г.?

Друзья, мы опять возвращаемся к теме, о которой уже говорили сегодня. Почему российский рядовой инвестор пойдет и купит условный Exxon Mobil (XOM US), а не АЛРОСА?

Про инвестиционный климат и необходимость его улучшения мы уже неоднократно говорили. И, судя по росту индивидуальных счетов на «Мосбирже», определенные подвижки в этом вопросе, к счастью, есть.

Однако, многие новоиспеченные инвесторы идут на биржу в основном с целью покупки американских акций. Чем же еще, кроме улучшения инвестклимата, могут привлечь инвестора российские бумаги? Тем более, с госучастием, такие, как АЛРОСА?

На мой взгляд, ответ очевиден – увеличением дивидендных выплат. На самом деле, такой сценарий устраивал бы всех. Главный акционер в лице государства увеличивает cash flow для пополнения бюджета. Рядовые инвесторы счастливы получать в районе 15% дивидендов в рублях.

Как будет в случае с АЛРОСА? Давайте попробуем предположить. Объем дивидендов, согласно политике компании, зависит от долговой нагрузки. К примеру, если на конец отчетного периода отношение чистого долга к EBITDA находится в диапазоне 1.0x-1.5х, то на дивиденды направляется 50-70% свободного денежного потока.

Улучшение конъюнктуры рынка алмазов в 2020 г. дает хорошие шансы на то, что в 2021 г. финансовая ситуация в АЛРОСА будет улучшаться: в частности, увеличится свободный денежный потоки снизится долговая нагрузка.

Если Net debt/EBITDA на конец 1 полугодия 2021 г. будет в указанном выше диапазоне, а свободный денежный поток составит порядка 50 млрд руб. (консенсус-прогноз Bloomberg – около 45 млрд руб.), то дивидендная доходность может составить 8-11% годовых в рублях.

Это вполне достойный уровень. При этом, если Net debt/EBITDA уменьшится еще сильнее, то, соответственно, выплаты будут выше. Плюс в случае сохранения благоприятной ситуации на рынке алмазов не исключал бы каких-то «специальных» дивидендов (special cash).

Не удивлюсь, если в итоге по результатам 2021 г. дивидендная доходность акций АЛРОСА будет в районе 15%. Почему нет? Хотите привлекать инвесторов в российские активы, тем более, государственные, это прямой путь. А главное – нет проигравших, все довольны.

@bitkogan

О перспективах рынка нефти – более подробно.

Появление вакцин и потенциальная нормализация жизни в мире, безусловно, прекрасные новости для рынка нефти (цены поднялись более чем на 30% с ноябрьских минимумов). Ожидание восстановления спроса в сочетании с подразумеваемыми усилиями ОПЕК+ по ограничению предложения создали позитивный настрой. На этом фоне многие надеялись на преодоление отметки в $50 за баррель уже в ближайшие недели.

Тем не менее, что-то пошло не так. В первую очередь потому, что встреча ОПЕК+ пошла иначе, чем ожидалось. Достижение договоренности о продлении ограничений на добычу в размере 7,7 млн баррелей в день пришлось перенести на 3 дня из-за возникших разногласий.

Но даже если 3 декабря об этом продлении будет объявлено в максимально «вкусной» формулировке, рост цен, скорее всего, не будет долгим и слишком значительным. Хотя тест и даже пробой $50 по Brent исключать нельзя.

Почему в голову приходят такие выводы?

Прежде всего, восстановление спроса может не быть быстрым и полным. Причины совершенно разные: от проблем с вакцинацией до структурных сдвигов в потреблении топлива после пандемии. Но главное препятствие для устойчивого роста цен по-прежнему будет на стороне предложения.

Добыча в США начала показывать вялые признаки роста уже сейчас, а при ценах в районе $50 он ускорится. Про дополнительный 1 млн барр./день от Ливии говорят уже давно, но не стоит забывать и об Иране.

Джо Байден может возродить ядерную сделку в том или ином виде, и в этом случае иранская нефть в прямом смысле хлынет на рынок. На Венесуэле все давно поставили крест, и в краткосрочной перспективе это, очевидно, правильно. Но навеса свободных мощностей по добыче, как мы видим, хватает и без нее.

Вероятный рост добычи в США негативен для цен сам по себе. Однако еще хуже, что он снова начнет нервировать остальных, и сделка ОПЕК+ опять окажется под угрозой. На мой взгляд, пока можно констатировать, что любой рост выше $50/баррель в ближайшие месяцы не может быть устойчивым. И если он произойдет, то это будет поводом подумать о продаже нефти.

В то же время, снижение ниже $40/баррель по любой причине, кроме краха ОПЕК+, заставит задуматься о покупке. Внутри же этого интервала можно пробовать ловить небольшие движения в зависимости от обстановки.

Еще один немаловажный момент – спекуляции и манипуляции. Дело в том, что доли так называемой «бумажной» и поставочной нефти на мировом рынке несопоставимы. Что такое «бумажная» нефть? Это все то, что торгуется на финансовых рынках – фьючерсы, опционы, форварды и так далее. На этом поле у больших игроков, крупных инвестбанков, огромный простор для маневра. Это тоже необходимо учитывать.

@bitkogan

Появление вакцин и потенциальная нормализация жизни в мире, безусловно, прекрасные новости для рынка нефти (цены поднялись более чем на 30% с ноябрьских минимумов). Ожидание восстановления спроса в сочетании с подразумеваемыми усилиями ОПЕК+ по ограничению предложения создали позитивный настрой. На этом фоне многие надеялись на преодоление отметки в $50 за баррель уже в ближайшие недели.

Тем не менее, что-то пошло не так. В первую очередь потому, что встреча ОПЕК+ пошла иначе, чем ожидалось. Достижение договоренности о продлении ограничений на добычу в размере 7,7 млн баррелей в день пришлось перенести на 3 дня из-за возникших разногласий.

Но даже если 3 декабря об этом продлении будет объявлено в максимально «вкусной» формулировке, рост цен, скорее всего, не будет долгим и слишком значительным. Хотя тест и даже пробой $50 по Brent исключать нельзя.

Почему в голову приходят такие выводы?

Прежде всего, восстановление спроса может не быть быстрым и полным. Причины совершенно разные: от проблем с вакцинацией до структурных сдвигов в потреблении топлива после пандемии. Но главное препятствие для устойчивого роста цен по-прежнему будет на стороне предложения.

Добыча в США начала показывать вялые признаки роста уже сейчас, а при ценах в районе $50 он ускорится. Про дополнительный 1 млн барр./день от Ливии говорят уже давно, но не стоит забывать и об Иране.

Джо Байден может возродить ядерную сделку в том или ином виде, и в этом случае иранская нефть в прямом смысле хлынет на рынок. На Венесуэле все давно поставили крест, и в краткосрочной перспективе это, очевидно, правильно. Но навеса свободных мощностей по добыче, как мы видим, хватает и без нее.

Вероятный рост добычи в США негативен для цен сам по себе. Однако еще хуже, что он снова начнет нервировать остальных, и сделка ОПЕК+ опять окажется под угрозой. На мой взгляд, пока можно констатировать, что любой рост выше $50/баррель в ближайшие месяцы не может быть устойчивым. И если он произойдет, то это будет поводом подумать о продаже нефти.

В то же время, снижение ниже $40/баррель по любой причине, кроме краха ОПЕК+, заставит задуматься о покупке. Внутри же этого интервала можно пробовать ловить небольшие движения в зависимости от обстановки.

Еще один немаловажный момент – спекуляции и манипуляции. Дело в том, что доли так называемой «бумажной» и поставочной нефти на мировом рынке несопоставимы. Что такое «бумажная» нефть? Это все то, что торгуется на финансовых рынках – фьючерсы, опционы, форварды и так далее. На этом поле у больших игроков, крупных инвестбанков, огромный простор для маневра. Это тоже необходимо учитывать.

@bitkogan

Вопрос: какие есть методы вывода заработанного «кэша» из портфеля, чтобы обеспечить постоянный доход?

Друзья, если мы имеем ввиду российский рынок и консервативную стратегию, идеальный вариант – это вывод денежных средств через получаемый регулярно купонный доход по облигациям.

У российских облигаций на Мосбирже в подавляющем большинстве случаев купонный доход выплачивается раз в полгода или раз в квартал. Таким образом, вы покупаете выпуски облигаций, которые платят купоны в разные месяцы года. Т.е. вам достаточно комбинации из трех-четырех выпусков для того, чтобы иметь ежемесячный денежный поток.

Устанавливаете приказ брокеру не зачислять доходы от купонов и дивидендов обратно на брокерский счет, и каждый месяц у вас будет осуществляться вывод прибыли на расчетный счет.

Приведу примеры выпусков с достаточно высокой надежностью.

ЧТПЗ 1P5 платит купон в январе, апреле, июле и октябре. МТС 1P-14 – февраль, май, ноябрь, август. ПИК К 1P3 – март, июнь, сентябрь, декабрь.

Составить индивидуальный портфель из 20-30 облигаций, которые бы регулярно давали купонный доход, вполне возможно. Нужна помощь – обращайтесь.

@bitkogan

Друзья, если мы имеем ввиду российский рынок и консервативную стратегию, идеальный вариант – это вывод денежных средств через получаемый регулярно купонный доход по облигациям.

У российских облигаций на Мосбирже в подавляющем большинстве случаев купонный доход выплачивается раз в полгода или раз в квартал. Таким образом, вы покупаете выпуски облигаций, которые платят купоны в разные месяцы года. Т.е. вам достаточно комбинации из трех-четырех выпусков для того, чтобы иметь ежемесячный денежный поток.

Устанавливаете приказ брокеру не зачислять доходы от купонов и дивидендов обратно на брокерский счет, и каждый месяц у вас будет осуществляться вывод прибыли на расчетный счет.

Приведу примеры выпусков с достаточно высокой надежностью.

ЧТПЗ 1P5 платит купон в январе, апреле, июле и октябре. МТС 1P-14 – февраль, май, ноябрь, август. ПИК К 1P3 – март, июнь, сентябрь, декабрь.

Составить индивидуальный портфель из 20-30 облигаций, которые бы регулярно давали купонный доход, вполне возможно. Нужна помощь – обращайтесь.

@bitkogan

Деловая активность в промышленном секторе России за ноябрь продолжила сокращаться.

Перспектив в секторе услуг мы тоже не увидим.

Индекс деловой активности в производственном секторе PMI падает уже второй месяц. В ноябре он составил 46,3, по сравнению с 46,9 в октябре. Промышленность страдает от слабого спроса. Причем на этот раз упал именно внутренний спрос, экспортный рекордно вырос с декабря 2018. Более того, обесценивание рубля сделало издержки для промышленности выше - закупочные цены выросли значительно с 2015 года.

Весь этот негатив приводит к тому, что фирмы не только закупают меньше сырья, но и увольняют все больше людей. По исследованию Markit, сокращение работников в промышленности в ноябре продолжилось и было наиболее значимым за 4 месяца.

Сокращение рекордное, а Минтруд ликует, мол, безработных в России стало еще меньше. По данным Министерства труда, число зарегистрированных безработных упало на 300 тысяч и достигло 3,2 млн человек. Куда они все подевались в таких условиях?

С 1 октября были отменены повышенные пособия по безработице. И, вот совпадение – снижение официальных безработных началось как раз с октября. Скорее всего, снижение зарегистрированных безработных объясняется не ростом занятости, а нежеланием народа заниматься бюрократией за копейки. Это подтверждают и исследования Markit, которые констатируют падение занятости в октябре в услугах и промышленности, а также в ноябре в промышленности.

Несмотря на то, что отчета по сектору услуг за ноябрь пока не вышло, я бы не стал ждать позитива – все-таки коронавирус. По данным СберИндекса, расходы населения на все товары упали на 11% (г/г), а вот именно на услуги – на целых 32%. Думаю, занятость упала как в промышленности так и в услугах.

Жаль, статистика Росстата с оценками Markit не сходится. По данным Росстата, количество неофициальных безработных почему-то не увеличивается. С сентября их число составляло 1 млн человек и не особо менялось к октябрю. Ничего конкретного сказать не хочу, но либо Росстат, либо Markit что-то путают.

Живем в двух разных Россиях. Пик безработицы пройден в сентябре, а деловая активность повсеместно снижается: как в услугах, так и в промышленности. Какая-то жизнь в параллельной реальности. Разве нет?

Лично я придерживаюсь позиции негативной. Ничего хорошего не жду от данных Росстата за ноябрь – поводов для позитива нет. Разве что если само ведомство не изъявит желание помочь экономике, так сказать. 😉

@bitkogan

Перспектив в секторе услуг мы тоже не увидим.

Индекс деловой активности в производственном секторе PMI падает уже второй месяц. В ноябре он составил 46,3, по сравнению с 46,9 в октябре. Промышленность страдает от слабого спроса. Причем на этот раз упал именно внутренний спрос, экспортный рекордно вырос с декабря 2018. Более того, обесценивание рубля сделало издержки для промышленности выше - закупочные цены выросли значительно с 2015 года.

Весь этот негатив приводит к тому, что фирмы не только закупают меньше сырья, но и увольняют все больше людей. По исследованию Markit, сокращение работников в промышленности в ноябре продолжилось и было наиболее значимым за 4 месяца.

Сокращение рекордное, а Минтруд ликует, мол, безработных в России стало еще меньше. По данным Министерства труда, число зарегистрированных безработных упало на 300 тысяч и достигло 3,2 млн человек. Куда они все подевались в таких условиях?

С 1 октября были отменены повышенные пособия по безработице. И, вот совпадение – снижение официальных безработных началось как раз с октября. Скорее всего, снижение зарегистрированных безработных объясняется не ростом занятости, а нежеланием народа заниматься бюрократией за копейки. Это подтверждают и исследования Markit, которые констатируют падение занятости в октябре в услугах и промышленности, а также в ноябре в промышленности.

Несмотря на то, что отчета по сектору услуг за ноябрь пока не вышло, я бы не стал ждать позитива – все-таки коронавирус. По данным СберИндекса, расходы населения на все товары упали на 11% (г/г), а вот именно на услуги – на целых 32%. Думаю, занятость упала как в промышленности так и в услугах.

Жаль, статистика Росстата с оценками Markit не сходится. По данным Росстата, количество неофициальных безработных почему-то не увеличивается. С сентября их число составляло 1 млн человек и не особо менялось к октябрю. Ничего конкретного сказать не хочу, но либо Росстат, либо Markit что-то путают.

Живем в двух разных Россиях. Пик безработицы пройден в сентябре, а деловая активность повсеместно снижается: как в услугах, так и в промышленности. Какая-то жизнь в параллельной реальности. Разве нет?

Лично я придерживаюсь позиции негативной. Ничего хорошего не жду от данных Росстата за ноябрь – поводов для позитива нет. Разве что если само ведомство не изъявит желание помочь экономике, так сказать. 😉

@bitkogan

2020 December 03

К власти в США пришли специалисты по продвижению демократии и прогресса, борцы за права человека и т.д. И вероятность того, что в тех или иных регионах мира будут все чаще вспыхивать военные конфликты, на мой взгляд, увеличивается. Скорее всего, в ближайшие годы интенсивность подобных конфликтов также будет расти.

В первую очередь беспокоит традиционный поставщик разнообразных неприятностей – Ближний Восток.

Иранский парламент принял программу по наращиванию степени обогащения урана.

Обогащение урана сверх 20%, как известно любому пионеру, это уровень не мирного, но военного атома.

В принципе, ничего удивительного. Иран особо и не скрывает, что цель – получение иранской ядерной бомбы.

Все происходящее – кошмарный сон для Израиля, Саудовской Аравии, Эмиратов и еще ряда стран.

Давно уже обсуждается тема возможности локальной, но более чем серьезной войны в регионе.

Израиль уже достаточно давно планировал удар по ядерным объектам Ирана. Все это обсуждается годами. Но сегодня, полагаю, возможность такого сценария возрастает.

Впрочем, оставим политологам их поляну и поговорим о другом. Давненько мы с вами не обсуждали тему компаний-производителей оружия. Похоже, к данной тематике стоит вернуться.

В ближайшее время подготовим серию публикаций по оружейным компаниям.

Напомню. Бенефициарами возможного грустного варианта развития событий в мире, когда потоками льется кровь, являются те компании, которые производят высокоточное оружие, ракеты, самолеты и т.д.

Боюсь, что в ближайшие годы включение в инвестиционные портфели акций этих компаний, хотя бы из защитных побуждений, будет более чем разумно.

Их имена всем известны.

На первом месте в списке ста крупнейших производителей оружия по-прежнему находится неоспоримый лидер среди концернов США — Lockheed Martin (LMT). Выручка за 2019 – порядка 60 миллиардов долларов.

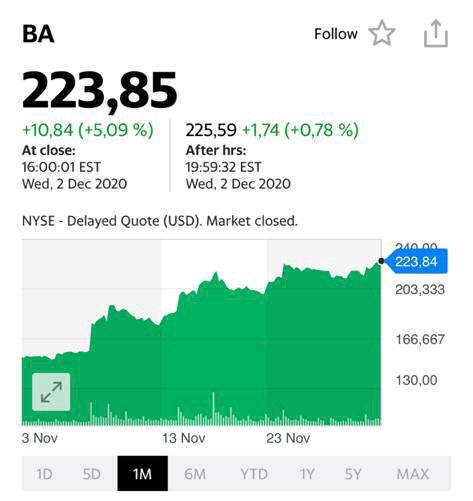

На втором – Boeing (ВА), с продажами в 2019 году порядка 77 миллиардов долларов (часть продаж невоенного направления).

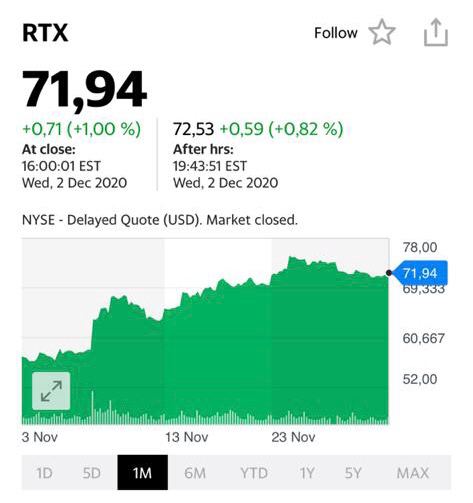

Кроме того, нельзя забывать про General Dynamics Corporation (GD), с объёмом годовой выручки порядка 39 миллиардов долларов, Nortrop Grumman Corporation – с выручкой соответственно 34 миллиарда долларов, Raytheon Technologies Corporation (RTX) – 77 миллиардов, Airbus (EADSY), Kratos и прочие.

Что покупать? Акции конкретных концернов или же ETF на отрасль? Нужно подумать. Пока держу акции KTOS US. Это очень маленький производитель, с капитализацией менее 3 миллиардов долларов. Однако, специализируется компания на весьма интересной тематике. Если не дай Бог в мире произойдёт что-то грустное, цена ее акций может и удвоиться. Хотя, если откровенно, по финансовым показателям компания выглядит и сегодня совсем не дешево.

@bitkogan

В первую очередь беспокоит традиционный поставщик разнообразных неприятностей – Ближний Восток.

Иранский парламент принял программу по наращиванию степени обогащения урана.

Обогащение урана сверх 20%, как известно любому пионеру, это уровень не мирного, но военного атома.

В принципе, ничего удивительного. Иран особо и не скрывает, что цель – получение иранской ядерной бомбы.

Все происходящее – кошмарный сон для Израиля, Саудовской Аравии, Эмиратов и еще ряда стран.

Давно уже обсуждается тема возможности локальной, но более чем серьезной войны в регионе.

Израиль уже достаточно давно планировал удар по ядерным объектам Ирана. Все это обсуждается годами. Но сегодня, полагаю, возможность такого сценария возрастает.

Впрочем, оставим политологам их поляну и поговорим о другом. Давненько мы с вами не обсуждали тему компаний-производителей оружия. Похоже, к данной тематике стоит вернуться.

В ближайшее время подготовим серию публикаций по оружейным компаниям.

Напомню. Бенефициарами возможного грустного варианта развития событий в мире, когда потоками льется кровь, являются те компании, которые производят высокоточное оружие, ракеты, самолеты и т.д.

Боюсь, что в ближайшие годы включение в инвестиционные портфели акций этих компаний, хотя бы из защитных побуждений, будет более чем разумно.

Их имена всем известны.

На первом месте в списке ста крупнейших производителей оружия по-прежнему находится неоспоримый лидер среди концернов США — Lockheed Martin (LMT). Выручка за 2019 – порядка 60 миллиардов долларов.

На втором – Boeing (ВА), с продажами в 2019 году порядка 77 миллиардов долларов (часть продаж невоенного направления).

Кроме того, нельзя забывать про General Dynamics Corporation (GD), с объёмом годовой выручки порядка 39 миллиардов долларов, Nortrop Grumman Corporation – с выручкой соответственно 34 миллиарда долларов, Raytheon Technologies Corporation (RTX) – 77 миллиардов, Airbus (EADSY), Kratos и прочие.

Что покупать? Акции конкретных концернов или же ETF на отрасль? Нужно подумать. Пока держу акции KTOS US. Это очень маленький производитель, с капитализацией менее 3 миллиардов долларов. Однако, специализируется компания на весьма интересной тематике. Если не дай Бог в мире произойдёт что-то грустное, цена ее акций может и удвоиться. Хотя, если откровенно, по финансовым показателям компания выглядит и сегодня совсем не дешево.

@bitkogan

Сегодня уже очевидно, что даун тренд по золоту завершился.

Иначе, собственно, и быть не могло, ведь доллар продолжает свое неторопливое снижение относительно других валют.

Индекс DXY находится на своих минимальных уровнях за последние годы.

Евро к доллару уже торгуется выше 1,21. Фунт приближается к отметке 1,34. Стремительно укрепляются товарные валюты: канадский доллар и доллар Австралии. На своих максимальных значениях за последние годы находятся и китайский юань, и израильский шекель, и швейцарский франк, и другие валюты.

Рост цен на золото, серебро и прочие металлы был лишь вопросом времени.

Как долго будет расти золото? Где пределы по росту цен на серебро и платину?

Честно говоря, в стабильный, долгий и, одновременно с этим, стремительный рост пока не особо верится. Давайте сперва пробьем уровень 1850, потом 1960 и попробуем закрепиться выше. Вот тогда можно будет говорить о серьезном новом тренде.

А пока так. Семечки.

@bitkogan

Иначе, собственно, и быть не могло, ведь доллар продолжает свое неторопливое снижение относительно других валют.

Индекс DXY находится на своих минимальных уровнях за последние годы.

Евро к доллару уже торгуется выше 1,21. Фунт приближается к отметке 1,34. Стремительно укрепляются товарные валюты: канадский доллар и доллар Австралии. На своих максимальных значениях за последние годы находятся и китайский юань, и израильский шекель, и швейцарский франк, и другие валюты.

Рост цен на золото, серебро и прочие металлы был лишь вопросом времени.

Как долго будет расти золото? Где пределы по росту цен на серебро и платину?

Честно говоря, в стабильный, долгий и, одновременно с этим, стремительный рост пока не особо верится. Давайте сперва пробьем уровень 1850, потом 1960 и попробуем закрепиться выше. Вот тогда можно будет говорить о серьезном новом тренде.

А пока так. Семечки.

@bitkogan

Золото.