Size: a a a

2021 April 29

Одесса, Привоз. В мясной павильон входит женщина, нагруженная сумками, останавливается у свиной головы, пристально смотрит и выдает: «Тьфу ты, забыла мужу сигарет купить!»

Запретить расистские сигареты?

Мировые табачные компании получили неприятный удар от американской администрации: Байден планирует полностью запретить продажу сигарет с ментолом.

Последние несколько десятилетий различные антитабачные организации и группы за гражданские права пытались добиться этой цели. Именно этот тип сигарет был особенно популярен среди чернокожего населения страны. Согласно опубликованной статистике, 85% всех чернокожих курильщиков используют различные бренды ментола. В эпоху Black Lives Matter такая продукция приобрела слишком могущественных врагов. В отличие от других табачных изделий, ментоловые сигареты вызывают легкое привыкание. Достанется не только ментоловой продукции, но и другим видам. Предложение также будет включать запрет на все массовые ароматизированные сигары, включая сигариллы, которые стали популярными среди подростков.

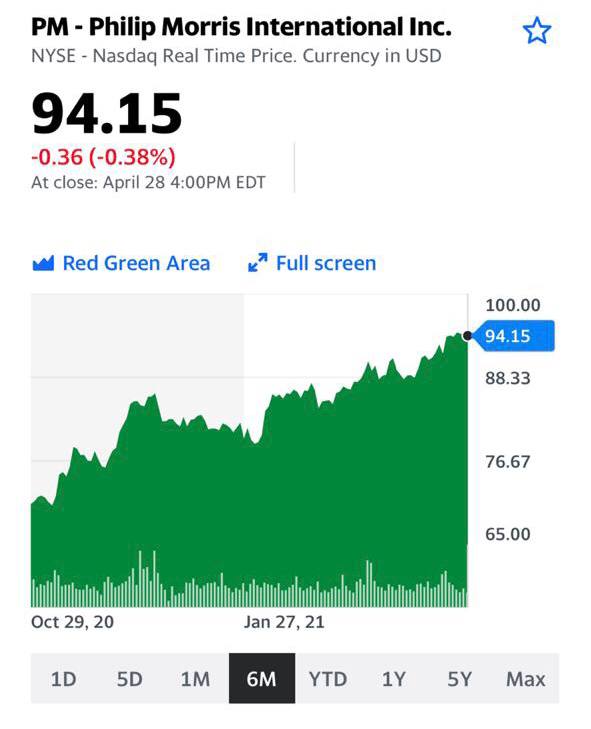

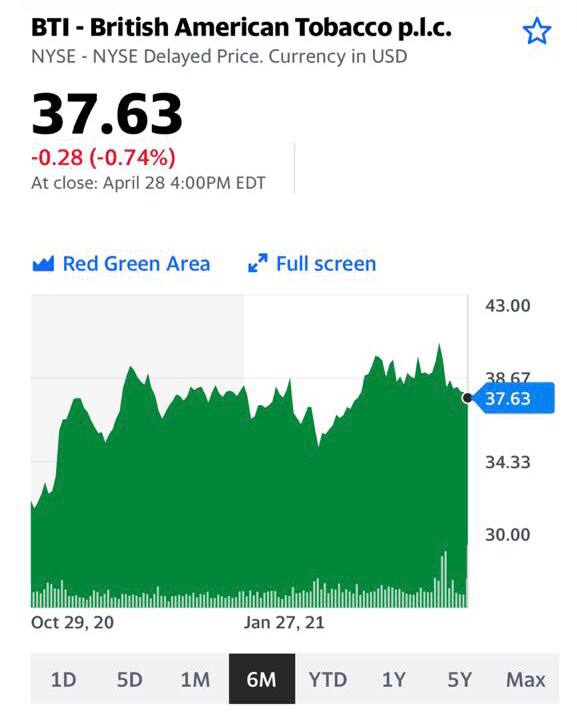

Однако не стоит ждать, что запрет начнет работать сразу. Табачные компании с большой вероятностью пойдут в суды, а финальное решение может затянуться на многие месяца. Запрет не будет распространяться на электронные сигареты, которые рассматриваются как средство, помогающее курильщикам обычных сигарет с ментолом бросить курить. Отсюда умеренная реакция акций табачных компаний.

Стоит также напомнить, что подобный запрет пыталась провести администрация Трампа. После активного сопротивления со стороны табачного лобби, от этих планов пришлось отказаться.

Табачная индустрия даже в такие сложные для себя времена продолжает отчаянно отстаивать свои интересы и инвестировать в более выгодный продукт (электронные сигареты), который не попадает под санкции.

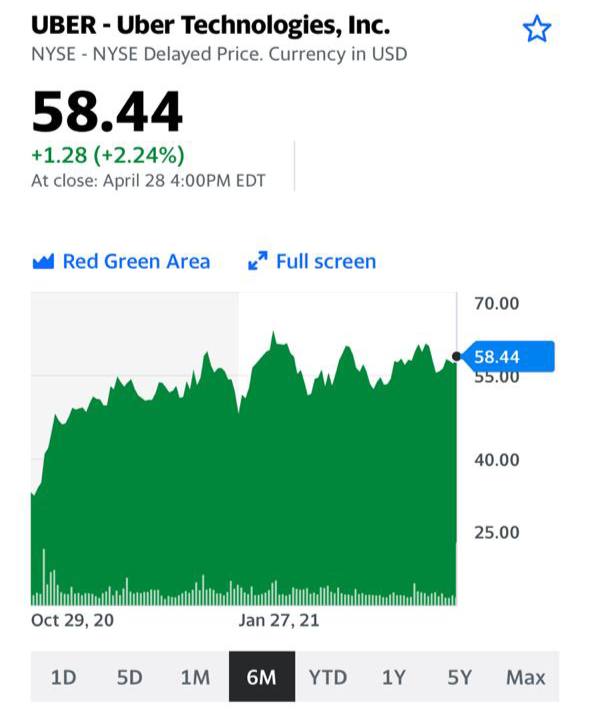

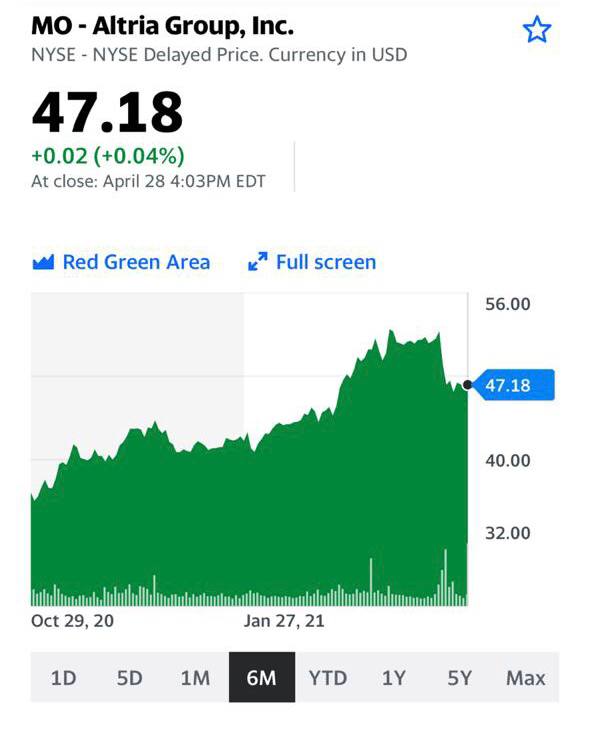

Давление – давлением, но акции компаний отрасли чувствуют себя вполне хорошо и, кстати, платят неплохие дивиденды.

Внимание: не является инвестиционной рекомендацией.

@bitkogan

Запретить расистские сигареты?

Мировые табачные компании получили неприятный удар от американской администрации: Байден планирует полностью запретить продажу сигарет с ментолом.

Последние несколько десятилетий различные антитабачные организации и группы за гражданские права пытались добиться этой цели. Именно этот тип сигарет был особенно популярен среди чернокожего населения страны. Согласно опубликованной статистике, 85% всех чернокожих курильщиков используют различные бренды ментола. В эпоху Black Lives Matter такая продукция приобрела слишком могущественных врагов. В отличие от других табачных изделий, ментоловые сигареты вызывают легкое привыкание. Достанется не только ментоловой продукции, но и другим видам. Предложение также будет включать запрет на все массовые ароматизированные сигары, включая сигариллы, которые стали популярными среди подростков.

Однако не стоит ждать, что запрет начнет работать сразу. Табачные компании с большой вероятностью пойдут в суды, а финальное решение может затянуться на многие месяца. Запрет не будет распространяться на электронные сигареты, которые рассматриваются как средство, помогающее курильщикам обычных сигарет с ментолом бросить курить. Отсюда умеренная реакция акций табачных компаний.

Стоит также напомнить, что подобный запрет пыталась провести администрация Трампа. После активного сопротивления со стороны табачного лобби, от этих планов пришлось отказаться.

Табачная индустрия даже в такие сложные для себя времена продолжает отчаянно отстаивать свои интересы и инвестировать в более выгодный продукт (электронные сигареты), который не попадает под санкции.

Давление – давлением, но акции компаний отрасли чувствуют себя вполне хорошо и, кстати, платят неплохие дивиденды.

Внимание: не является инвестиционной рекомендацией.

@bitkogan

Поиск и развитие талантов, поддержка «прорывных» отраслей – невероятно важные вопросы, особенно для России. На мой взгляд, тут не обойтись без диалога между государством, бизнесом и жителями страны. Нужны проекты, которые объединяют все стороны.

Недавно как раз узнал об интересной инициативе – платформе «Россия – страна возможностей». Эта организация создает проекты для поиска и поддержки талантливых людей. Подходящий найдется для каждого – от школьника до уже опытного руководителя.

Участвуя в них, можно бесплатно получить качественное бизнес-образование, набраться опыта, работая с наставником из числа ведущих управленцев страны (например, с Грефом или Мишустиным), или получить экспертную поддержку для своего бизнеса или социального проекта.

❗️ А как я уже не раз говорил, знания – они для тех, кто мыслит на годы вперёд и заботится о своём стабильном будущем. Лучшая инвестиция времени – инвестиция в себя, в свое развитие.

Подпишитесь на канал платформы, чтобы не пропускать информацию о возможностях в России: @stranavozmojnostey. Там публикуются новости проектов, анонсы интересных мероприятий, экспертные комментарии.

Недавно как раз узнал об интересной инициативе – платформе «Россия – страна возможностей». Эта организация создает проекты для поиска и поддержки талантливых людей. Подходящий найдется для каждого – от школьника до уже опытного руководителя.

Участвуя в них, можно бесплатно получить качественное бизнес-образование, набраться опыта, работая с наставником из числа ведущих управленцев страны (например, с Грефом или Мишустиным), или получить экспертную поддержку для своего бизнеса или социального проекта.

❗️ А как я уже не раз говорил, знания – они для тех, кто мыслит на годы вперёд и заботится о своём стабильном будущем. Лучшая инвестиция времени – инвестиция в себя, в свое развитие.

Подпишитесь на канал платформы, чтобы не пропускать информацию о возможностях в России: @stranavozmojnostey. Там публикуются новости проектов, анонсы интересных мероприятий, экспертные комментарии.

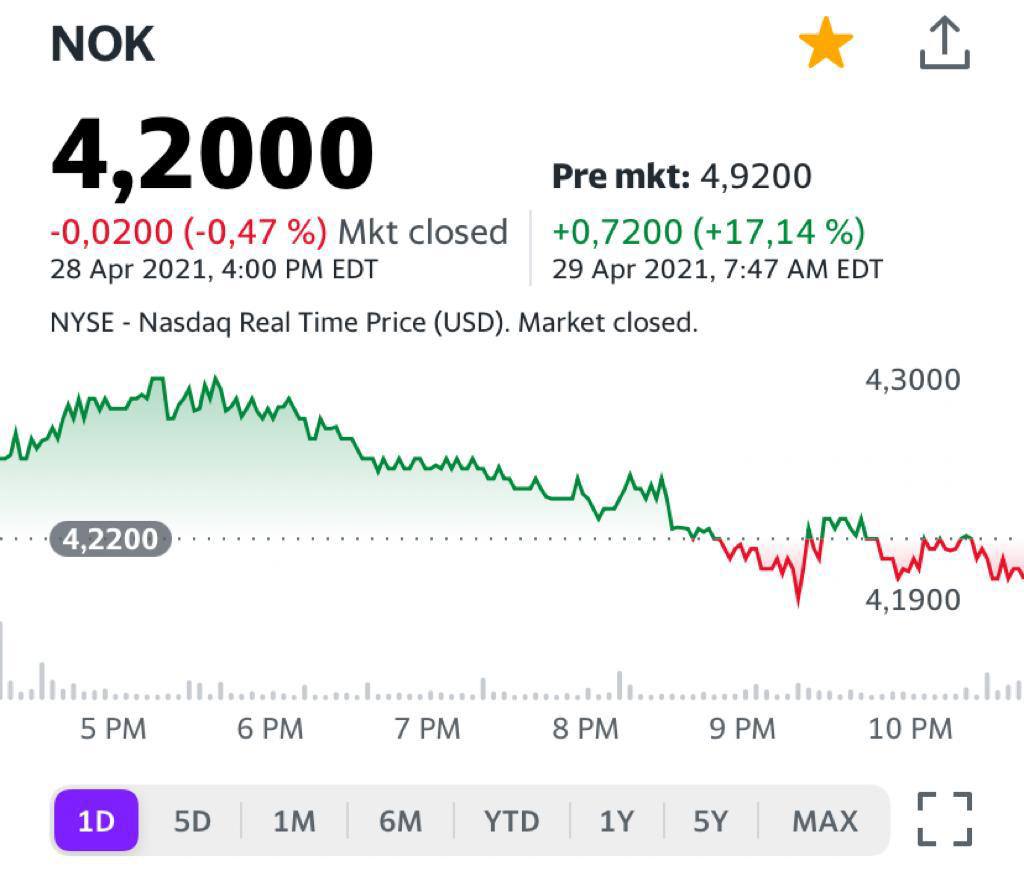

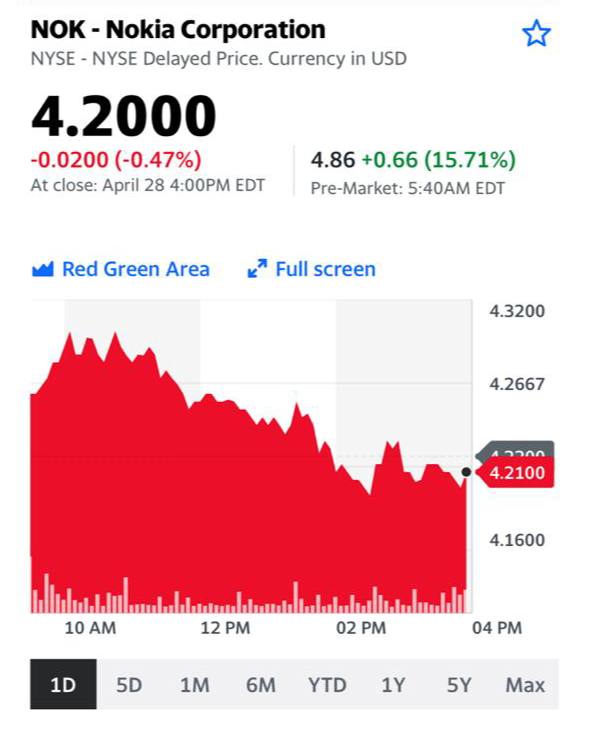

Акции Nokia растут на предторгах на 15%.

Очень рад, так как неоднократно указывал на большой потенциал данной бумаги (и вообще направления 5G).

Подробно о причинах роста и выводах напишем чуть позже, а пока наслаждаемся моментом.

Бумага есть и в сервисе по подписке и, что очень приятно, в новом сертификате. Так что... пока думаем, зафиксировать ли часть позиции или не спешить.

@bitkogan

Очень рад, так как неоднократно указывал на большой потенциал данной бумаги (и вообще направления 5G).

Подробно о причинах роста и выводах напишем чуть позже, а пока наслаждаемся моментом.

Бумага есть и в сервисе по подписке и, что очень приятно, в новом сертификате. Так что... пока думаем, зафиксировать ли часть позиции или не спешить.

@bitkogan

Несколько слов о новом размещении облигаций Telegramразмещении облигаций Telegram.

Не удивлён.

То, что было получено в результате предыдущего размещения, достаточно быстро разошлось на разнообразные задачи.

Пока не совсем понятно, за счёт чего платформа будет монетизироваться. Где те программы, что в итоге принесут ощутимый денежный поток?

Не удивлён, что готовится ещё один выпуск облигаций. Деньги компании нужны.

Если Telegram умело распорядится финансовыми ресурсами, то, полагаю, этот займ будет очень интересным вложением. Впрочем, варианты возможны...

Ничего трагичного в том, что компания привлекает заёмные средства для организации финансовых потоков, я не вижу. Более того: для меня все эти расчёты выглядят вполне логичными.

@bitkogan

Не удивлён.

То, что было получено в результате предыдущего размещения, достаточно быстро разошлось на разнообразные задачи.

Пока не совсем понятно, за счёт чего платформа будет монетизироваться. Где те программы, что в итоге принесут ощутимый денежный поток?

Не удивлён, что готовится ещё один выпуск облигаций. Деньги компании нужны.

Если Telegram умело распорядится финансовыми ресурсами, то, полагаю, этот займ будет очень интересным вложением. Впрочем, варианты возможны...

Ничего трагичного в том, что компания привлекает заёмные средства для организации финансовых потоков, я не вижу. Более того: для меня все эти расчёты выглядят вполне логичными.

@bitkogan

Финская корпорация Nokia представила свой квартальный отчет за январь-март 2021 г.

Компания увеличила выручку год к году на 3,3%, до $6 млрд, EBITDA – более чем в 2 раза, до $722 млн. Рентабельность по EBITDA увеличилась на 9 п.п. до 14%. Этого удалось достичь в том числе за счет снижения административных расходов на 18%. Кроме того, Nokia получила чистую прибыль в размере $375 млн по сравнению с убытком $51 млн годом ранее.

Очень сильные результаты Nokia. Рынок, прямо скажем, даже близко не ожидал, что все окажется настолько хорошо. К примеру, EBITDA оказалась на 214% выше прогноза, а чистая прибыль – на 350%.

Среди позитивных моментов отчетности выделим рост выручки в сегменте связи, что создает потенциал для роста в сфере развертывания сетей 5G. Кроме того, Nokia продолжает наращивать присутствие на рынке Северной Америки. Так, увеличение доходов в регионе в отчетном квартале составило 23%.

Мы неоднократно писали о том, что считаем компанию интересной, особенно в свете развития 5G. Сегодня на пре-маркете цена вплотную приблизилась к $5 (+18%).

Не исключаем, что это только начало.

@bitkogan

Компания увеличила выручку год к году на 3,3%, до $6 млрд, EBITDA – более чем в 2 раза, до $722 млн. Рентабельность по EBITDA увеличилась на 9 п.п. до 14%. Этого удалось достичь в том числе за счет снижения административных расходов на 18%. Кроме того, Nokia получила чистую прибыль в размере $375 млн по сравнению с убытком $51 млн годом ранее.

Очень сильные результаты Nokia. Рынок, прямо скажем, даже близко не ожидал, что все окажется настолько хорошо. К примеру, EBITDA оказалась на 214% выше прогноза, а чистая прибыль – на 350%.

Среди позитивных моментов отчетности выделим рост выручки в сегменте связи, что создает потенциал для роста в сфере развертывания сетей 5G. Кроме того, Nokia продолжает наращивать присутствие на рынке Северной Америки. Так, увеличение доходов в регионе в отчетном квартале составило 23%.

Мы неоднократно писали о том, что считаем компанию интересной, особенно в свете развития 5G. Сегодня на пре-маркете цена вплотную приблизилась к $5 (+18%).

Не исключаем, что это только начало.

@bitkogan

— Сема, ты мне приснился в эротическом сне.

— И шо там, Сара, я тебе вытворял?

— Ты пришел и все испортил.

Дела крупнейших интернет-компаний Китая шли замечательно, пока на них не обратил внимание рыночный регулятор. Сначала его гнев обрушился на Alibaba, но теперь очевидно, что «огребать» будет весь сектор.

Сам факт того, что китайские регуляторы стали обращать внимание на своих подопечных, весьма показателен. Еще в прошлом году риски какого-либо давления со стороны регуляторов были минимальными, сегодня же они ощутимо возросли. В какую сторону посмотрит всевидящее око регуляторов в следующий раз?

Едва успели запустить антимонопольное расследование против Meituan, как на горизонте появилась новая мишень. Анонимные источники Reuters утверждают, что серьезный штраф за нарушение антимонопольного законодательства грозит Tencent.

Tencent – крупнейшая по капитализации китайская компания, торгующаяся на Гонконгской бирже. Создатель и оператор WeChat – приложения, без которого невозможна жизнь современного китайца. Всех современных китайцев, просто представьте эти масштабы. А еще Tencent любит покупать доли других компаний, занятых, преимущественно, в софте или онлайн-коммерции. Например, Meituan, где 6,5% принадлежат Tencent. У корпорации сформирован внушительный портфель инвестиций, оценочная стоимость которого выросла более чем на $100 млрд за прошлый год. Ряд таких инвестиций Tencent не согласовал должным образом с регулятором, за что теперь ему могут выставить штрафы по 500 тыс. юаней ($77 тыс.) за каждую сделку. Общая сумма штрафов может составить $1,54 млрд, сюда входит наказание за монопольные практики Tencent Music Entertainment Group.

На фоне предъявленного Alibaba штрафа в $2,8 млрд за одну-единственную монопольную практику, возможное наказание Tencent выглядит скромным, пусть и показательным. Обрушивая гнев на монопольные практики, невозможно пройти мимо такого гиганта, как Tencent. Удивительно, что регулятор не проявляет интереса к финтех-бизнесу компании WeChat Pay. Вместе c Alipay платежный сервис Tencent фактически делят пополам весь рынок мобильных платежей Китая. Ожидалось, что по аналогии с Ant Group, власти обяжут Tencent реструктуризировать финтех-бизнес, но пока тишина.

Слухи о миллиардных штрафах уже не пугают инвесторов. Акции Tencent сегодня незначительно растут как в Гонконге, так и на американском премаркете. Если по окончании «антимонопольной облавы» Tencent отделается штрафами, это укажет на гармоничные отношения компании с представителями власти. В случае с Китаем, это бесценное конкурентное преимущество.

@bitkogan

— И шо там, Сара, я тебе вытворял?

— Ты пришел и все испортил.

Дела крупнейших интернет-компаний Китая шли замечательно, пока на них не обратил внимание рыночный регулятор. Сначала его гнев обрушился на Alibaba, но теперь очевидно, что «огребать» будет весь сектор.

Сам факт того, что китайские регуляторы стали обращать внимание на своих подопечных, весьма показателен. Еще в прошлом году риски какого-либо давления со стороны регуляторов были минимальными, сегодня же они ощутимо возросли. В какую сторону посмотрит всевидящее око регуляторов в следующий раз?

Едва успели запустить антимонопольное расследование против Meituan, как на горизонте появилась новая мишень. Анонимные источники Reuters утверждают, что серьезный штраф за нарушение антимонопольного законодательства грозит Tencent.

Tencent – крупнейшая по капитализации китайская компания, торгующаяся на Гонконгской бирже. Создатель и оператор WeChat – приложения, без которого невозможна жизнь современного китайца. Всех современных китайцев, просто представьте эти масштабы. А еще Tencent любит покупать доли других компаний, занятых, преимущественно, в софте или онлайн-коммерции. Например, Meituan, где 6,5% принадлежат Tencent. У корпорации сформирован внушительный портфель инвестиций, оценочная стоимость которого выросла более чем на $100 млрд за прошлый год. Ряд таких инвестиций Tencent не согласовал должным образом с регулятором, за что теперь ему могут выставить штрафы по 500 тыс. юаней ($77 тыс.) за каждую сделку. Общая сумма штрафов может составить $1,54 млрд, сюда входит наказание за монопольные практики Tencent Music Entertainment Group.

На фоне предъявленного Alibaba штрафа в $2,8 млрд за одну-единственную монопольную практику, возможное наказание Tencent выглядит скромным, пусть и показательным. Обрушивая гнев на монопольные практики, невозможно пройти мимо такого гиганта, как Tencent. Удивительно, что регулятор не проявляет интереса к финтех-бизнесу компании WeChat Pay. Вместе c Alipay платежный сервис Tencent фактически делят пополам весь рынок мобильных платежей Китая. Ожидалось, что по аналогии с Ant Group, власти обяжут Tencent реструктуризировать финтех-бизнес, но пока тишина.

Слухи о миллиардных штрафах уже не пугают инвесторов. Акции Tencent сегодня незначительно растут как в Гонконге, так и на американском премаркете. Если по окончании «антимонопольной облавы» Tencent отделается штрафами, это укажет на гармоничные отношения компании с представителями власти. В случае с Китаем, это бесценное конкурентное преимущество.

@bitkogan

Вышли позитивные данные по США.

ВВП США в 1 квартале 2021 года вырос на 6,4% (кв/кв) по сравнению с ростом на 4,3% (кв/кв) в 4 квартале 2020. Причина в снижении заболеваемости и, конечно, в стимулирующем пакете от правительства.

Реальные потребительские расходы выросли на 10,7% (г/г) – это второй по величине показатель с 1960-х годов.

Этот показатель особенно важен с учетом того, что потребление составляет основную долю ВВП США.

Оперативные данные тоже не менее радостные. На прошлой неделе количество заявок на получение пособий по безработице снизилось до 553 тыс. по сравнению с 566 тыс. неделей ранее. Это очередной минимум заявок с начала пандемии.

Вывод: продолжается восстановление американского рынка труда.

Реакция рынка не менее позитивная, чем вышедшие данные. Фьючерс на S&P на Чикагской бирже уже пробил 4200. Драгметаллы, нефть тоже идут наверх.

@bitkogan

ВВП США в 1 квартале 2021 года вырос на 6,4% (кв/кв) по сравнению с ростом на 4,3% (кв/кв) в 4 квартале 2020. Причина в снижении заболеваемости и, конечно, в стимулирующем пакете от правительства.

Реальные потребительские расходы выросли на 10,7% (г/г) – это второй по величине показатель с 1960-х годов.

Этот показатель особенно важен с учетом того, что потребление составляет основную долю ВВП США.

Оперативные данные тоже не менее радостные. На прошлой неделе количество заявок на получение пособий по безработице снизилось до 553 тыс. по сравнению с 566 тыс. неделей ранее. Это очередной минимум заявок с начала пандемии.

Вывод: продолжается восстановление американского рынка труда.

Реакция рынка не менее позитивная, чем вышедшие данные. Фьючерс на S&P на Чикагской бирже уже пробил 4200. Драгметаллы, нефть тоже идут наверх.

@bitkogan

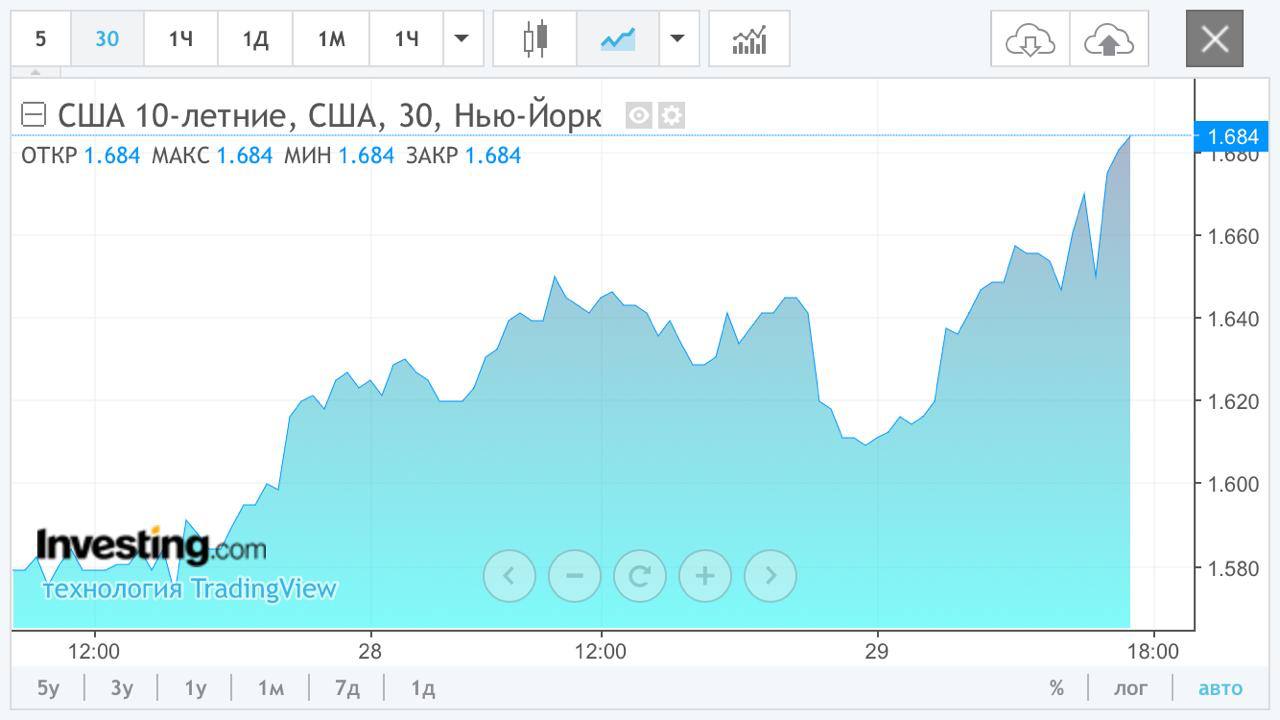

Не успели драгметаллы вырасти на новостях по США, как тенденции резко изменились.

Допускаю, что после выхода сильных экономических данных, народ начал задумываться: «А правду ли Пауэлл нам говорит, что инфляции не будет? Может все-таки будет?» Доходности американских казначейских облигаций взлетели. Ставка по UST10 достигла 1,68%. Вслед за этим попадали драгметаллы.

Все это говорит о том, что рынок сегодня очень нервный.

Скорее всего, сильных движений вверх ожидать не приходится. Впрочем, приближается май, а мы все помним фразу «Sell in May and go away». Возможно, многие думают аналогично и, вероятно, приходит время уменьшать позиции в акциях.

Есть ли у рынка потенциал и возможности упасть надолго? Пока что не факт. Об этом поговорим сегодня подробнее.

@bitkogan

Допускаю, что после выхода сильных экономических данных, народ начал задумываться: «А правду ли Пауэлл нам говорит, что инфляции не будет? Может все-таки будет?» Доходности американских казначейских облигаций взлетели. Ставка по UST10 достигла 1,68%. Вслед за этим попадали драгметаллы.

Все это говорит о том, что рынок сегодня очень нервный.

Скорее всего, сильных движений вверх ожидать не приходится. Впрочем, приближается май, а мы все помним фразу «Sell in May and go away». Возможно, многие думают аналогично и, вероятно, приходит время уменьшать позиции в акциях.

Есть ли у рынка потенциал и возможности упасть надолго? Пока что не факт. Об этом поговорим сегодня подробнее.

@bitkogan

Золото.

Серебро.

Платина.

Доходности по 10 леткам UST.

Сегодня на открытии американской биржи рынки вели себя очень нервно.

Многие боятся инфляции, сворачивания стимулов от центральных банков, неожиданных банкротств и прочих напастей. Отсюда возникает справедливый вопрос: когда уйти в кэш?когда уйти в кэш?

В последнее время инвесторы выглядят очень оптимистичными. Байден предлагает повысить налоги? Акции падают, но выкупаются уже буквально через день. Во многих странах рост заражений? Индексы все равно смотрят вверх. Создается ощущение, что рынок сфокусирован лишь на том, что экономика восстановится после пандемии. А на риски никто пока не обращает внимание – это так, «мелочи».

Дальнейшее развитие событий с повышением налогов в США наверняка еще не раз встряхнет рынки, как и сомнения по поводу эффективности вакцин. Тем не менее, пока ФРС будет продолжать печатать все эти просадки, скорее всего, будут выкупаться – сейчас я вижу такую тенденцию.

«Sell in May and go away» – старая пословица, основная идея которой в том, что после выхода отчетностей компаний весной и перед летним сезоном отпусков инвесторы, как правило, предпочитают фиксировать прибыль и уходить в кэш.

Об этом судить я не буду – у каждого свое видение. Но скажу одно: те, кто придумали это выражение, не знали, что такое вечно работающий печатный станок от регуляторов. Сегодня сезонность стала играть меньшее значение на фоне того, что ФРС, ЕЦБ, Банк Англии, Банк Японии и прочие вливают деньги на финансовый рынок и подталкивают цены акций и облигаций вверх.

Поэтому ответ на вопрос «Когда уйти в кэш?» не так просто дать в привязке к конкретному месяцу.

Я вижу три основных сценария, при которых инвесторы могут сменить оптимизм на серьезную панику.

1. Произойдет то самое восстановление, о котором все грезили и начнется разочарование. Рост экономик будет сопровождаться отключением печатного станка центробанками – тогда к разочарованию добавится еще и страх.

2. Волна дефолтов, которые могут возникнуть где угодно. Будь то дефолты на развивающихся рынках (поэтому мы следим за Турцией и другими развивающимися странами) или на развитых, на подобии краха Archegos.

3. Неожиданности по поводу пандемии. Нельзя исключать, что вирус мутирует и/или что вакцины окажутся неэффективными.

Первое можно предугадать. Именно ФРС, скорее всего, будет крупным регулятором, который снизит стимулы раньше остальных. Это вполне может вызвать у инвесторов осознание, что аттракцион невиданной щедрости рано или поздно завершится. Тогда могут начаться коррекции.

Паниковать не стоит, как минимум, до следующего заседания ФРС. Вчера Пауэлл сказал, что еще не время обсуждать сокращение покупок активов: «У нас есть один отличный отчет по занятости. Этого не достаточно. Мы собираемся действовать на основе фактических данных, а не прогноза, нам просто нужно увидеть больше данных.» Так что через месяц-другой, если в США будут выходить позитивные данные о росте занятости, мы вполне можем услышать намеки на сворачивание QE. Если это будет сопровождаться инфляцией, намеки будут жирнее. И это определенно станет поводом увеличить долю надежных бумаг в портфеле.

С неожиданными банкротствами и вспышками вируса – сложнее. Тут невозможно прогнозировать. Инвесторы, судя по растущим котировкам, вероятность этих сценариев недооценивают.

Пока, на мой взгляд, не наступил момент, чтобы тотально уйти в кэш.

Индекс страха инвесторов (VXX) остается низким, а регуляторы продолжают вливать деньги на фондовый рынок. И фраза «Sell in May and go away» пока неактуальна. 😉

Тем не менее, в мировой экономике накапливаются риски. Чтобы от них защититься, есть смысл сделать подход к инвестициям более консервативным и увеличить долю надежных ценных бумаг в портфеле уже сейчас. Параллельно важно и нужно следить за макроэкономическими данными и в крупных странах и, в частности, в США. Чем они будут позитивнее, тем ближе может оказаться момент разочарования рынков.

@bitkogan

Многие боятся инфляции, сворачивания стимулов от центральных банков, неожиданных банкротств и прочих напастей. Отсюда возникает справедливый вопрос: когда уйти в кэш?когда уйти в кэш?

В последнее время инвесторы выглядят очень оптимистичными. Байден предлагает повысить налоги? Акции падают, но выкупаются уже буквально через день. Во многих странах рост заражений? Индексы все равно смотрят вверх. Создается ощущение, что рынок сфокусирован лишь на том, что экономика восстановится после пандемии. А на риски никто пока не обращает внимание – это так, «мелочи».

Дальнейшее развитие событий с повышением налогов в США наверняка еще не раз встряхнет рынки, как и сомнения по поводу эффективности вакцин. Тем не менее, пока ФРС будет продолжать печатать все эти просадки, скорее всего, будут выкупаться – сейчас я вижу такую тенденцию.

«Sell in May and go away» – старая пословица, основная идея которой в том, что после выхода отчетностей компаний весной и перед летним сезоном отпусков инвесторы, как правило, предпочитают фиксировать прибыль и уходить в кэш.

Об этом судить я не буду – у каждого свое видение. Но скажу одно: те, кто придумали это выражение, не знали, что такое вечно работающий печатный станок от регуляторов. Сегодня сезонность стала играть меньшее значение на фоне того, что ФРС, ЕЦБ, Банк Англии, Банк Японии и прочие вливают деньги на финансовый рынок и подталкивают цены акций и облигаций вверх.

Поэтому ответ на вопрос «Когда уйти в кэш?» не так просто дать в привязке к конкретному месяцу.

Я вижу три основных сценария, при которых инвесторы могут сменить оптимизм на серьезную панику.

1. Произойдет то самое восстановление, о котором все грезили и начнется разочарование. Рост экономик будет сопровождаться отключением печатного станка центробанками – тогда к разочарованию добавится еще и страх.

2. Волна дефолтов, которые могут возникнуть где угодно. Будь то дефолты на развивающихся рынках (поэтому мы следим за Турцией и другими развивающимися странами) или на развитых, на подобии краха Archegos.

3. Неожиданности по поводу пандемии. Нельзя исключать, что вирус мутирует и/или что вакцины окажутся неэффективными.

Первое можно предугадать. Именно ФРС, скорее всего, будет крупным регулятором, который снизит стимулы раньше остальных. Это вполне может вызвать у инвесторов осознание, что аттракцион невиданной щедрости рано или поздно завершится. Тогда могут начаться коррекции.

Паниковать не стоит, как минимум, до следующего заседания ФРС. Вчера Пауэлл сказал, что еще не время обсуждать сокращение покупок активов: «У нас есть один отличный отчет по занятости. Этого не достаточно. Мы собираемся действовать на основе фактических данных, а не прогноза, нам просто нужно увидеть больше данных.» Так что через месяц-другой, если в США будут выходить позитивные данные о росте занятости, мы вполне можем услышать намеки на сворачивание QE. Если это будет сопровождаться инфляцией, намеки будут жирнее. И это определенно станет поводом увеличить долю надежных бумаг в портфеле.

С неожиданными банкротствами и вспышками вируса – сложнее. Тут невозможно прогнозировать. Инвесторы, судя по растущим котировкам, вероятность этих сценариев недооценивают.

Пока, на мой взгляд, не наступил момент, чтобы тотально уйти в кэш.

Индекс страха инвесторов (VXX) остается низким, а регуляторы продолжают вливать деньги на фондовый рынок. И фраза «Sell in May and go away» пока неактуальна. 😉

Тем не менее, в мировой экономике накапливаются риски. Чтобы от них защититься, есть смысл сделать подход к инвестициям более консервативным и увеличить долю надежных ценных бумаг в портфеле уже сейчас. Параллельно важно и нужно следить за макроэкономическими данными и в крупных странах и, в частности, в США. Чем они будут позитивнее, тем ближе может оказаться момент разочарования рынков.

@bitkogan