Size: a a a

2020 August 24

Что обращает на себя внимание?

Во-первых, на мой взгляд, компания работает на очень перспективном рынке, где, к тому же, является ведущим игроком, что открывает дополнительные перспективы для дальнейшего роста. По итогам 2019 г. доля «Аквакультуры» на внутреннем рынке РФ составила около 14%. Как ожидается, в 2025 г. этот показатель возрастет до 25-27%.

Более того, «Аквакультура» работает преимущественно в премиальном сегменте – на рынке охлажденного лосося. Ключевыми конкурентами являются фермерские хозяйства с Фарерских островов. При этом компания имеет перед ними одно очень важное преимущество – более короткое логистическое плечо.

Во-вторых, «Аквакультура» выглядит весьма устойчиво в фундаментальном плане. К примеру, в 2019 г. выручка в годовом выражении увеличилась в 2,7 до 8,8 млрд руб., а чистая прибыль – на 42% до 3,3 млрд руб.

Кроме того, в 2020 г. фирма впервые в своей истории может выплатить дивиденды. По итогам 1 полугодия 2020 г. выплаты могут составить порядка 5 руб. на акцию, что предполагает 12-месячную доходность на уровне 5%. Неплохо для начала.

В-третьих, «Аквакультура» имеет низкую долговую нагрузку. Номинально объем чистого финансового долга составляет около 4 млрд руб. Однако рост EBITDA в 2019 г. позволил существенно снизить мультипликатор Net debt/EBITDA – до 1,2х. Это весьма комфортный показатель, который говорит о том, что компания без каких-либо затруднений выполняет долговые обязательства.

Безусловно, риски есть. Это и последствия коронавируса и локдауна в экономике, степень влияния которых на финансы компании будет понятна из отчетности за 1 полугодие 2020 г. (обычно выходит в конце августа). Это и не самый ликвидный «стакан» на бирже, что грозит повышенной волатильностью, поэтому здесь надо быть максимально аккуратными и не лезть на рожон, покупая по любой цене.

Резюме пока такое: интересная история, буду следить. Планирую более детально исследовать финансовое положение компании, а также оценить ее по мультипликаторам. Возможно, имеет смысл и DCF построить. Кроме того, ждем финансовую отчетность за 1 полугодие.

@bitkogan

Во-первых, на мой взгляд, компания работает на очень перспективном рынке, где, к тому же, является ведущим игроком, что открывает дополнительные перспективы для дальнейшего роста. По итогам 2019 г. доля «Аквакультуры» на внутреннем рынке РФ составила около 14%. Как ожидается, в 2025 г. этот показатель возрастет до 25-27%.

Более того, «Аквакультура» работает преимущественно в премиальном сегменте – на рынке охлажденного лосося. Ключевыми конкурентами являются фермерские хозяйства с Фарерских островов. При этом компания имеет перед ними одно очень важное преимущество – более короткое логистическое плечо.

Во-вторых, «Аквакультура» выглядит весьма устойчиво в фундаментальном плане. К примеру, в 2019 г. выручка в годовом выражении увеличилась в 2,7 до 8,8 млрд руб., а чистая прибыль – на 42% до 3,3 млрд руб.

Кроме того, в 2020 г. фирма впервые в своей истории может выплатить дивиденды. По итогам 1 полугодия 2020 г. выплаты могут составить порядка 5 руб. на акцию, что предполагает 12-месячную доходность на уровне 5%. Неплохо для начала.

В-третьих, «Аквакультура» имеет низкую долговую нагрузку. Номинально объем чистого финансового долга составляет около 4 млрд руб. Однако рост EBITDA в 2019 г. позволил существенно снизить мультипликатор Net debt/EBITDA – до 1,2х. Это весьма комфортный показатель, который говорит о том, что компания без каких-либо затруднений выполняет долговые обязательства.

Безусловно, риски есть. Это и последствия коронавируса и локдауна в экономике, степень влияния которых на финансы компании будет понятна из отчетности за 1 полугодие 2020 г. (обычно выходит в конце августа). Это и не самый ликвидный «стакан» на бирже, что грозит повышенной волатильностью, поэтому здесь надо быть максимально аккуратными и не лезть на рожон, покупая по любой цене.

Резюме пока такое: интересная история, буду следить. Планирую более детально исследовать финансовое положение компании, а также оценить ее по мультипликаторам. Возможно, имеет смысл и DCF построить. Кроме того, ждем финансовую отчетность за 1 полугодие.

@bitkogan

Снижение ставок рефинансирования во всем мире, а также вливания ликвидности в финансовую систему, привели к небывалой активности на фондовом рынке. К примеру, падение индекса S&P500 в этом году было полностью выкуплено за 5 месяцев. В то же время, после кризиса 2008-2009 гг. рынку потребовалось около 2-х лет, чтобы вернуться на прежние уровни.

Роль сыграли несколько факторов: и огромная денежная масса, и научно-технический прогресс, и все большая роботизация фондового рынка. Но деньги на рынок приносят не роботы, а люди. Тем более, что держать их на депозите стало просто невыгодно.

ЦБ РФ пока не включал на полную печатный станок, однако и у нас интерес рядовых граждан к фондовому рынку растет очень сильно, что не может не радовать. Количество физлиц на брокерском обслуживании во 2 квартале 2020 г. достигло 6 млн человек, увеличившись на 20% по сравнению с 1 кварталом. Полагаю, дальше будет только больше.

Такой приток дает импульс бирже для расширения возможностей клиентов. К примеру, на МосБирже с сегодняшнего дня начали торговаться наиболее ликвидные американские акции (19 компаний). В их числе Microsoft, Boeing, Amazon, Facebook, Twitter, AT&T и некоторые другие. К 7 сентября список будет расширен, в том числе, за счет Apple. Могу только поаплодировать бирже – это отличное начинание, которое облегчит жизнь многим инвесторам.

Сегодня рынки снова на подъеме, и фьючерс на S&P500 обновляет новые исторические максимумы. Денег на рынке очень много. Монетарная политика – самая мягкая за всю историю. Идеальные условия для роста. Образно выражаясь, теплица, в которой растут не только премиальные сорта помидоров, но и захудалая редиска, дает небывалый урожай.

Вместе с тем, надо четко отдавать себе отчет: вечно так продолжаться не будет. Регуляторы рано или поздно вернутся к росту ставок, а рынок, скорее всего, отреагирует на это гораздо раньше самого факта.

Какой бы прекрасной ни была статистика, как бы ни кричали о росте рынка заголовки газет, сохраняйте голову холодной. Не поддавайтесь эйфории. В нужный момент это убережет некоторую часть вашей доходности, которую вы заработали за последнее время.

@bitkogan

Роль сыграли несколько факторов: и огромная денежная масса, и научно-технический прогресс, и все большая роботизация фондового рынка. Но деньги на рынок приносят не роботы, а люди. Тем более, что держать их на депозите стало просто невыгодно.

ЦБ РФ пока не включал на полную печатный станок, однако и у нас интерес рядовых граждан к фондовому рынку растет очень сильно, что не может не радовать. Количество физлиц на брокерском обслуживании во 2 квартале 2020 г. достигло 6 млн человек, увеличившись на 20% по сравнению с 1 кварталом. Полагаю, дальше будет только больше.

Такой приток дает импульс бирже для расширения возможностей клиентов. К примеру, на МосБирже с сегодняшнего дня начали торговаться наиболее ликвидные американские акции (19 компаний). В их числе Microsoft, Boeing, Amazon, Facebook, Twitter, AT&T и некоторые другие. К 7 сентября список будет расширен, в том числе, за счет Apple. Могу только поаплодировать бирже – это отличное начинание, которое облегчит жизнь многим инвесторам.

Сегодня рынки снова на подъеме, и фьючерс на S&P500 обновляет новые исторические максимумы. Денег на рынке очень много. Монетарная политика – самая мягкая за всю историю. Идеальные условия для роста. Образно выражаясь, теплица, в которой растут не только премиальные сорта помидоров, но и захудалая редиска, дает небывалый урожай.

Вместе с тем, надо четко отдавать себе отчет: вечно так продолжаться не будет. Регуляторы рано или поздно вернутся к росту ставок, а рынок, скорее всего, отреагирует на это гораздо раньше самого факта.

Какой бы прекрасной ни была статистика, как бы ни кричали о росте рынка заголовки газет, сохраняйте голову холодной. Не поддавайтесь эйфории. В нужный момент это убережет некоторую часть вашей доходности, которую вы заработали за последнее время.

@bitkogan

Последнее время часто использую термины «RISK ON» и «RISK OFF». В целом, это два основных состояния глобального рынка, в которых он пребывает.

Поясню подробнее, что эти термины означают.

RISK ON. Инвесторы всегда хотят больше доходности и, когда видят, что обстановка спокойная, берут больше риска. Буквально можно перевести как дополнительный риск «включен». Покупают высоковолатильные спекулятивные акции, активы на развивающихся рынках, валюты стран-экспортеров, сырьевые товары, облигации с более низкими рейтингами. И продают активы (RISK OFF): доллар США, высоконадежные облигации.

RISK OFF. В мире происходит «бегство» от риска в «тихую гавань»: доллар США, государственные облигации с наивысшим кредитным рейтингом. При этом продают более рискованные активы: облигации с невысокими рейтингами, валюты стран-экспортеров, сырьевые товары и пр.

Большую часть времени рынки находятся в состоянии «RISK ON», хотя первое полугодие 2020 наглядно нам продемонстрировало, что такое глобальный уход от рисков.

Какое состояние глобального рынка сейчас? Летом, безусловно, был «RISK ON», восстановление после весеннего коронавирусного шока.

Что будет осенью? Увидим. Вполне могут появиться причины зафиксировать прибыль, полученную за лето. Здесь и выборы в США, и возможные локальные вспышки Covid с началом учебного и делового сезона, и последствия пандемии.

Пока живем в ситуации «RISK ON». Но не исключаю, что в середине сентября-октябре вполне можем увидеть достаточно резкий переход в «RISK OFF». Об этом, конечно же, оповещу в канале.

@bitkogan

Поясню подробнее, что эти термины означают.

RISK ON. Инвесторы всегда хотят больше доходности и, когда видят, что обстановка спокойная, берут больше риска. Буквально можно перевести как дополнительный риск «включен». Покупают высоковолатильные спекулятивные акции, активы на развивающихся рынках, валюты стран-экспортеров, сырьевые товары, облигации с более низкими рейтингами. И продают активы (RISK OFF): доллар США, высоконадежные облигации.

RISK OFF. В мире происходит «бегство» от риска в «тихую гавань»: доллар США, государственные облигации с наивысшим кредитным рейтингом. При этом продают более рискованные активы: облигации с невысокими рейтингами, валюты стран-экспортеров, сырьевые товары и пр.

Большую часть времени рынки находятся в состоянии «RISK ON», хотя первое полугодие 2020 наглядно нам продемонстрировало, что такое глобальный уход от рисков.

Какое состояние глобального рынка сейчас? Летом, безусловно, был «RISK ON», восстановление после весеннего коронавирусного шока.

Что будет осенью? Увидим. Вполне могут появиться причины зафиксировать прибыль, полученную за лето. Здесь и выборы в США, и возможные локальные вспышки Covid с началом учебного и делового сезона, и последствия пандемии.

Пока живем в ситуации «RISK ON». Но не исключаю, что в середине сентября-октябре вполне можем увидеть достаточно резкий переход в «RISK OFF». Об этом, конечно же, оповещу в канале.

@bitkogan

2020 August 25

Полагаю, что неопределённость с драгметаллами будет продолжаться до выступления Пауэлла.

Чего боятся рынки?

Рынки боятся того, что Центробанки мира, опасаясь раскручивания спирали инфляции, будут давать намёки на ограниченность сверхмягкой политики регуляторов по времени.

Почему?

Ничто не проходит просто так. Если напечатаны гигантские объёмы денег, если ставка нулевая, то рано или поздно будет инфляция. Вопрос: какой она будет? Как к этому будут относиться центральные банки? Если регуляторы и, прежде всего, ФРС, намекнут, в той или иной форме, что, несмотря на то, что инфляция начинает поднимать голову, они будут достаточно либерально на это смотреть, и дадут возможность инфляции вырасти несколько больше, чем ожидалось ранее, и не будут поднимать ставки, для рынка это может быть воспринято как очень позитивный сигнал.

Многие валюты – евро, британский фунт, канадский доллар, австралийский доллар и другие – могут начать новое движение, укрепление против американского доллара. Может быть создана новая мощная волна «RISK ON».

Что это означает? Возможное движение вверх коммодитиз, драгметаллов и, естественно, фондовых рынков.

С замиранием сердца ждём слов Пауэлла. На мой взгляд, у центробанков нет иного выхода, как намекнуть о либеральном отношении к инфляции. Они зажаты в тиски. Если регуляторы сейчас начнут объявлять об антиинфляционных мерах, то могут получить обвалы рынков.

Show must go on, как говорится😉

@bitkogan

Чего боятся рынки?

Рынки боятся того, что Центробанки мира, опасаясь раскручивания спирали инфляции, будут давать намёки на ограниченность сверхмягкой политики регуляторов по времени.

Почему?

Ничто не проходит просто так. Если напечатаны гигантские объёмы денег, если ставка нулевая, то рано или поздно будет инфляция. Вопрос: какой она будет? Как к этому будут относиться центральные банки? Если регуляторы и, прежде всего, ФРС, намекнут, в той или иной форме, что, несмотря на то, что инфляция начинает поднимать голову, они будут достаточно либерально на это смотреть, и дадут возможность инфляции вырасти несколько больше, чем ожидалось ранее, и не будут поднимать ставки, для рынка это может быть воспринято как очень позитивный сигнал.

Многие валюты – евро, британский фунт, канадский доллар, австралийский доллар и другие – могут начать новое движение, укрепление против американского доллара. Может быть создана новая мощная волна «RISK ON».

Что это означает? Возможное движение вверх коммодитиз, драгметаллов и, естественно, фондовых рынков.

С замиранием сердца ждём слов Пауэлла. На мой взгляд, у центробанков нет иного выхода, как намекнуть о либеральном отношении к инфляции. Они зажаты в тиски. Если регуляторы сейчас начнут объявлять об антиинфляционных мерах, то могут получить обвалы рынков.

Show must go on, как говорится😉

@bitkogan

#реклама

Когда проценты по банковским вкладам стремительно уменьшаются, всё больше людей задумывается об инвестициях. Но как выбрать оптимальный инструмент с точки зрения доходности, минимизировать риск и не тратить на это время?

Если тема для вас актуальна, присмотритесь к инвестициям в реальные активы, например, в индустриальную недвижимость, ведь с точки зрения риска они считаются консервативными и при этом могут давать стабильный доход.

Что такое индустриальная недвижимость? Это складские и производственные здания, распределительные центры активно растущих интернет-магазинов, логистические центры.

Недавно крупный российский девелопер PNK group, который за 16 лет своей истории построил сотни промышленных зданий для компаний из самых разных областей экономики, объявил о создании фонда индустриальной недвижимости для частных инвесторов PNK rental.

Ожидаемая целевая доходность прогнозируется на уровне 11,5% годовых, что для такого инструмента очень хорошо.

Минимальная сумма инвестиций – 5000 рублей. То есть попробовать может каждый!

Рекомендуемый срок инвестиций – 5 лет.

Про надежность самого инструмента можно сказать так: его применяют пенсионные фонды на Западе, чтобы сохранить и приумножить деньги своих клиентов. А они вкладываются только в консервативные инструменты.

Стать инвестором очень просто: на pnkrental.ru

можно зарегистрироваться за несколько минут и перевести денежные средства. Выплата дохода производится ежеквартально!

Когда проценты по банковским вкладам стремительно уменьшаются, всё больше людей задумывается об инвестициях. Но как выбрать оптимальный инструмент с точки зрения доходности, минимизировать риск и не тратить на это время?

Если тема для вас актуальна, присмотритесь к инвестициям в реальные активы, например, в индустриальную недвижимость, ведь с точки зрения риска они считаются консервативными и при этом могут давать стабильный доход.

Что такое индустриальная недвижимость? Это складские и производственные здания, распределительные центры активно растущих интернет-магазинов, логистические центры.

Недавно крупный российский девелопер PNK group, который за 16 лет своей истории построил сотни промышленных зданий для компаний из самых разных областей экономики, объявил о создании фонда индустриальной недвижимости для частных инвесторов PNK rental.

Ожидаемая целевая доходность прогнозируется на уровне 11,5% годовых, что для такого инструмента очень хорошо.

Минимальная сумма инвестиций – 5000 рублей. То есть попробовать может каждый!

Рекомендуемый срок инвестиций – 5 лет.

Про надежность самого инструмента можно сказать так: его применяют пенсионные фонды на Западе, чтобы сохранить и приумножить деньги своих клиентов. А они вкладываются только в консервативные инструменты.

Стать инвестором очень просто: на pnkrental.ru

можно зарегистрироваться за несколько минут и перевести денежные средства. Выплата дохода производится ежеквартально!

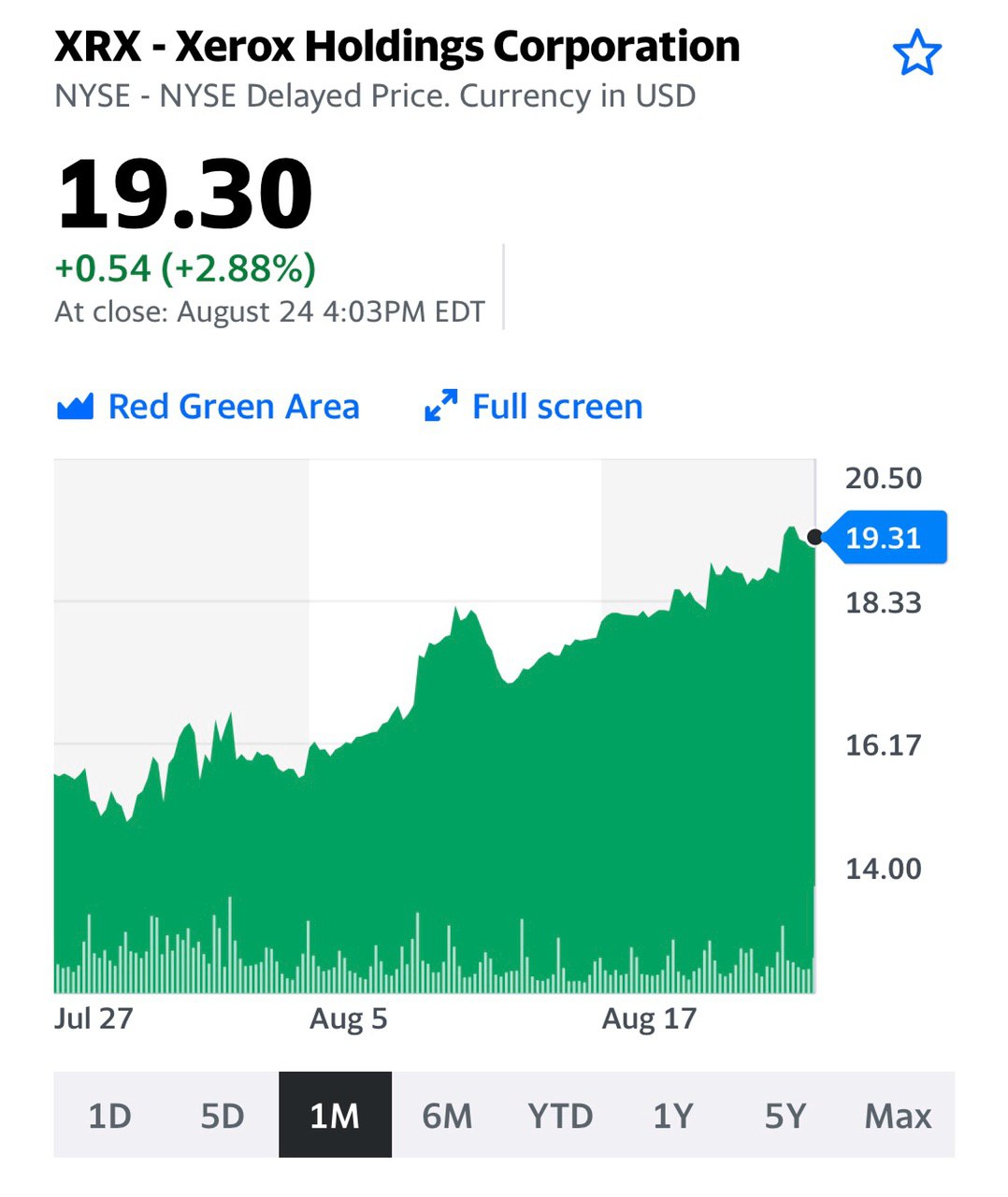

В течение лета мне не раз задавали вопрос о XEROX (XRX US).

Что происходит с компанией? Почему до сих пор на весенних уровнях? Почему акции не восстанавливаются и не растут вместе с рынком? Может быть, есть какие-то проблемы?

За XEROX (XRX US) я слежу давно. Отвечая, указывал, что отсутствие роста и отставание летом – это, скорее всего, аномалия. А, следовательно, акции можно покупать. Не было причин оставаться около весенних минимумов.

В августе потенциал, наконец-то, реализовался – рост примерно на 25%. Это «быстрее» индекса S&P 500 на данном отрезке, по крайней мере, в 4 раза.

Бумаги компании продолжаю держать в портфеле «Дивидендный» сервиса по подписке BidKogan.

Рад, если кому-то удалось поучаствовать в интересной идее.

Пришло ли время продавать? Пока двигаюсь вместе с позицией по тренду. В целом настроения на рынках пока, скорее, позитивные. У XEROX (XRX US) может быть потенциал роста, хотя рывка еще на 20-25% вверх не жду.

@bitkogan

Что происходит с компанией? Почему до сих пор на весенних уровнях? Почему акции не восстанавливаются и не растут вместе с рынком? Может быть, есть какие-то проблемы?

За XEROX (XRX US) я слежу давно. Отвечая, указывал, что отсутствие роста и отставание летом – это, скорее всего, аномалия. А, следовательно, акции можно покупать. Не было причин оставаться около весенних минимумов.

В августе потенциал, наконец-то, реализовался – рост примерно на 25%. Это «быстрее» индекса S&P 500 на данном отрезке, по крайней мере, в 4 раза.

Бумаги компании продолжаю держать в портфеле «Дивидендный» сервиса по подписке BidKogan.

Рад, если кому-то удалось поучаствовать в интересной идее.

Пришло ли время продавать? Пока двигаюсь вместе с позицией по тренду. В целом настроения на рынках пока, скорее, позитивные. У XEROX (XRX US) может быть потенциал роста, хотя рывка еще на 20-25% вверх не жду.

@bitkogan

«Яндекс». В последнее время очень многие следят за этой бумагой, которая показывает поистине удивительные темпы роста. После того, как по рынку поползли слухи о включении акций «Яндекса» в индекс MSCI Russia, котировки выросли почти на 75%.

Решил поделиться своим мнением о компании.

Несколько слов о рынке интернета и цифровой рекламы.

Согласно отчету «Digital 2020», на начало 2020 г. количество интернет-пользователей в мире выросло до 4,54 млрд (+7% в годовом выражении). В России услугами сети пользуются около 80% населения (порядка 118 млн человек). При этом «Яндекс» входит в ТОП-5 глобальных поисковых систем после таких гигантов, как Google или Baidu.

Сегодня рынок интернет-рекламы – один из наиболее динамично развивающихся секторов медиа-бизнеса. Средний ежегодный прирост доли интернет-рекламы составляет около 15%. По прогнозам агентства Zenith, интернет обеспечивает 94% роста глобального рынка рекламы.

Рынок поисковой и контекстной рекламы в российском сегменте принадлежит Яндекс и Google, а тарифы для рекламодателей в обеих системах примерно равны. По прогнозам экспертов, в ближайшие несколько лет российский рынок контекстной рекламы может расти на 15-25% в рублях ежегодно.

В последние годы одна из наиболее популярных тенденций в этом бизнесе – создание и развитие экосистем вокруг лидеров рынка. Этим успешно занимаются и Google, и Amazon, и Alibaba, и Apple. В России определенных результатов достигли как «Яндекс», так и Mail.ru. Кроме того, на эту «поляну» пытается выйти «Сбербанк», и мне почему-то кажется, что рано или поздно у него получится.

Экосистема «Яндекса» весьма обширна и охватывает многие сферы жизни. Это и поиск, и карты, и такси, и доставка еды, и облачные сервисы, и новости, и погода и еще многое другое. Все это прочно вошло в жизнь многих. «Яндекс.Навигатор», к примеру, очень неплохо помогает объезжать пробки в Москве. Можно привести еще массу примеров.

В основе функционирования таких формаций (экосистема) лежат облачные технологии, позволяющие снижать капиталоемкость и повышать вычислительные мощности. «Яндекс», к примеру, развивает платформу «Яндекс.Облако», которая построена на основе собственных дата-центров и программных решений.

Облако в данном случае предоставляет набор инфраструктурных сервисов, включая сервисы для хранения, обработки и визуализации данных, разработки приложений, речевые технологии, анализ изображений и машинный перевод.

Но и это еще не все, ведь главное в этом бизнесе – развитие. Только оно является движущей силой интернет-компаний, тем более, прогресс не стоит на месте. Весной 2020 г. «Яндекс» подал заявки на регистрацию 17 торговых марок финансовой направленности, таких как ЯБанк, ЯКредит, ЯБиржа, ЯБрокер, ЯСтраховка, ЯСбережения, ЯВалюта, ЯАкции и других, нацелившись на развитие сегментов финансовых услуг, инвестирования и страхования и, вполне возможно, запуск собственной финансовой экосистемы, аналогично Apple Pay и Google Pay.

Кроме того, «Яндекс» запускает приложение Go, которое заменит Яндекс.Такси, позволяя добраться до места на общественном транспорте, такси или каршеринге, заказать доставку из ресторанов и магазинов, отправлять посылки и грузы.

Идея с запуском беспилотных такси – это, на мой взгляд, вообще бомба! Компания уже активно тестирует данный сервис в России, США и Израиле. Не удивлюсь, если через пару-тройку лет, садясь в такси, мы больше никогда не услышим что-то вроде «а дарогу пакажищь?». Вместо этого нас будет приветствовать всезнающий и безопасный робот.

Также «Яндекс» развивает крупнейший маркетплейс на основе Яндекс.Маркета, чтобы зарабатывать на растущем рынке электронной коммерции. Рекламный рынок сейчас дает Яндексу около 60% выручки, но коронавирус затормозил его рост, а электронная коммерция активно растет.

При этом рынок электронной коммерции значительно превосходит рекламный по объему. Аналитическое агентство Data Insight предсказывает его увеличение в три раза по итогам 2024 года по сравнению с 2020 г. - до 7,2 триллиона руб., с сегодняшних 2,5 триллиона руб.

@bitkogan

Решил поделиться своим мнением о компании.

Несколько слов о рынке интернета и цифровой рекламы.

Согласно отчету «Digital 2020», на начало 2020 г. количество интернет-пользователей в мире выросло до 4,54 млрд (+7% в годовом выражении). В России услугами сети пользуются около 80% населения (порядка 118 млн человек). При этом «Яндекс» входит в ТОП-5 глобальных поисковых систем после таких гигантов, как Google или Baidu.

Сегодня рынок интернет-рекламы – один из наиболее динамично развивающихся секторов медиа-бизнеса. Средний ежегодный прирост доли интернет-рекламы составляет около 15%. По прогнозам агентства Zenith, интернет обеспечивает 94% роста глобального рынка рекламы.

Рынок поисковой и контекстной рекламы в российском сегменте принадлежит Яндекс и Google, а тарифы для рекламодателей в обеих системах примерно равны. По прогнозам экспертов, в ближайшие несколько лет российский рынок контекстной рекламы может расти на 15-25% в рублях ежегодно.

В последние годы одна из наиболее популярных тенденций в этом бизнесе – создание и развитие экосистем вокруг лидеров рынка. Этим успешно занимаются и Google, и Amazon, и Alibaba, и Apple. В России определенных результатов достигли как «Яндекс», так и Mail.ru. Кроме того, на эту «поляну» пытается выйти «Сбербанк», и мне почему-то кажется, что рано или поздно у него получится.

Экосистема «Яндекса» весьма обширна и охватывает многие сферы жизни. Это и поиск, и карты, и такси, и доставка еды, и облачные сервисы, и новости, и погода и еще многое другое. Все это прочно вошло в жизнь многих. «Яндекс.Навигатор», к примеру, очень неплохо помогает объезжать пробки в Москве. Можно привести еще массу примеров.

В основе функционирования таких формаций (экосистема) лежат облачные технологии, позволяющие снижать капиталоемкость и повышать вычислительные мощности. «Яндекс», к примеру, развивает платформу «Яндекс.Облако», которая построена на основе собственных дата-центров и программных решений.

Облако в данном случае предоставляет набор инфраструктурных сервисов, включая сервисы для хранения, обработки и визуализации данных, разработки приложений, речевые технологии, анализ изображений и машинный перевод.

Но и это еще не все, ведь главное в этом бизнесе – развитие. Только оно является движущей силой интернет-компаний, тем более, прогресс не стоит на месте. Весной 2020 г. «Яндекс» подал заявки на регистрацию 17 торговых марок финансовой направленности, таких как ЯБанк, ЯКредит, ЯБиржа, ЯБрокер, ЯСтраховка, ЯСбережения, ЯВалюта, ЯАкции и других, нацелившись на развитие сегментов финансовых услуг, инвестирования и страхования и, вполне возможно, запуск собственной финансовой экосистемы, аналогично Apple Pay и Google Pay.

Кроме того, «Яндекс» запускает приложение Go, которое заменит Яндекс.Такси, позволяя добраться до места на общественном транспорте, такси или каршеринге, заказать доставку из ресторанов и магазинов, отправлять посылки и грузы.

Идея с запуском беспилотных такси – это, на мой взгляд, вообще бомба! Компания уже активно тестирует данный сервис в России, США и Израиле. Не удивлюсь, если через пару-тройку лет, садясь в такси, мы больше никогда не услышим что-то вроде «а дарогу пакажищь?». Вместо этого нас будет приветствовать всезнающий и безопасный робот.

Также «Яндекс» развивает крупнейший маркетплейс на основе Яндекс.Маркета, чтобы зарабатывать на растущем рынке электронной коммерции. Рекламный рынок сейчас дает Яндексу около 60% выручки, но коронавирус затормозил его рост, а электронная коммерция активно растет.

При этом рынок электронной коммерции значительно превосходит рекламный по объему. Аналитическое агентство Data Insight предсказывает его увеличение в три раза по итогам 2024 года по сравнению с 2020 г. - до 7,2 триллиона руб., с сегодняшних 2,5 триллиона руб.

@bitkogan

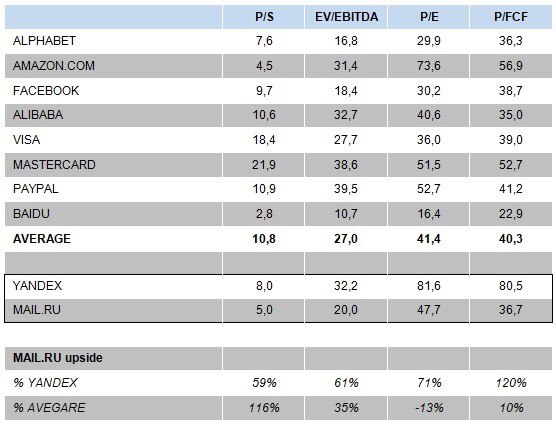

Теперь об акциях «Яндекса», которые многие называют лучшей торговой идеей 2020 г.

Безусловно, бумага выглядит сильно перегретой, хотя объективные причины для такого роста, конечно, есть. Но, по моему опыту, заскакивать на подножку уходящего поезда – не самая лучшая идея.

Конечно, котировки «Яндекса» могут вырасти еще. Но все-таки, по моим оценкам, они очень дороги. По основным мультипликаторам акции компании торгуются существенно выше средних значений по сектору.

На мой взгляд, в этой связи интересной альтернативной идеей могла бы стать покупка акций прямого российского конкурента «Яндекса» - Mail.ru. В фундаментальном плане компания выглядит как минимум не хуже, а стоит гораздо дешевле. Будет расти «Яндекс» дальше? Окей, есть мнение, что Mail.ru будет догонять и двигаться при этом несколько динамичней.

Решил проверить эту гипотезу покупкой акций Mail.ru в один из портфелей сервиса BidKogan. Пока доволен – бумага растет на 6,3%, а «Яндекс» – лишь на 1,4%.

@bitkogan

Безусловно, бумага выглядит сильно перегретой, хотя объективные причины для такого роста, конечно, есть. Но, по моему опыту, заскакивать на подножку уходящего поезда – не самая лучшая идея.

Конечно, котировки «Яндекса» могут вырасти еще. Но все-таки, по моим оценкам, они очень дороги. По основным мультипликаторам акции компании торгуются существенно выше средних значений по сектору.

На мой взгляд, в этой связи интересной альтернативной идеей могла бы стать покупка акций прямого российского конкурента «Яндекса» - Mail.ru. В фундаментальном плане компания выглядит как минимум не хуже, а стоит гораздо дешевле. Будет расти «Яндекс» дальше? Окей, есть мнение, что Mail.ru будет догонять и двигаться при этом несколько динамичней.

Решил проверить эту гипотезу покупкой акций Mail.ru в один из портфелей сервиса BidKogan. Пока доволен – бумага растет на 6,3%, а «Яндекс» – лишь на 1,4%.

@bitkogan

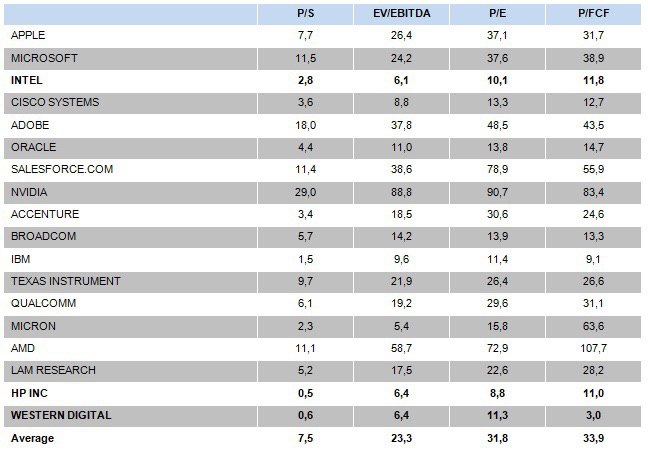

Акции технологического сектора за последнее время очень прилично взлетели. Об этом говорят все, и мы в том числе. Далеко ходить не надо: сегодня, в материале про «Яндекс», мы также упоминали об этом.

Остались ли интересные и недорогие идеи в этом секторе? На что еще не поздно обратить внимание инвестору?

На мой взгляд, такие истории есть. Этакие незаслуженно забытые рынком, но способные в любой момент хорошо выстрелить. При условии сохранения растущего тренда, разумеется.

Что это за компании? В первую очередь, я говорю, к примеру, о Western Digital (WDC US), акции которой выглядят сегодня одними из самых дешевых в секторе. В августе компания опубликовала нейтральную финансовую отчетность, но объявила о том, что ожидает снижения выручки в следующем квартале до $3,7-3,9 млрд.

При том, что во 2 квартале top line была на уровне $4,3 млрд, это достаточно серьезное снижение, почти на 12%. Компания объяснила свои более чем осторожные прогнозы влиянием последствий коронавируса и локдауна.

Акции отреагировали на подобное серьезным падением. Вместе с тем, создается ощущение, что компания, возможно, излишне сгущает краски, да и рынок явно перестарался. В результате WDC по EV/EBITDA торгуется на уровне 6,4х при среднем по сектору около 23,3х. Чувствуете разницу?

Между тем, WDC остается весьма качественной в фундаментальном плане компанией с хорошей рентабельностью (около 21% по EBITDA) и умеренной долговой нагрузкой (Net debt/EBITDA около 2,5х). Компания не стоит на месте, постоянно разрабатывает и выпускает новые продукты (например, накопитель My Passport SSD с увеличением скорости работы в два раза).

Держу бумагу в одном из портфелей сервиса BidKogan в расчете на то, что в определенный момент рынок вспомнит о недооцененных качественных активах.

Наравне с WDC относительно недорого выглядят Intel (INTC US), IBM (IBM US) и HP (HPQ US). Полагаю, стоит присмотреться…

@bitkogan

Остались ли интересные и недорогие идеи в этом секторе? На что еще не поздно обратить внимание инвестору?

На мой взгляд, такие истории есть. Этакие незаслуженно забытые рынком, но способные в любой момент хорошо выстрелить. При условии сохранения растущего тренда, разумеется.

Что это за компании? В первую очередь, я говорю, к примеру, о Western Digital (WDC US), акции которой выглядят сегодня одними из самых дешевых в секторе. В августе компания опубликовала нейтральную финансовую отчетность, но объявила о том, что ожидает снижения выручки в следующем квартале до $3,7-3,9 млрд.

При том, что во 2 квартале top line была на уровне $4,3 млрд, это достаточно серьезное снижение, почти на 12%. Компания объяснила свои более чем осторожные прогнозы влиянием последствий коронавируса и локдауна.

Акции отреагировали на подобное серьезным падением. Вместе с тем, создается ощущение, что компания, возможно, излишне сгущает краски, да и рынок явно перестарался. В результате WDC по EV/EBITDA торгуется на уровне 6,4х при среднем по сектору около 23,3х. Чувствуете разницу?

Между тем, WDC остается весьма качественной в фундаментальном плане компанией с хорошей рентабельностью (около 21% по EBITDA) и умеренной долговой нагрузкой (Net debt/EBITDA около 2,5х). Компания не стоит на месте, постоянно разрабатывает и выпускает новые продукты (например, накопитель My Passport SSD с увеличением скорости работы в два раза).

Держу бумагу в одном из портфелей сервиса BidKogan в расчете на то, что в определенный момент рынок вспомнит о недооцененных качественных активах.

Наравне с WDC относительно недорого выглядят Intel (INTC US), IBM (IBM US) и HP (HPQ US). Полагаю, стоит присмотреться…

@bitkogan

2020 August 26

Странные мы все-таки люди.

Когда ставки, по нашему мнению, высоковаты, мы кричим, как ненормальные:

- ЦБ, даешь немедленное и драматическое снижение ставок.

- Даешь триллионы дешевых кредитов в экономику.

- Даешь ипотеку под 5% годовых.

- Даешь финансовую поддержку экономике и т.д. и т.п.

Когда ЦБ идет на беспрецедентные шаги, и снижает ставку до уровня (практически) инфляции или, возможно, ниже, мы переживаем – не побегут ли деньги из банков?

А вдруг рубль рухнет? А вдруг финансовая система войдет в неуправляемый занос?

А вдруг...?

Нам не угодить.

Чего теперь ждать?

Начнем с заимствований.

Понятно, что текущий дефицит бюджета (и, скорее всего, дефицит бюджета ближайших лет) будет покрываться заимствованиями. В конце концов, если задолженность страны вырастет на 5-10 триллионов рублей, ничего трагичного не произойдет.

Однако, основная проблема сегодня в том, что инвесторы не готовы с энтузиазмом давать деньги под текущую доходность, которую предлагает сегодня Минфин. Плюс текущая слабость рубля.

Кому охота одалживать стране под 4-5% годовых при том, что за последние 3 месяца рубль обесценился на 10%? Учитывая, что, одновременно с этим, большинство валют мира, наоборот, укрепились относительно доллара США. Что же будет происходить, если доллар начнет укрепляться?

Каков выход?

1. Поднять ставку. Очень малореальная ситуация. Шанс – от силы 5%.

2. Согласиться с текущей премией и, если надо будет, предоставить премию еще большего размера. Или выпускать новые виды инструментов (об этом чуть ниже). Скорее всего, так и будет. Заимствования проводить нужно. Вероятность, на мой взгляд, 60%.

3. Временно, до улучшения конъюнктуры, отказаться от размещения долга. На мой взгляд идея красивая, но... практически нереальная. Бюджет и так дефицитен. Деньги очень нужны. Вероятность 5%.

4. Провести наше, российское, QE. То есть, грубо говоря, напечатать денег. Как? Да просто: ЦБ на свой баланс выкупает значительный обьем новых заимствований Минфина. То, что делают сегодня ведущие ЦБ мира. Шанс – 30%.

В настоящих условиях шанс на проведение российского QE триллиона на 2-3 рублей выглядит не нулевым.

Другой вопрос: как все это будет действовать на российский рубль?

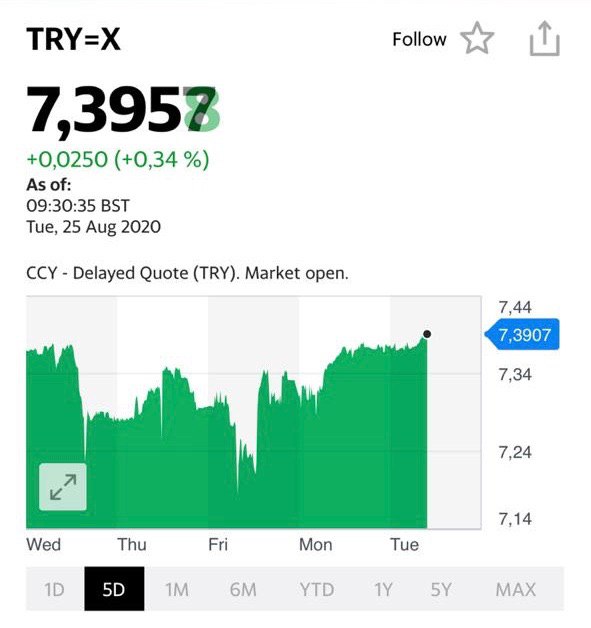

Если бы рубль был сегодня на уровне 68-70, я бы дал варианту номер 4 шансов процентов 50. Но рубль уже 75,4, и эта ситуация немного выводит ЦБ из зоны комфорта.

Впрочем, резервы у страны огромны. Пока вся эта ситуация выглядит отнюдь не ужасной. Наличие резервов подразумевает многовариантность действий ЦБ. И это хорошо.

Один из вариантов того, как будет выкручиваться в данной ситуации ЦБ, это выпуск флоатеров. Полагаю, что в ближайшее время упор по заимствованиям будет смещаться в сторону именно этих инструментов.

Чем для инвесторов может быть интересен тот или иной флоатер?

Прежде всего тем, что это защитный инструмент.

И я практически убежден, что количество и виды этих инструментов в ближайшее время будут расти значительно.

Хотя выпуск флоатеров – это определенный риск для Минфина. Но... Тут уж, пардон, деваться некуда.

По поводу флоатеров в ближайшее время обязательно подготовлю отдельную статью.

@bitkogan

Когда ставки, по нашему мнению, высоковаты, мы кричим, как ненормальные:

- ЦБ, даешь немедленное и драматическое снижение ставок.

- Даешь триллионы дешевых кредитов в экономику.

- Даешь ипотеку под 5% годовых.

- Даешь финансовую поддержку экономике и т.д. и т.п.

Когда ЦБ идет на беспрецедентные шаги, и снижает ставку до уровня (практически) инфляции или, возможно, ниже, мы переживаем – не побегут ли деньги из банков?

А вдруг рубль рухнет? А вдруг финансовая система войдет в неуправляемый занос?

А вдруг...?

Нам не угодить.

Чего теперь ждать?

Начнем с заимствований.

Понятно, что текущий дефицит бюджета (и, скорее всего, дефицит бюджета ближайших лет) будет покрываться заимствованиями. В конце концов, если задолженность страны вырастет на 5-10 триллионов рублей, ничего трагичного не произойдет.

Однако, основная проблема сегодня в том, что инвесторы не готовы с энтузиазмом давать деньги под текущую доходность, которую предлагает сегодня Минфин. Плюс текущая слабость рубля.

Кому охота одалживать стране под 4-5% годовых при том, что за последние 3 месяца рубль обесценился на 10%? Учитывая, что, одновременно с этим, большинство валют мира, наоборот, укрепились относительно доллара США. Что же будет происходить, если доллар начнет укрепляться?

Каков выход?

1. Поднять ставку. Очень малореальная ситуация. Шанс – от силы 5%.

2. Согласиться с текущей премией и, если надо будет, предоставить премию еще большего размера. Или выпускать новые виды инструментов (об этом чуть ниже). Скорее всего, так и будет. Заимствования проводить нужно. Вероятность, на мой взгляд, 60%.

3. Временно, до улучшения конъюнктуры, отказаться от размещения долга. На мой взгляд идея красивая, но... практически нереальная. Бюджет и так дефицитен. Деньги очень нужны. Вероятность 5%.

4. Провести наше, российское, QE. То есть, грубо говоря, напечатать денег. Как? Да просто: ЦБ на свой баланс выкупает значительный обьем новых заимствований Минфина. То, что делают сегодня ведущие ЦБ мира. Шанс – 30%.

В настоящих условиях шанс на проведение российского QE триллиона на 2-3 рублей выглядит не нулевым.

Другой вопрос: как все это будет действовать на российский рубль?

Если бы рубль был сегодня на уровне 68-70, я бы дал варианту номер 4 шансов процентов 50. Но рубль уже 75,4, и эта ситуация немного выводит ЦБ из зоны комфорта.

Впрочем, резервы у страны огромны. Пока вся эта ситуация выглядит отнюдь не ужасной. Наличие резервов подразумевает многовариантность действий ЦБ. И это хорошо.

Один из вариантов того, как будет выкручиваться в данной ситуации ЦБ, это выпуск флоатеров. Полагаю, что в ближайшее время упор по заимствованиям будет смещаться в сторону именно этих инструментов.

Чем для инвесторов может быть интересен тот или иной флоатер?

Прежде всего тем, что это защитный инструмент.

И я практически убежден, что количество и виды этих инструментов в ближайшее время будут расти значительно.

Хотя выпуск флоатеров – это определенный риск для Минфина. Но... Тут уж, пардон, деваться некуда.

По поводу флоатеров в ближайшее время обязательно подготовлю отдельную статью.

@bitkogan

Теперь насчет опасений, что излишне либеральная политика ЦБ приведет к бегству вкладчиков банков и большим проблемам в банковской сфере.

Тут все творчески. В принципе, снижение ставки действительно уменьшает доходы банков.

Как известно, доходы банков делятся на два вида: процентные и комиссионные.

Основным источником доходов для банков уже давно являются именно комиссионные. С процентных сейчас явно не прожить, учитывая тот факт, что снижение ставки приводит к уменьшению и спредов.

Именно поэтому, еще несколько лет назад, некоторое количество наиболее продвинутых и дальновидных банкиров осознали, что будущее за созданием банковских экосистем.

Банки стали очень активно возвращаться на рынок ценных бумаг с различными инвестиционными продуктами для своих клиентов.

Скажу откровенно: здесь банкиры часто идут по пути наименьшего сопротивления. И накручивают такие внутренние комиссии – мама не горюй.

Одна история с нотами чего стоит, где комиссии, которые не видит клиент, иногда доходят до 7-10% апфронт. Про инвестиционное страхование... вообще рыдаю. Там приличие давно уже потеряно.

Кроме того, ряд банкиров начали скупать профучастников с экспертизой в области размещения облигаций. Тоже очень разумная политика и хорошая ниша.

Да, банкирам сегодня предстоит крутиться и вертеться еще более усердно. И, действительно, в скором времени мы, с вероятностью 99%, увидим вал новых отзывов банковских лицензий.

Причины две.

Первая – пандемия, которая приводит к резкому росту NPL и, следовательно, срочной необходимости нового дорезервирования. А откуда, пардон, частный банкир, не обремененный наличием, к примеру, госучастия в его банке или наличием мощного холдинга, несущего ему стабильный, независимый от банковской деятельности, денежный поток, будет брать деньги на новое резервирование?

Кто-то будет сдавать лицензии добровольно. Кто-то – под нажимом ЦБ. Кто-то начнет крутиться, схематозить. Хотя сегодня это уже почти невозможно.

Вторая причина – значительный отток вкладчиков и сокращение процентных доходов, параллельно с невозможностью заемщикам (из-за пандемии) платить по своим обязательствам.

Другое дело, что многие банкиры вполне могут (если хватит знаний и желания работать) предложить вкладчикам более интересный инструментарий, являющийся хорошей альтернативой для депозитов. И речь идет не только об инструментах фондового рынка. Есть еще много чего «аппетитного».

Просто нужно лихорадочно искать специалистов, готовить новое программное обеспечение, вкладываться в маркетинг, в экспертизу, в продвижение.

Короче, нужно напряженно работать. И, главное, очень изобретательно.

Все ли банкиры к этому готовы?

Полагаю, эта осень будет действительно «щедра» на отзывы лицензий.

И, похоже, опять глобально в выигрыше будет Сбер.

@bitkogan

Тут все творчески. В принципе, снижение ставки действительно уменьшает доходы банков.

Как известно, доходы банков делятся на два вида: процентные и комиссионные.

Основным источником доходов для банков уже давно являются именно комиссионные. С процентных сейчас явно не прожить, учитывая тот факт, что снижение ставки приводит к уменьшению и спредов.

Именно поэтому, еще несколько лет назад, некоторое количество наиболее продвинутых и дальновидных банкиров осознали, что будущее за созданием банковских экосистем.

Банки стали очень активно возвращаться на рынок ценных бумаг с различными инвестиционными продуктами для своих клиентов.

Скажу откровенно: здесь банкиры часто идут по пути наименьшего сопротивления. И накручивают такие внутренние комиссии – мама не горюй.

Одна история с нотами чего стоит, где комиссии, которые не видит клиент, иногда доходят до 7-10% апфронт. Про инвестиционное страхование... вообще рыдаю. Там приличие давно уже потеряно.

Кроме того, ряд банкиров начали скупать профучастников с экспертизой в области размещения облигаций. Тоже очень разумная политика и хорошая ниша.

Да, банкирам сегодня предстоит крутиться и вертеться еще более усердно. И, действительно, в скором времени мы, с вероятностью 99%, увидим вал новых отзывов банковских лицензий.

Причины две.

Первая – пандемия, которая приводит к резкому росту NPL и, следовательно, срочной необходимости нового дорезервирования. А откуда, пардон, частный банкир, не обремененный наличием, к примеру, госучастия в его банке или наличием мощного холдинга, несущего ему стабильный, независимый от банковской деятельности, денежный поток, будет брать деньги на новое резервирование?

Кто-то будет сдавать лицензии добровольно. Кто-то – под нажимом ЦБ. Кто-то начнет крутиться, схематозить. Хотя сегодня это уже почти невозможно.

Вторая причина – значительный отток вкладчиков и сокращение процентных доходов, параллельно с невозможностью заемщикам (из-за пандемии) платить по своим обязательствам.

Другое дело, что многие банкиры вполне могут (если хватит знаний и желания работать) предложить вкладчикам более интересный инструментарий, являющийся хорошей альтернативой для депозитов. И речь идет не только об инструментах фондового рынка. Есть еще много чего «аппетитного».

Просто нужно лихорадочно искать специалистов, готовить новое программное обеспечение, вкладываться в маркетинг, в экспертизу, в продвижение.

Короче, нужно напряженно работать. И, главное, очень изобретательно.

Все ли банкиры к этому готовы?

Полагаю, эта осень будет действительно «щедра» на отзывы лицензий.

И, похоже, опять глобально в выигрыше будет Сбер.

@bitkogan