Если честно, эти бумаги растут не только по причине скорого дробления. Но это уже отдельный разговор.

Всегда ли в результате сплита бумаги растут?

Проанализировал «сплиты» акций крупных компаний за последние три года, которые проходили в разное время и в разных рыночных условиях.

Получил интересные результаты.

Задача: понять, как двигались бумаги компаний за некоторое время до «сплита» и некоторое время после.

В исследовании участвовали 15 компаний с текущей капитализацией от $3 до $80 млрд. Выборка не очень большая, но все-таки она может указать на тенденцию.

За десять рабочих дней до «сплита» акции 7 компаний снизились в цене, а акции 8 компаний – выросли. Таким образом, можно сделать вывод о том, что близкий «сплит» не оказывал определенного влияния на динамику цен акций, точнее, оказывал не всегда.

Что происходило после «сплита»?

В течение 10 торговых сессий после «сплита» 12 акций снизились в цене, 3 акции выросли. Исходя из результатов, можно сделать вывод, что по факту «сплита» акции чаще снижаются в цене.

Это, собственно, классика: покупай на слухах, продавай на фактах.

Есть ли фундаментальное обоснование роста акции из-за «сплита»?

В принципе, да. Акция становится дешевле в абсолютном выражении и доступна более широкому кругу инвесторов.

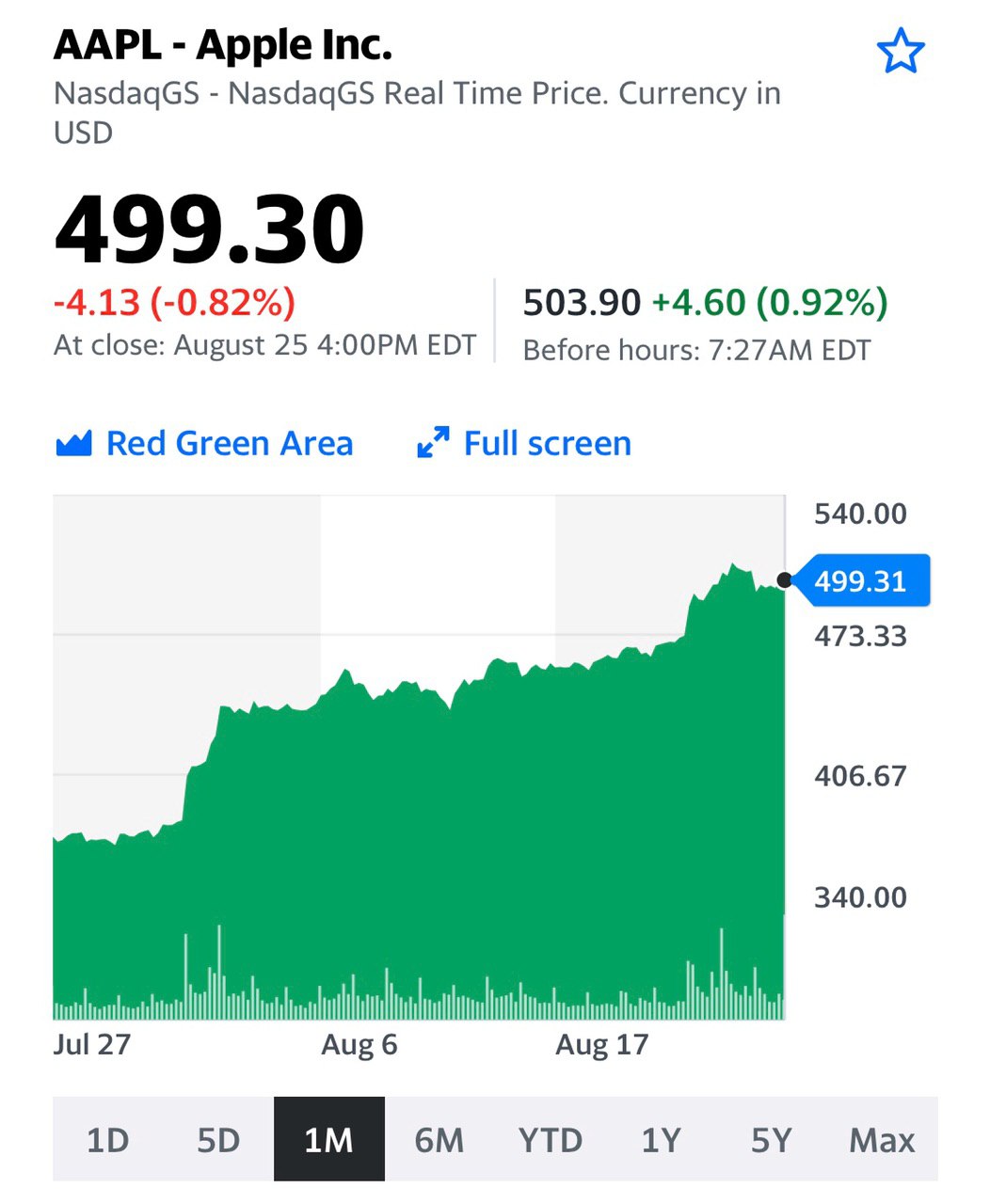

Сильно ли это влияет на цену? Способно ли серьезно увеличить спрос, учитывая огромную ликвидность «голубой фишки» США? Учитывая, что одна акция Apple до сплита стоит около $500 долларов, даже инвестор с капиталом $5 000 уже может составить диверсифицированный портфель с участием акций Apple.

Безусловно, когда акция будет стоить $100, это привлечет дополнительную массу совсем мелких инвесторов. Но не думаю, что эта масса может серьезно увеличить капитализацию такой крупной компании.

Есть у меня другое предположение, почему новости о «сплите» вызывают рост акций Apple и Tesla. Это – две очень популярные акции на рынке США. Может быть, самые популярные сейчас. Тут по ним новость – «сплит». А «сплит» ассоциируется у рядовых инвесторов с позитивом. Раз «сплит», значит, акция растет в цене, у компании все хорошо и т.д. Я думаю, именно такие рассуждения широкого круга инвесторов могут толкать цены вверх перед дроблением.

Что будет после «сплита»?

Мое исследование говорит о более вероятном снижении на факте. Это, кстати, укладывалось бы в логичную коррекцию после мощного роста в этих акциях.

Обязательно буду наблюдать и вернусь к теме.

@bitkogan