Size: a a a

2020 September 29

Друзья! Не так давно у нас прошёл вебинар по ETF.

Лекция сама по себе была интересной и получила множество хороших отзывов.

Был вопрос, ответ на который, по моему мнению, может быть интересен и полезен всем. Потому отвечу в канале.

Вашему вниманию было предложено множество интересных ETF, но большинство из них не торгуются в России. И, следовательно, их невозможно приобрести неквалифицированному инвестору в России.

Что делать?

Выход очень прост: сегодня абсолютно законно можно открыть счёт в иностранном брокере. Единственный нюанс: иностранный брокер не любит счета менее 20.000-30.000 долл. Примеры таких брокеров: Swissquote, Exante, SaxoBank, Just2trade, и многие другие. Что касается IB, там есть нюансы.

Не каждому этот брокер позволяет покупать все возможные ETF, поскольку многие из них, по его мнению, относятся к высокому уровню риска, и не подходят к риск-профилю того или иного клиента.

Заполняя анкеты, будьте крайне внимательны, чтоб не столкнуться с данной проблемой.

@bitkogan

Лекция сама по себе была интересной и получила множество хороших отзывов.

Был вопрос, ответ на который, по моему мнению, может быть интересен и полезен всем. Потому отвечу в канале.

Вашему вниманию было предложено множество интересных ETF, но большинство из них не торгуются в России. И, следовательно, их невозможно приобрести неквалифицированному инвестору в России.

Что делать?

Выход очень прост: сегодня абсолютно законно можно открыть счёт в иностранном брокере. Единственный нюанс: иностранный брокер не любит счета менее 20.000-30.000 долл. Примеры таких брокеров: Swissquote, Exante, SaxoBank, Just2trade, и многие другие. Что касается IB, там есть нюансы.

Не каждому этот брокер позволяет покупать все возможные ETF, поскольку многие из них, по его мнению, относятся к высокому уровню риска, и не подходят к риск-профилю того или иного клиента.

Заполняя анкеты, будьте крайне внимательны, чтоб не столкнуться с данной проблемой.

@bitkogan

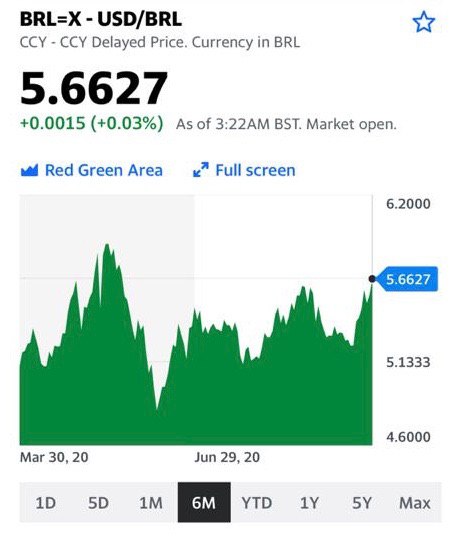

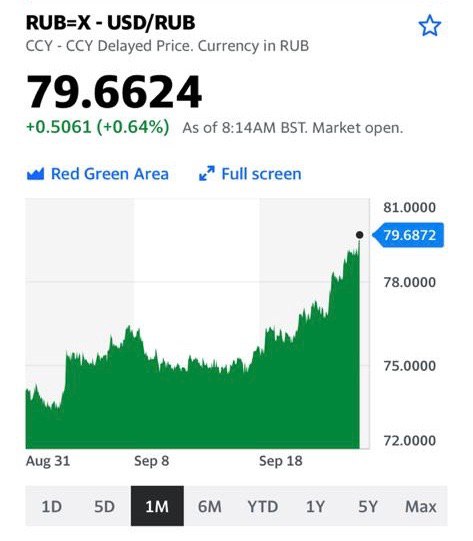

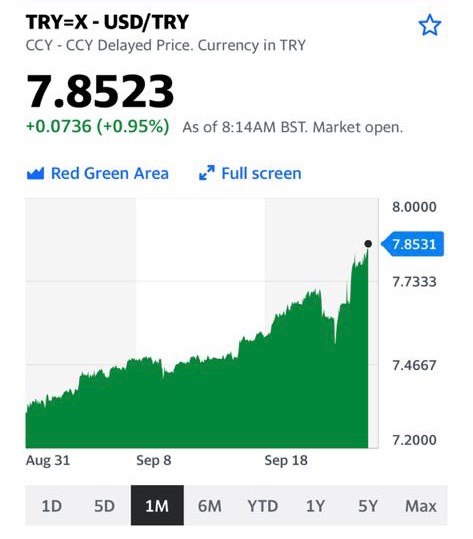

Самый распространенный сегодня вопрос: что делать, если не успел приобрести валюту, и остался в рублях?

Или сидел в валюте. Но не удержался и по 75 (или 77) продал? Или, что самое неприятное, договорился о сделке, к примеру, по продаже квартиры, и как раз сейчас получил эти самые... обесцененные рубли?

Курсы доллара и евро улетают в космос. Рублевые накопления, того и гляди, обесценятся из-за грядущей инфляции.

Что делать? Главное – не суетиться. Мое мнение: сегодня равновесный курс рубля, скорее, ближе к 74-75, но никак не к 80.

Это, разумеется, моя точка зрения, и я ее никому не навязываю.

Курс 80 (или выше) УЖЕ отражает значительное количество ЕЩЕ НЕ РЕАЛИЗОВАННЫХ рисков:

- Санкции;

- Возможные военные действия с каким-то участием России;

- Нервотрепку на международных рынках;

- Грядущий ТЕОРЕТИЧЕСКИЙ обвал цен на нефть.

В этот курс заложены все возможные и невозможные риски.

Опыт показывает, что не все эти риски реализуются. У страха глаза велики. Да и если что-то реализуется, то находятся некие интересные моменты и нюансы.

Следовательно, опыт подсказывает: ТОТ, КТО НЕ СУЕТИТСЯ И НЕ ПСИХУЕТ в таких ситуациях, обычно, на долгом промежутке времени (долгий на сегодня это 3-5 месяцев, может, чуть больше), выигрывает. Потому что меняются обстоятельства, геополитика, меняется наше видение процессов, вообще, очень многое. И курс может легко вернуться к свому равновесному значению. И чаще всего возвращается. Более того, обычно с перехлестом.

Что делать?

1. Если вам нужно приобрести валюту сейчас, то, увы, не стоит сидеть и выбирать лучший момент. Мы не знаем, будет ли завтра курс доллара 75 или 85. Ответ на этот вопрос не могут дать ни в ЦБ, ни в крупных госкорпорациях. Нужно делать то, что вы планировали.

2. Если у вас есть возможность договориться о ЗНАЧИТЕЛЬНОМ переносе сроков покупки валюты – лучше передоговориться.

3. Если у вас есть рубли, сегодня предлагается много неплохих инструментов в национальной валюте. Которые дают 7-9% годовых. Можно спокойно переложиться в эти инструменты и подождать, три месяца, полгода, год. За это время вы получите свои 3-5% дохода (не годовых), плюс подберете более комфортный для вас курс. Мой добрый друг в 2014 году продал свою очень дорогую квартиру, и получил рубли когда курс доллара улетал в неведомые дали. Человек рвал на себе волосы. Потом спокойно вложился в рублевые инструменты и через полгода по курсу на тридцать процентов выгоднее откупил необходимые ему доллары. Просто потому, что никуда не спешил. При этом он не знал, по какому курсу будет покупать, а мелкими партиями откупал по тем курсам, что казались ему релевантными. В итоге средняя стоимость покупки долларов у него вышла порядка 51-52. Не так и плохо (особенно, сегодня).

4. Если произошла девальвация, то есть те, кто на ней заработал. Или скоро неплохо заработает. В частности, компании-экспортёры. Благо, их хватает. Соответственно, они покажут очень неплохие дивиденды и их ценные бумаги имеют хороший шанс сильно вырасти. Вполне разумно было бы сегодня приобрести их акции. Речь идет о нефтяниках, химиках, металлургах и прочих. Купив их бумаги сегодня, вдумчивый инвестор имеет высокий шанс отбить потери от девальвации. Примеров таких бумаг много. Это и Норильский Никель, Сургутнефтегаз (особенно, привилегированные акции), Фосагро, Лукойл и пр. О том, какие конкретно компании могут выиграть от девальвации, в ближайшее время подробно напишу.

Друзья! И это пройдет. Не переживайте. Не делайте эмоциональных и опрометчивых поступков.

@bitkogan

Или сидел в валюте. Но не удержался и по 75 (или 77) продал? Или, что самое неприятное, договорился о сделке, к примеру, по продаже квартиры, и как раз сейчас получил эти самые... обесцененные рубли?

Курсы доллара и евро улетают в космос. Рублевые накопления, того и гляди, обесценятся из-за грядущей инфляции.

Что делать? Главное – не суетиться. Мое мнение: сегодня равновесный курс рубля, скорее, ближе к 74-75, но никак не к 80.

Это, разумеется, моя точка зрения, и я ее никому не навязываю.

Курс 80 (или выше) УЖЕ отражает значительное количество ЕЩЕ НЕ РЕАЛИЗОВАННЫХ рисков:

- Санкции;

- Возможные военные действия с каким-то участием России;

- Нервотрепку на международных рынках;

- Грядущий ТЕОРЕТИЧЕСКИЙ обвал цен на нефть.

В этот курс заложены все возможные и невозможные риски.

Опыт показывает, что не все эти риски реализуются. У страха глаза велики. Да и если что-то реализуется, то находятся некие интересные моменты и нюансы.

Следовательно, опыт подсказывает: ТОТ, КТО НЕ СУЕТИТСЯ И НЕ ПСИХУЕТ в таких ситуациях, обычно, на долгом промежутке времени (долгий на сегодня это 3-5 месяцев, может, чуть больше), выигрывает. Потому что меняются обстоятельства, геополитика, меняется наше видение процессов, вообще, очень многое. И курс может легко вернуться к свому равновесному значению. И чаще всего возвращается. Более того, обычно с перехлестом.

Что делать?

1. Если вам нужно приобрести валюту сейчас, то, увы, не стоит сидеть и выбирать лучший момент. Мы не знаем, будет ли завтра курс доллара 75 или 85. Ответ на этот вопрос не могут дать ни в ЦБ, ни в крупных госкорпорациях. Нужно делать то, что вы планировали.

2. Если у вас есть возможность договориться о ЗНАЧИТЕЛЬНОМ переносе сроков покупки валюты – лучше передоговориться.

3. Если у вас есть рубли, сегодня предлагается много неплохих инструментов в национальной валюте. Которые дают 7-9% годовых. Можно спокойно переложиться в эти инструменты и подождать, три месяца, полгода, год. За это время вы получите свои 3-5% дохода (не годовых), плюс подберете более комфортный для вас курс. Мой добрый друг в 2014 году продал свою очень дорогую квартиру, и получил рубли когда курс доллара улетал в неведомые дали. Человек рвал на себе волосы. Потом спокойно вложился в рублевые инструменты и через полгода по курсу на тридцать процентов выгоднее откупил необходимые ему доллары. Просто потому, что никуда не спешил. При этом он не знал, по какому курсу будет покупать, а мелкими партиями откупал по тем курсам, что казались ему релевантными. В итоге средняя стоимость покупки долларов у него вышла порядка 51-52. Не так и плохо (особенно, сегодня).

4. Если произошла девальвация, то есть те, кто на ней заработал. Или скоро неплохо заработает. В частности, компании-экспортёры. Благо, их хватает. Соответственно, они покажут очень неплохие дивиденды и их ценные бумаги имеют хороший шанс сильно вырасти. Вполне разумно было бы сегодня приобрести их акции. Речь идет о нефтяниках, химиках, металлургах и прочих. Купив их бумаги сегодня, вдумчивый инвестор имеет высокий шанс отбить потери от девальвации. Примеров таких бумаг много. Это и Норильский Никель, Сургутнефтегаз (особенно, привилегированные акции), Фосагро, Лукойл и пр. О том, какие конкретно компании могут выиграть от девальвации, в ближайшее время подробно напишу.

Друзья! И это пройдет. Не переживайте. Не делайте эмоциональных и опрометчивых поступков.

@bitkogan

Бизнес-завтрак с Джимом Роджерсом

1 октября РБК проведет прямой телемост с основателем фонда Quantum Fund Джимом Роджерсом. Встреча пройдет в ресторане Sartoria Lamberti в Москве. На бизнес-завтраке вы можете лично спросить Роджерса о чем угодно. Знаменитый инвестор ответит на самые злободневные вопросы: об инвестициях в кризис, перспективных отраслях и странах, правильном распределении времени и многом другом.

В 1970-ых Джим Роджерс вместе с Джорджем Соросом основал фонд Quantum Fund, который за 10 лет принес инвесторам 4200% дохода. С 2014 года его фонд начал активно инвестировать в Россию. Состояние Роджерса в 2020 году оценивается в $320 млн.

Количество билетов на завтрак ограничено. Их можно купить по ссылке👉

1 октября РБК проведет прямой телемост с основателем фонда Quantum Fund Джимом Роджерсом. Встреча пройдет в ресторане Sartoria Lamberti в Москве. На бизнес-завтраке вы можете лично спросить Роджерса о чем угодно. Знаменитый инвестор ответит на самые злободневные вопросы: об инвестициях в кризис, перспективных отраслях и странах, правильном распределении времени и многом другом.

В 1970-ых Джим Роджерс вместе с Джорджем Соросом основал фонд Quantum Fund, который за 10 лет принес инвесторам 4200% дохода. С 2014 года его фонд начал активно инвестировать в Россию. Состояние Роджерса в 2020 году оценивается в $320 млн.

Количество билетов на завтрак ограничено. Их можно купить по ссылке👉

Небольшое уточнение по параметрам IPO «Совкомфлота».

Вчера писал об оценке компании по так называемому принципу pre money. То есть исходя из того количества акций, которое компания имеет на данный момент.

Вместе с тем, IPO предполагает допэмиссию, параметры которой пока неизвестны. Она, по всей вероятности, составит порядка 350-400 млн новых акций, которые и будут предложены инвесторам.

Таким образом, с учетом допэмиссии, сама компания будет оценена примерно в $3,0-3,5 млрд post money. Коэффициент P/E составит при этом 6,8х-7,7х. По нашим оценкам, размещение по-прежнему остается привлекательным в актуальном ценовом диапазоне (105-117 руб. за акцию).

Во-первых, остается дисконт к российскому фондовому рынку в целом (P/E индекса РТС составляет около 8,0х, а индекса рублевого IMOEX – около 9,5х).

Во-вторых, при существующем дефиците новых инвестиционных идей, спрос на акции «Совкомфлота» может быть достаточно высоким.

@bitkogan

Вчера писал об оценке компании по так называемому принципу pre money. То есть исходя из того количества акций, которое компания имеет на данный момент.

Вместе с тем, IPO предполагает допэмиссию, параметры которой пока неизвестны. Она, по всей вероятности, составит порядка 350-400 млн новых акций, которые и будут предложены инвесторам.

Таким образом, с учетом допэмиссии, сама компания будет оценена примерно в $3,0-3,5 млрд post money. Коэффициент P/E составит при этом 6,8х-7,7х. По нашим оценкам, размещение по-прежнему остается привлекательным в актуальном ценовом диапазоне (105-117 руб. за акцию).

Во-первых, остается дисконт к российскому фондовому рынку в целом (P/E индекса РТС составляет около 8,0х, а индекса рублевого IMOEX – около 9,5х).

Во-вторых, при существующем дефиците новых инвестиционных идей, спрос на акции «Совкомфлота» может быть достаточно высоким.

@bitkogan

Уже писал сегодня про российских экспортеров, которые, как никто другой, выигрывают от ослабления рубля.

Решил составить для читателей своеобразный рейтинг компаний, чьи акции можно купить здесь и сейчас для того, чтобы попытаться компенсировать потери от ослабления рубля.

1. Сургутнефтегаз-преф (SNGSP RX). Это, пожалуй, наиболее очевидный вариант. Всем давно известна история с валютной «кубышкой» компании, которая, по разным оценкам, составляет более $50 млрд. Валютная переоценка этих средств приносит компании дополнительный доход, и в этом случае она платит очень хорошие дивиденды.

2. Норильский никель (GMKN RX). Крупнейший экспортер среди российских металлургов. В условиях хорошей конъюнктуры рынков меди и платиноидов – один из главных бенефициаров девальвации рубля. Пока на акции оказывает давление туманная ситуация с дивидендами в 2020 г. из-за майской аварии на Таймыре. Однако ослабление российской валюты может подтолкнуть акционеров к решению все-таки выплачивать дивиденды.

3. НЛМК (NLMK RX). Холдинг имеет активы в Европе и потому является наиболее крупным экспортером среди компаний черной металлургии. Кроме того, НЛМК платит довольно высокие дивиденды. По данным Bloomberg, 12-месячная доходность в рублях составляет порядка 8%.

4. Роснефть (ROSN RX). Крупнейший российский экспортер, одна из ведущих нефтяных компаний мира. В 2018 г. экспорт составил порядка $90 млрд – это абсолютный лидер среди экспортеров РФ.

5. Татнефть-преф (TATNP RX). Крепкий середняк среди российских нефтяников. Высокая доля экспорта (порядка 60%) плюс высокая дивидендная доходность по привилегированным акциям (около 11,3%).

6. ГАЗПРОМ (GAZP RX). Эта история всем давно известна и понятна. С одной стороны, низкие цены на газ и ожесточенная борьба за привычные, казалось бы, рынки сбыта. С другой – дивидендная политика и ослабление рубля. По ГАЗПРОМу каждый для себя решает сам, покупать или нет, но не включить его в рейтинг я не мог.

7. Северсталь (CHMF RX). Еще один представитель черной металлургии. Доля экспорта в выручке у компании меньше, чем у НЛМК, зато выше дивидендная доходность – в районе 12%. Имеет законное право находиться в нашем рейтинге.

8. Фосагро (PHOR RX). Ведущий российский производитель и экспортер удобрений. Доля валютной выручки – порядка 70%, дивидендная доходность – около 7%.

9. РУСАЛ (RUAL RX). Компания слишком зависима от дивидендов «Норникеля», но, тем не менее, является одним из ведущих экспортеров в стране: доля экспорта в выручке около 65%.

10. ВСМПО-Ависма (VSMO RX). А почему бы и нет? Понятны трудности компании на фоне проблем у основных клиентов – Boeing и Airbus. Однако компания продает на экспорт около 85% продукции. Явно извлечет пользу из текущего состояния рубля.

Я постарался сделать, на мой взгляд, наиболее оптимальную выборку российских экспортеров из числа публичных компаний. Учитывал не только динамику рубля, но и чисто рыночные моменты, как, например, в ситуации с ГАЗПРОМом. Что в итоге делать – покупать или нет, и что конкретно, решать вам, дорогие читатели.

@bitkogan

Решил составить для читателей своеобразный рейтинг компаний, чьи акции можно купить здесь и сейчас для того, чтобы попытаться компенсировать потери от ослабления рубля.

1. Сургутнефтегаз-преф (SNGSP RX). Это, пожалуй, наиболее очевидный вариант. Всем давно известна история с валютной «кубышкой» компании, которая, по разным оценкам, составляет более $50 млрд. Валютная переоценка этих средств приносит компании дополнительный доход, и в этом случае она платит очень хорошие дивиденды.

2. Норильский никель (GMKN RX). Крупнейший экспортер среди российских металлургов. В условиях хорошей конъюнктуры рынков меди и платиноидов – один из главных бенефициаров девальвации рубля. Пока на акции оказывает давление туманная ситуация с дивидендами в 2020 г. из-за майской аварии на Таймыре. Однако ослабление российской валюты может подтолкнуть акционеров к решению все-таки выплачивать дивиденды.

3. НЛМК (NLMK RX). Холдинг имеет активы в Европе и потому является наиболее крупным экспортером среди компаний черной металлургии. Кроме того, НЛМК платит довольно высокие дивиденды. По данным Bloomberg, 12-месячная доходность в рублях составляет порядка 8%.

4. Роснефть (ROSN RX). Крупнейший российский экспортер, одна из ведущих нефтяных компаний мира. В 2018 г. экспорт составил порядка $90 млрд – это абсолютный лидер среди экспортеров РФ.

5. Татнефть-преф (TATNP RX). Крепкий середняк среди российских нефтяников. Высокая доля экспорта (порядка 60%) плюс высокая дивидендная доходность по привилегированным акциям (около 11,3%).

6. ГАЗПРОМ (GAZP RX). Эта история всем давно известна и понятна. С одной стороны, низкие цены на газ и ожесточенная борьба за привычные, казалось бы, рынки сбыта. С другой – дивидендная политика и ослабление рубля. По ГАЗПРОМу каждый для себя решает сам, покупать или нет, но не включить его в рейтинг я не мог.

7. Северсталь (CHMF RX). Еще один представитель черной металлургии. Доля экспорта в выручке у компании меньше, чем у НЛМК, зато выше дивидендная доходность – в районе 12%. Имеет законное право находиться в нашем рейтинге.

8. Фосагро (PHOR RX). Ведущий российский производитель и экспортер удобрений. Доля валютной выручки – порядка 70%, дивидендная доходность – около 7%.

9. РУСАЛ (RUAL RX). Компания слишком зависима от дивидендов «Норникеля», но, тем не менее, является одним из ведущих экспортеров в стране: доля экспорта в выручке около 65%.

10. ВСМПО-Ависма (VSMO RX). А почему бы и нет? Понятны трудности компании на фоне проблем у основных клиентов – Boeing и Airbus. Однако компания продает на экспорт около 85% продукции. Явно извлечет пользу из текущего состояния рубля.

Я постарался сделать, на мой взгляд, наиболее оптимальную выборку российских экспортеров из числа публичных компаний. Учитывал не только динамику рубля, но и чисто рыночные моменты, как, например, в ситуации с ГАЗПРОМом. Что в итоге делать – покупать или нет, и что конкретно, решать вам, дорогие читатели.

@bitkogan

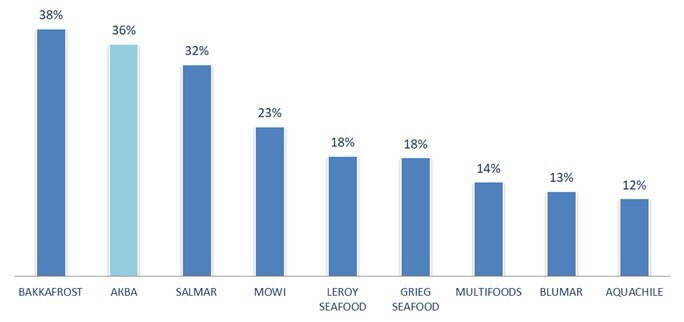

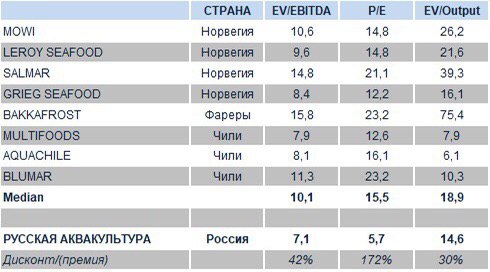

Несколько раз в канале писал о весьма перспективной, на мой взгляд, компании «Русская Аквакультура» (AQUA RX).

Недавно компания выпустила вполне приличную отчетность за 1 полугодие 2020 г.

Решил по ее итогам сравнить показатели компании с аналогами, и пришел к интересным выводам.

Основными конкурентами «Аквы» на глобальных рынках являются норвежские и чилийские компании, а также некоторые «рыбаки» с Фарерских островов. Однако, публичных компаний среди них не так много – лишь наиболее крупные. Их мы и использовали для анализа.

Отдельно хотелось бы сказать, что на их фоне «Аква» выглядит весьма впечатляюще в плане эффективности операционного бизнеса. Так, по нашим оценкам, в 2020 г. рентабельность EBITDA «Аквы» составит порядка 36%. Больше только у представителя Фарер, компании Bakkafrost.

@bitkogan

Недавно компания выпустила вполне приличную отчетность за 1 полугодие 2020 г.

Решил по ее итогам сравнить показатели компании с аналогами, и пришел к интересным выводам.

Основными конкурентами «Аквы» на глобальных рынках являются норвежские и чилийские компании, а также некоторые «рыбаки» с Фарерских островов. Однако, публичных компаний среди них не так много – лишь наиболее крупные. Их мы и использовали для анализа.

Отдельно хотелось бы сказать, что на их фоне «Аква» выглядит весьма впечатляюще в плане эффективности операционного бизнеса. Так, по нашим оценкам, в 2020 г. рентабельность EBITDA «Аквы» составит порядка 36%. Больше только у представителя Фарер, компании Bakkafrost.

@bitkogan

Такая высокая рентабельность бизнеса – явное преимущество перед конкурентами, основанное на более коротком логистическом плече. Кроме того, как уже писал ранее, компания работает в сегменте свежей охлажденной рыбы, которая является премиальным продуктом по сравнению с замороженной, что также позитивно влияет на маржинальность.

Теперь перейдем непосредственно к сравнительному анализу.

Мы с нашими аналитиками использовали 2 основных мультипликатора (EV/EBITDA и P/E) и 1 специализированный (EV/Output). Мы не стали брать P/S, поскольку значения коэффициента у чилийских аналогов крайне низкие (<1), что сильно бы исказило оценку.

Веса между EV/EBITDA, P/E и EV/Output были распределены следующим образом: 40%, 40% и 20%. При расчете EV/Output мы использовали прогноз объема вылова компании на 2020 г. на уровне 20 тыс. т. Основываясь на итогах 1 полугодия 2020 г., мы предположили, что в целом по году вылов и продажи будут как минимум не ниже, чем в 2019 г.

@bitkogan

Теперь перейдем непосредственно к сравнительному анализу.

Мы с нашими аналитиками использовали 2 основных мультипликатора (EV/EBITDA и P/E) и 1 специализированный (EV/Output). Мы не стали брать P/S, поскольку значения коэффициента у чилийских аналогов крайне низкие (<1), что сильно бы исказило оценку.

Веса между EV/EBITDA, P/E и EV/Output были распределены следующим образом: 40%, 40% и 20%. При расчете EV/Output мы использовали прогноз объема вылова компании на 2020 г. на уровне 20 тыс. т. Основываясь на итогах 1 полугодия 2020 г., мы предположили, что в целом по году вылов и продажи будут как минимум не ниже, чем в 2019 г.

@bitkogan

Как видно из таблицы, «Аква» существенно недооценена по всем мультипликаторам, особенно по P/E. По итогам анализа, ценовой ориентир по акциям «Аквы», в соответствии с нашими расчетами, составляет порядка 383 руб., что на 77% выше текущих значений.

Чтобы оценка была более объективной, мы применили дисконт в размере 20%, обусловленный страновыми рисками. Итоговый результат сравнительного анализа таков: ценовой ориентир по акциям «Аквы» составляет порядка 306 руб., что на 42% выше сегодняшних котировок.

Готов констатировать, что «Аква» – весьма интересная идея. Вместе с тем, нельзя забывать и о рисках, а также о том обстоятельстве, что результаты сравнительного анализа не являются гарантией роста бумаги. Это во многом зависит от дальнейших результатов компании и ситуации на рынке.

@bitkogan

Чтобы оценка была более объективной, мы применили дисконт в размере 20%, обусловленный страновыми рисками. Итоговый результат сравнительного анализа таков: ценовой ориентир по акциям «Аквы» составляет порядка 306 руб., что на 42% выше сегодняшних котировок.

Готов констатировать, что «Аква» – весьма интересная идея. Вместе с тем, нельзя забывать и о рисках, а также о том обстоятельстве, что результаты сравнительного анализа не являются гарантией роста бумаги. Это во многом зависит от дальнейших результатов компании и ситуации на рынке.

@bitkogan

Демократы Палаты представителей представили законопроект на сумму $2,2 трлн, что на $1,2 трлн меньше предыдущего пакета помощи и явно меньше суммы, которую демократы изначально планировали. Это попытка вывести из тупика переговоры перед выборами и наконец-то облегчить жизнь миллионам людей, пострадавшим от пандемии в США.

По содержанию предложенный пакет мер похож на прошлый, только имеет более короткие сроки, из-за чего стоимость и ниже. Программа включает выплаты пособий по безработице в размере $600, помощь малому и среднему бизнесу, школам, увеличение расходов на тестирование.

Конечно, законопроект не устроит республиканцев, которые выступают против излишнего роста бюджетных расходов и придерживаются идеи, что экономике поможет вакцинация, тестирование и снятие локдауна. Поэтому в этом месяце республиканцы пытались продвинуть план поддержки всего на $500 млрд. Тем не менее, они отметили, что открыты для переговоров по данной программе.

Уж не знаю, какими переговорами республиканцы смогут снизить размер пакета поддержки до желаемого ими. Тем не менее, это некоторое продвижение к компромиссу. Вполне вероятно, что республиканцы будут согласны значительно повысить размер пакета мер в силу того, что экономика США с каждым днем терпит все большие потери и требуется большая поддержка. На мой взгляд, пока что наиболее оптимальная цифра для республиканцев находится в районе $1 трлн. Но план демократов превышает эту цифру более, чем в 2 раза.

Однако, готовность к диалогу и стремление министра финансов Мнучина и спикера палаты представителей Пелоси прийти наконец к соглашению, на мой взгляд, дает некоторую надежду, что переговоры сдвинулись с мертвой точки.

Если пакет примут до выборов, это будет хорошей новостью для рынков.

Во-первых, вырастут расходы в реальном секторе и улучшатся ожидания агентов.

Во-вторых, как и в прошлый раз, часть денег пойдет на фондовый рынок в американские индексы и золото.

Следим внимательно за новостями. Вполне возможно, в ближайшее время нас ждет развязка этой истории.

@bitkogan

По содержанию предложенный пакет мер похож на прошлый, только имеет более короткие сроки, из-за чего стоимость и ниже. Программа включает выплаты пособий по безработице в размере $600, помощь малому и среднему бизнесу, школам, увеличение расходов на тестирование.

Конечно, законопроект не устроит республиканцев, которые выступают против излишнего роста бюджетных расходов и придерживаются идеи, что экономике поможет вакцинация, тестирование и снятие локдауна. Поэтому в этом месяце республиканцы пытались продвинуть план поддержки всего на $500 млрд. Тем не менее, они отметили, что открыты для переговоров по данной программе.

Уж не знаю, какими переговорами республиканцы смогут снизить размер пакета поддержки до желаемого ими. Тем не менее, это некоторое продвижение к компромиссу. Вполне вероятно, что республиканцы будут согласны значительно повысить размер пакета мер в силу того, что экономика США с каждым днем терпит все большие потери и требуется большая поддержка. На мой взгляд, пока что наиболее оптимальная цифра для республиканцев находится в районе $1 трлн. Но план демократов превышает эту цифру более, чем в 2 раза.

Однако, готовность к диалогу и стремление министра финансов Мнучина и спикера палаты представителей Пелоси прийти наконец к соглашению, на мой взгляд, дает некоторую надежду, что переговоры сдвинулись с мертвой точки.

Если пакет примут до выборов, это будет хорошей новостью для рынков.

Во-первых, вырастут расходы в реальном секторе и улучшатся ожидания агентов.

Во-вторых, как и в прошлый раз, часть денег пойдет на фондовый рынок в американские индексы и золото.

Следим внимательно за новостями. Вполне возможно, в ближайшее время нас ждет развязка этой истории.

@bitkogan

Вышел новый эпизод подкаста Московской биржи «Деньги делают деньги» с моим участием.

В этом выпуске мы вместе искали ответ на важные вопросы для всех инвесторов:

- Когда и что покупать?

- Как ориентироваться на рынке и не поддаваться на информационный шум?

- Какие факторы действительно двигают рынок?

Эпизод доступен к прослушиванию на любой платформе:

Apple https://clc.to/zKTKwg

Castbox https://clc.to/NAJT8Q

Яндекс https://clc.to/OSpNZQ

Google https://clc.to/du7mvg

Simplecast https://clc.to/ex_0BQ

ВК https://m.vk.com/wall-19008613_38239

В этом выпуске мы вместе искали ответ на важные вопросы для всех инвесторов:

- Когда и что покупать?

- Как ориентироваться на рынке и не поддаваться на информационный шум?

- Какие факторы действительно двигают рынок?

Эпизод доступен к прослушиванию на любой платформе:

Apple https://clc.to/zKTKwg

Castbox https://clc.to/NAJT8Q

Яндекс https://clc.to/OSpNZQ

Google https://clc.to/du7mvg

Simplecast https://clc.to/ex_0BQ

ВК https://m.vk.com/wall-19008613_38239

2020 September 30

Ещё ничего не сделав для мира, Барак Обама, в самом начале своей каденции, получил Нобеля. А мы с вами четко осознали: мир окончательно сошел с ума, а Нобелевская премия – обесценилась.

За что Обама получил Нобелевскую премию мира? Иных объяснений, кроме как за то, что он весь из себя такой «правильный», политкорректный, симпатичный и хорошо говорит о мире во всем мире, я не нахожу. Примерно по тому же пути – Альберт Гор. Нобель за доклад(!!!) о глобальном потеплении и защите окружающей среды.

Что сказать... В тот момент слов не хватало.

Когда на Нобеля был выдвинут Трамп, я озвучил своё мнение. Да, он хам. Он одиозный. Он жуликоватый. Но, черт возьми, есть за что! Он сдвинул с места проблему Северной Кореи, это многого стоит. Он вывел войска США из ряда стран. Он (я считаю это самое важное) обеспечил прорыв в отношениях Израиля и арабского мира. Уже одно это стоит 10 Нобелей, ибо данную проблему ранее не мог решить ни один Президент США.

И вот... барабанная дробь... Байден также номинируется на Нобеля!

За какие такие заслуги перед человечеством? Оказывается, за что, что «...в то время, когда другие прибегали к насильственным решениям, Байден утверждал, что «лучшая сила — это сила аргумента.»

Комментариев более не имею.

Я все понимаю. Есть игры политиков. Есть классическое лизоблюдство, и так далее.

Раньше в мире были некие понятные ориентиры. Лауреат Нобелевской премии мира – это человек, сделавший многое для этого мира. Что-то очень серьезное. Весомое.

Остановил войну. Помирил старых врагов. Предотвратил кровопролитие.

А что сейчас? Дать Байдену Нобеля за то, что он выглядит по своим манерам несколько цивилизованнее Трампа? Или за то, что он левый? Или за то, что сегодня, благодаря действиям леваков всех мастей и оттенков, в США покончено со свободой слова?

А вы попробуйте, друзья мои, в приличном обществе заявить, что вы симпатизируете Трампу. Можно за пять минут стать нерукопожатным и вообще вылететь с работы с черной меткой.

Если Байден, вслед за Бараком Обамой, Ал Гором и Ясиром Арафатом, получит Нобеля, Нобелевский комитет просто в очередной раз подтвердит всему миру – нет предела совершенства в бл-ве.

Интересно, этот комитет не берет тихо по вечерам уроки бл-х наук у сегодняшнего чемпиона мира по данной дисциплине, старшего по Камасутре на нашей маленькой планете – Картофельного Маршала?

@bitkogan

За что Обама получил Нобелевскую премию мира? Иных объяснений, кроме как за то, что он весь из себя такой «правильный», политкорректный, симпатичный и хорошо говорит о мире во всем мире, я не нахожу. Примерно по тому же пути – Альберт Гор. Нобель за доклад(!!!) о глобальном потеплении и защите окружающей среды.

Что сказать... В тот момент слов не хватало.

Когда на Нобеля был выдвинут Трамп, я озвучил своё мнение. Да, он хам. Он одиозный. Он жуликоватый. Но, черт возьми, есть за что! Он сдвинул с места проблему Северной Кореи, это многого стоит. Он вывел войска США из ряда стран. Он (я считаю это самое важное) обеспечил прорыв в отношениях Израиля и арабского мира. Уже одно это стоит 10 Нобелей, ибо данную проблему ранее не мог решить ни один Президент США.

И вот... барабанная дробь... Байден также номинируется на Нобеля!

За какие такие заслуги перед человечеством? Оказывается, за что, что «...в то время, когда другие прибегали к насильственным решениям, Байден утверждал, что «лучшая сила — это сила аргумента.»

Комментариев более не имею.

Я все понимаю. Есть игры политиков. Есть классическое лизоблюдство, и так далее.

Раньше в мире были некие понятные ориентиры. Лауреат Нобелевской премии мира – это человек, сделавший многое для этого мира. Что-то очень серьезное. Весомое.

Остановил войну. Помирил старых врагов. Предотвратил кровопролитие.

А что сейчас? Дать Байдену Нобеля за то, что он выглядит по своим манерам несколько цивилизованнее Трампа? Или за то, что он левый? Или за то, что сегодня, благодаря действиям леваков всех мастей и оттенков, в США покончено со свободой слова?

А вы попробуйте, друзья мои, в приличном обществе заявить, что вы симпатизируете Трампу. Можно за пять минут стать нерукопожатным и вообще вылететь с работы с черной меткой.

Если Байден, вслед за Бараком Обамой, Ал Гором и Ясиром Арафатом, получит Нобеля, Нобелевский комитет просто в очередной раз подтвердит всему миру – нет предела совершенства в бл-ве.

Интересно, этот комитет не берет тихо по вечерам уроки бл-х наук у сегодняшнего чемпиона мира по данной дисциплине, старшего по Камасутре на нашей маленькой планете – Картофельного Маршала?

@bitkogan

Прошли вчерашние дебаты. Во время проведения оных Байден не заснул. А мы не стали свидетелями каких-то сенсаций.

Взаимные обвинения. Перепалка. Самоуверенные реляции Трампа. Пустые, ничем не подкрепленные обещания Байдена.

Если откровенно – скучно. Ждал чего-то более величественного, что ли.

Рынки реагируют соответственно. Никак.

Фьючерсы на индекс S&P в небольшом минусе.

Драгметаллы – в небольшом минусе.

Нефтяные котировки опять чуть вниз.

Большие деньги не получили никаких интересных или позитивных сигналов.

Скучно, друзья.

Теперь основной драйвер движения рынков – это интриги и новости вокруг принятия нового пакета помощи экономике. Интрига вокруг условий, сроков и его размера.

Рекомендую еще раз перечитать данную заметку. В ней все четко сказано.

Ждём новостей на эту тему.

Если экономике будет оперативно оказана помощь в размере более 1 триллиона долларов, это вызовет неплохое движение и индексов, и цен на драгметаллы вверх.

Если демократы все же продавят 2 триллиона, это будет более чем сильное движение.

@bitkogan

Взаимные обвинения. Перепалка. Самоуверенные реляции Трампа. Пустые, ничем не подкрепленные обещания Байдена.

Если откровенно – скучно. Ждал чего-то более величественного, что ли.

Рынки реагируют соответственно. Никак.

Фьючерсы на индекс S&P в небольшом минусе.

Драгметаллы – в небольшом минусе.

Нефтяные котировки опять чуть вниз.

Большие деньги не получили никаких интересных или позитивных сигналов.

Скучно, друзья.

Теперь основной драйвер движения рынков – это интриги и новости вокруг принятия нового пакета помощи экономике. Интрига вокруг условий, сроков и его размера.

Рекомендую еще раз перечитать данную заметку. В ней все четко сказано.

Ждём новостей на эту тему.

Если экономике будет оперативно оказана помощь в размере более 1 триллиона долларов, это вызовет неплохое движение и индексов, и цен на драгметаллы вверх.

Если демократы все же продавят 2 триллиона, это будет более чем сильное движение.

@bitkogan

Один из читателей прислал интересный вопрос: что вы думаете про облигации НорНикель-5 с доходностью 8,5% годовых?

Вроде бы эмитент почти без кредитных рисков, откуда такая премия к первому эшелону облигаций, которые предлагают 5-6% годовых? В чем «косяк»?

Отвечаю. На Мосбирже доходность, которую вы видите в терминале, не всегда именно та, которую вы получите! По выпуску есть call-опцион в феврале 2021 года, и Норильский Никель его, скорее всего, исполнит. Т.е. выкупит с вероятностью 99% бумаги у держателей по 100% от номинала. Это – его полное право. А ваша доходность, если купите сейчас бумагу по 114% от номинала, будет отрицательная.

Да, доходность к погашению в 2026 году именно такая, какую вы видите «в стакане» (8,52% годовых), но погашения с очень высокой долей вероятности не будет! Call-опцион по облигациям – не часто встречаемый случай на российском рынке, но имеет место быть.

Подобную ситуацию можно наблюдать по выпуску Башнефть БО6, которая в терминале «предлагает» 9,12% годовых. Такую доходность по Башнефти вы на текущем рынке не получите. Доходность к выкупу в мае 2021 – отрицательная.

Как определить такой «подвох»?

Не может облигация «голубой фишки» с минимальными кредитными рисками и высокой ликвидностью торгов давать фиксированные 8+% годовых сейчас. Это – не рынок! Бесплатных обедов на рынке не бывает. Выпуск Норильского Никеля с погашением в 2024 году торгуется с доходностью около 6%.

Проверяйте структуру выпуска, если есть сомнения, а доходность не выглядит рыночной по облигациям.

@bitkogan

Вроде бы эмитент почти без кредитных рисков, откуда такая премия к первому эшелону облигаций, которые предлагают 5-6% годовых? В чем «косяк»?

Отвечаю. На Мосбирже доходность, которую вы видите в терминале, не всегда именно та, которую вы получите! По выпуску есть call-опцион в феврале 2021 года, и Норильский Никель его, скорее всего, исполнит. Т.е. выкупит с вероятностью 99% бумаги у держателей по 100% от номинала. Это – его полное право. А ваша доходность, если купите сейчас бумагу по 114% от номинала, будет отрицательная.

Да, доходность к погашению в 2026 году именно такая, какую вы видите «в стакане» (8,52% годовых), но погашения с очень высокой долей вероятности не будет! Call-опцион по облигациям – не часто встречаемый случай на российском рынке, но имеет место быть.

Подобную ситуацию можно наблюдать по выпуску Башнефть БО6, которая в терминале «предлагает» 9,12% годовых. Такую доходность по Башнефти вы на текущем рынке не получите. Доходность к выкупу в мае 2021 – отрицательная.

Как определить такой «подвох»?

Не может облигация «голубой фишки» с минимальными кредитными рисками и высокой ликвидностью торгов давать фиксированные 8+% годовых сейчас. Это – не рынок! Бесплатных обедов на рынке не бывает. Выпуск Норильского Никеля с погашением в 2024 году торгуется с доходностью около 6%.

Проверяйте структуру выпуска, если есть сомнения, а доходность не выглядит рыночной по облигациям.

@bitkogan

Мои «любимые» аналитики Альфы, «ни разу не ошибавшиеся в своих прогнозах по курсу рубля», дали новые вводные. Ребята отчетливо видят рубль по 85.

Как и в прошлый раз, не могу не поддержать талантливых коллег.

Поэтому, как бы это не было сегодня странно, повторяю свой тезис еще полугодовой давности.

Временные и ситуационные колебания могут быть какими угодно. Однако, в настоящих условиях, по моему мнению, равновесное значение рубля значительно ближе к уровню 75.

Обратите внимание.

Начиная с 1 октября Банк России планирует ежедневно увеличить предложение валюты на торгах примерно на 2,9 миллиардов рублей.

Величина эта относительно небольшая. Посчитайте, сколько это в долларах – несколько десятков миллионов. Честно говоря, слону дробина. Однако, систематическое ежедневное предложение валюты – это неплохо.

Мы хорошо помним, как данные меры в марте-апреле кардинально изменили картину на нашем рынке. И рубль тихо-мирно вернулся на уровень 70-72, и даже был ниже 70.

Цитирую статью: «В сентябре на эти цели была выделена валюта на сумму в 54 млрд рублей, а ежедневный объем операций составляет 2,5 млрд рублей. ЦБ, напомним, начал продажи валюты в марте, когда рухнули цены на нефть, и курсы взлетели до уровней выше 80 за доллар и почти 90 за евро. В марте ЦБ залил в рынок 1,1 млрд долларов, в апреле - 4,8 млрд долларов, в мае и июне - 2,7 и 2,9 млрд долларов соответственно.»

Полагаю, что систематическое увеличение предложения валюты, плюс указание госкорпорациям активнее реализовывать валюту, не может не сыграть свою роль.

Власти показали, что они понимают проблему, и это уже хорошо.

Я не могу утверждать, что курс будет 75 или 77. Этого никто не знает.

Но я бы сейчас, на текущих уровнях, категорически не рекомендовал суетиться и бежать скупать валюту, после «замечательных» рекомендаций аналитиков Альфа-банка. Которые в своё время, как мы помним, видели курс 65 на третий квартал; соответственно, было понятно, что надо «спешить продавать» валюту.

Сейчас очень модно «пророчить» курс 90, 100. Каждый, кто это делает, считается очень «продвинутым», знающим ситуацию.

Однако, я бы предостерёг от таких заявлений.

Друзья! Мы должны понимать: резервы у страны колоссальные. В случае, если ЦБ действительно захочет аккуратно привести курс доллара к более комфортным для экономики уровням, он это сделает достаточно просто.

Повторю: сегодня Центробанк абсолютно жестко и четко контролирует ситуацию. Мышь не проскочит, если на то не будет воли регулятора.

Полагаю, сегодня ЦБ может и быстро пресечь спекуляции, и стабилизировать валютный курс, и привести его к более комфортным значениям.

@bitkogan

Как и в прошлый раз, не могу не поддержать талантливых коллег.

Поэтому, как бы это не было сегодня странно, повторяю свой тезис еще полугодовой давности.

Временные и ситуационные колебания могут быть какими угодно. Однако, в настоящих условиях, по моему мнению, равновесное значение рубля значительно ближе к уровню 75.

Обратите внимание.

Начиная с 1 октября Банк России планирует ежедневно увеличить предложение валюты на торгах примерно на 2,9 миллиардов рублей.

Величина эта относительно небольшая. Посчитайте, сколько это в долларах – несколько десятков миллионов. Честно говоря, слону дробина. Однако, систематическое ежедневное предложение валюты – это неплохо.

Мы хорошо помним, как данные меры в марте-апреле кардинально изменили картину на нашем рынке. И рубль тихо-мирно вернулся на уровень 70-72, и даже был ниже 70.

Цитирую статью: «В сентябре на эти цели была выделена валюта на сумму в 54 млрд рублей, а ежедневный объем операций составляет 2,5 млрд рублей. ЦБ, напомним, начал продажи валюты в марте, когда рухнули цены на нефть, и курсы взлетели до уровней выше 80 за доллар и почти 90 за евро. В марте ЦБ залил в рынок 1,1 млрд долларов, в апреле - 4,8 млрд долларов, в мае и июне - 2,7 и 2,9 млрд долларов соответственно.»

Полагаю, что систематическое увеличение предложения валюты, плюс указание госкорпорациям активнее реализовывать валюту, не может не сыграть свою роль.

Власти показали, что они понимают проблему, и это уже хорошо.

Я не могу утверждать, что курс будет 75 или 77. Этого никто не знает.

Но я бы сейчас, на текущих уровнях, категорически не рекомендовал суетиться и бежать скупать валюту, после «замечательных» рекомендаций аналитиков Альфа-банка. Которые в своё время, как мы помним, видели курс 65 на третий квартал; соответственно, было понятно, что надо «спешить продавать» валюту.

Сейчас очень модно «пророчить» курс 90, 100. Каждый, кто это делает, считается очень «продвинутым», знающим ситуацию.

Однако, я бы предостерёг от таких заявлений.

Друзья! Мы должны понимать: резервы у страны колоссальные. В случае, если ЦБ действительно захочет аккуратно привести курс доллара к более комфортным для экономики уровням, он это сделает достаточно просто.

Повторю: сегодня Центробанк абсолютно жестко и четко контролирует ситуацию. Мышь не проскочит, если на то не будет воли регулятора.

Полагаю, сегодня ЦБ может и быстро пресечь спекуляции, и стабилизировать валютный курс, и привести его к более комфортным значениям.

@bitkogan